老大和老二打架,遭殃的總是老三老四。新能源汽車從年初掀起的價格戰,暫時還沒幹趴豐田大眾這樣的傳統車企,東風雪鐵龍倒是率先挺不住。3月初,東風旗下7個品牌、56款車型開啟春季“大甩賣”,最高降幅高達9萬,刷新行業記錄。

這樣的豪舉之中,寫滿二線合資汽車品牌的無奈。2023年前兩個月,全國汽車銷量同比下滑超過20%,其中二線燃油車品牌尤為嚴重,比如旗下有大量二線合資車型的東風,銷量暴跌五成。東風雪鐵龍更是隻剩下幾百臺的月銷量。現代、起亞、馬自達等多傢二線合資品牌,也深陷銷售困境。

留給它們沖業績的時間也不多。

國六B排放標準將在4個月後落地執行,那些此刻正密密麻麻停放於汽車工廠庫房裡的滯銷新車們,如果再不抓緊時間,恐怕也就賣不掉。

01

開端

2023年初,特斯拉的降價掀起新能源汽車的價格戰,兩個月後,戰火已經蔓延到燃油車領域。

東風打響第一槍。3月初,包括東風雪鐵龍、東風標致、東風本田在內的七個品牌,開啟跳樓價大甩賣。其中降價力度最大的當屬雪鐵龍和標致,補貼額度從數千元到9萬元不等。短短幾天之內,全國超過30傢車企陸續參戰。

不過,同樣是打折促銷,車企們的態度並不一致。

相比BBA,無論是降價范圍還是降價幅度方面,二線品牌顯然都更加激進。比如豐田、大眾的優惠多在數千到1萬元不等,東風則動輒降價5萬元。最激進的是指導價11.39萬的雪鐵龍C3-XR,補貼後僅售5.79元,相當於打五折——比很多服裝品牌的38節促銷力度還大。

其他二線品牌的折扣力度也不小。馬自達指導價在20萬級別的的阿特茲全系車型,最低價降到12.15萬。

論原因,自然是行業壓力落在二線車企身上時,遠遠比一線車企來得沉重。

2023年前兩個月,中國汽車銷量同比下跌21.2%。一線車企們勉強保全自己,燃油車之王豐田在今年2月維持0.9%的微弱增長,一汽大眾甚至還能漲5%。可想而知,壓力大多落在非一線品牌身上。類似的情況,像極手機市場一片哀嚎,唯獨蘋果一傢獨秀。

果然隻有頭部才配擁有快樂。

二線品牌們隻能忙著解決吃飯的生存問題。3月8日,東風集團在港交所發佈公告,公司2023年1-2月累計汽車銷量262285輛,同比下降48.48%。整個2022年,東風總產量246.07萬輛,同比下降11.61%。

其中,下滑幅度最大之一的是東風旗下的二線合資品牌:雪鐵龍。根據懂車帝的數據,今年2月,東風雪鐵龍全系銷量加在一起還不到2500臺。2022年,標致雪鐵龍品牌年銷量僅為12.7萬臺。

其他二線品牌的跌幅也普遍高於大盤。北京現代1月銷量大跌近五成,2月延續下跌,主要走量車型伊蘭特連續兩個月環比下滑,從去年的1萬多臺下跌到6806臺。長安馬自達今年2月的銷量為3863輛,同比下滑61.21%,1-2月累計下滑73.58%,與整個長安集團近4成的增長完全不符。

國六B排放標準還有四個月就即將實施,清庫存的壓力明明白白地擺在這些二線合資車企面前。於是,沒有意外地,上述品牌幾乎都參與此次大甩賣,且降價幅度和廣度普遍較大。

02

全線萎縮

沖在此次“跳樓價大甩賣”一線的東風雪鐵龍,其實也是有過好日子的。

1992年,還叫二汽的東風與雪鐵龍合作,推出首款車型富康。作為與桑塔納齊名的神車,富康年度銷量一度高達50萬臺。可惜雪鐵龍的開頭即巔峰,此後,法系車因為在適配中國市場方面的不足,被德系和日系逐漸甩開,同樣水土不服的,還有韓系車和美系車。

當然,汽車行業不是贏傢通吃,淪為二線不代表就得出局。在很長時間裡,二線合資品牌們依靠性價比和差異化,也都擁有各自的生存空間。

比如上海大眾的斯柯達,多款車型都像極換過殼的大眾,但後者品牌溢價更高,斯柯達總能便宜數千甚至上萬元。這雖然無法讓斯柯達大賣,但也不至於出局。

但這種安心在老大身後存活的歲月靜好,後來被國產車的崛起打斷。

2010年前後,在廉價市場站穩的長安、吉利、奇瑞等自主品牌,開始不滿足隻做“老頭樂”,轉向彼時對他們來說還算高端的A級車市場。吉利推出帝豪,長安推出逸動,奇瑞推出艾瑞澤。

當時年輕的自主車企當然打不過大眾這樣的頭部品牌,他們的目標是取代二線合資品牌的位置。

長安汽車總裁朱華榮曾經表示,自主品牌在中國市場上擁有先天的渠道優勢,也更懂本土需求,在與二線合資品牌“互搏”的過程中有更大的勝算。

事實的確如此。過去十年裡,國產品牌在10萬級價位逐漸站穩,平均售價不斷上升。以吉利為例,2015年,其單車平均售價隻有5.9萬元,2018年變成7.9萬元,到去年上半年時,這一數字已經變成10.2萬。

與此形成對比的,是二線合資品牌的全面萎縮——原本屬於它們的很多市場份額,都落到崛起的自主品牌手裡。

以東風雪鐵龍為例,2016-2020年,東風雪鐵龍的銷量分別為24.89萬輛、15.2萬輛、11.7萬輛、5.1萬輛以及2.0萬輛。2015年,斯柯達的銷量還有28萬臺,去年隻剩下4.4萬臺。2015年,起亞銷量高達61.6萬臺,去年僅剩下9萬臺。

這也正常。

自主品牌有價格優勢,豐田本田和大眾有品牌優勢,兩頭不占的二線合資品牌,愈發顯得雞肋。困境之下,它們也在努力尋找新位置。比如雪鐵龍搞過“品牌刷新”,試圖利用法系的出身,營造精致、舒適的氛圍。斯柯達的路子更簡單粗暴:調低售價,提高性價比。

圖:雪鐵龍第10次更新標志

但這些舉措並沒有帶來足夠明顯的變化。前後夾擊之中,二線合資品牌的生存空間越發狹小。

後撤的跡象已經出現。

去年,斯柯達CEO曾表示中國市場的競爭非常激烈:“斯柯達考慮隻在中國銷售進口汽車,而不是在那裡生產汽車。”在去年末的巴黎車展上,雪鐵龍背後母公司Stellantis集團CEO唐唯實表示,正考慮為標致、雪鐵龍等旗下品牌在中國實施“輕資產”戰略。

說白,他們要走,走之前得清個倉。

03

油電決戰,二線遭殃

2021年,是新能源市場爆炸式增長的第一年,那一年,國內燃油車同比減少102萬輛。不過,以燃油車銷售為主的東風雪鐵龍,卻在同年完成同比137%的大增長。

如今看來,那更像一場回光返照。增長比例與雪鐵龍推出新產品、前一年基數太小等原因都有關,但一個重要的外部因素是,當時的新能源汽車,還沒有沖擊到東風的基本盤。

很簡單,大部分二線合資品牌都集中在10-20萬價位,再輔以少量20萬價位的車型。包括標志、馬自達、斯柯達在內,這些二線合資品牌的主力都以A級車為主,雪鐵龍的主力產品凡爾賽C5 X雖然定位是B級車(也有說法認為是A+),但其實打得也是A級車的價位。

而A級車恰恰是新能源品牌當時的弱勢領域。

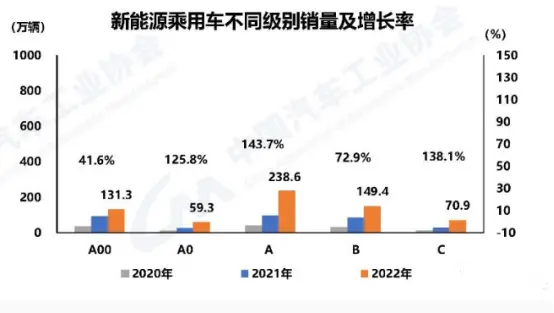

從2019年開始,新能源在微型車市場逐步淘汰燃油車,在中高端市場的份額也越來越高,蔚來、理想在某些月份甚至能力壓BBA,成為細分市場的銷冠。但在銷量最大的A級車市場,新能源的滲透反而很慢。2021年,A級新能源車的銷量僅為92.6萬臺,滲透率還不到10%,是表現最差的細分市場。

變化發生在去年。

2022年,可以稱為“新能源A級車元年”。這一年,新能源A級車累計銷量238.6萬輛,同比增長143.7%,是增長最快的細分市場。

其中,比亞迪和廣汽埃安強勢崛起。比亞迪秦PLUS銷量同比增長85%,成為A級車銷量的季軍。埃安的兩款A級車接連大賣,幫助這傢新品牌登上銷量榜第三,僅次於比亞迪和特斯拉。

當新能源汽車市場逐漸從啞鈴型過渡到紡錘型,二線合資品牌的好日子,也隨之終結。

當然,瘦死的駱駝比馬大,目前新能源在A級車市場的滲透率仍然較低,即使有比亞迪和埃安的崛起,2022年前10個月的滲透率也僅有18.4%。日產軒逸、大眾朗逸仍然穩居A級轎車銷量的前兩位。

不過,變化還在繼續。

比亞迪持續發起進攻。今年2月,比亞迪推出2023款秦PLUS DM-i,起售價來到9.98萬。此舉無異於向燃油車發起最後的戰書。

作為中國人買車最多的品類,A級車長期占據整個市場6成的份額,也是燃油車最後一道防線。一旦失手,最先遭殃的可能就是二線合資燃油車品牌。

當然,打不過還能加入。在雪鐵龍、馬自達的新能源對手裡,就包括東風自己的產品風神E70,這款A級轎車去年累積銷量達到7.3萬臺,比雪鐵龍最近一年全系賣得還多。

東風集團正在積極進行轉型。

2022年,東風集團新能源滲透率約為15%,落後於25.6%的市場水平,也落後於上汽,但高於廣汽和長城。

比起風生水起的廣汽埃安和宏光Mini,東風大力打造的自主新能源品牌嵐圖,表現還不夠理想。2022年,嵐圖品牌賣出19409輛,月均不足2000輛,還沒有即將被收購的威馬汽車銷量多。

不過,東風已經展現足夠的擁抱變化的決心。去年年底,東風風行宣佈5年內停產燃油車,東風EV新能源也立下今年10萬臺的銷售目標。而3月開啟的這場燃油車去庫存,多少也透著些壯士斷臂一般的勇氣。

故事還在2023年繼續。東風能否轉型成功,新能源能否在A級車領域徹底擊敗燃油車,這些都還未知,但對於那些在變革中不夠積極上進的二線合資燃油車品牌,終章或許已經奏響。

本文為略大參考×鳳凰網財經聯合出品

作者|楊知潮

編輯|原 野