最近一批又一批中國品牌新能源汽車出海歐洲,光看看售價就覺得腰桿子不是一般的硬氣,不妨感受下:比如,最近比亞迪汽車在歐洲發佈的三款新車ATTO3(元PLUS)、漢以及唐的EV車型,售價分別為3.8萬歐元、7.2萬歐元以及7.2萬歐元,約合人民幣26.3萬元、49.8萬元以及49.8萬元。

這相當於歐洲銷售的漢EV比國內高出20多萬,如果放在歐洲本土市場,漢EV和唐EV的售價,在歐洲可以買寶馬X5或者奧迪Q7。而在歐洲同級別車型中,德國Model3長續航版售價為5.69萬歐元,性能版6.19萬歐元。也就是說,在歐洲,漢EV比同級別的Model 3定價更高。

再看看最近同樣進軍歐洲的長城汽車上市車型的價格。

長城魏派摩卡PHEV(Coffee 01)在歐洲共推出兩款車型,售價分別是5.59萬歐元和5.99萬歐元,折合人民幣39萬、42萬元。國內魏派摩卡PHEV車型的售價區間則為29.50萬-31.50萬元,高出國內10萬元的量級。

在挪威上市的嵐圖Free起售價也達到719000挪威克朗(約合49萬元人民幣),這款車型在國內的售價為31.36萬-41.99萬元,起售價高出18萬元。

如果總結這一輪中國汽車品牌出海的定價邏輯,簡單說就是一個字,貴!

但是貴的有沒有道理,卻值得研究研究。

把車賣到歐洲,到底要分幾步

中國汽車登陸歐洲,除去車輛品質本身需要獲得當地的認證之外,解決供應的問題基本就是兩個:當地建廠生產組裝,海外直接進口銷售。

很多人會問,中國品牌既然選擇出海歐洲,為什麼不幹脆直接在當地建廠,像特斯拉一樣。且不說特斯拉在德國建廠受到當地環保組織及政策限制等重重挑戰,對於汽車品牌來說,選擇兩種方式無非就是找到當地市場需求和空間,與投入規模之間的平衡。

建廠當然是做大全球市場的必要一步,但是對於汽車廠傢來說也有一個前提:在當地市場取得一定的份額。

對於初出茅廬的中國車企來說,在沒有市場需求保證之前,在當地建廠對於汽車品牌的投資來說都是相當大且有風險的。

而選擇第二種方式——通過海運的方式出口歐洲,面臨的最大成本就是物流成本。一位自主品海海外市場負責人告訴品駕,由於目前疫情影響,海運成本居高不下,占到整個出口成本的20%-30%,同時,還有10%-20%不等的關稅。

這些加起來,一輛車就已經增加幾萬元的出口成本。

在整車出口階段,中國汽車還要面臨政策監管的壁壘。比如以低價傾銷的理由,為中國大量出口到歐盟的商品以反傾銷的名義征稅,過去幾年來,中國卡車輪胎、電動自行車等都曾被歐盟認定存在傾銷行為。

說白,我們因為發展電動車產業享受國傢的“補貼”紅利,但是它們被拿到歐洲市場後有幾率被認為是一種“不公平的競爭行為”,會打亂當地市場。這看起來更像是“地方保護主義”的一種。

而現在中國汽車出口的優勢就是在國內供應鏈優勢和電池成本的推動下,在整車制造上的成本,相比於歐洲本土的生產制造成本依然有很大優勢。所以,德國產的Model Y並沒有比中國出口到歐洲的Model Y大幅降價,原因也在於此。

另外,今年歐盟還在積極推進“碳關稅”規則,采用產品全生命周期碳足跡的標定辦法對出口到歐盟的商品征稅,雖然目前碳關稅還不涉及汽車,但是很多專傢認為,碳關稅延伸到汽車領域的可能性很大。

對於中國汽車出海歐洲來說,本土生產制造優勢是巨大的,潛在的風險也不可小覷,這些都將影響著中國汽車出海的成本。

歐洲,還在中國市場的“初級”階段

再接著聊高價之前,可以先講講歐洲的新能源市場,這有助於我們解當地的生態。

雖然特斯拉今年漲價成瘋,但是為保住歐洲市場的銷量地位,特斯拉還是通過降低配置來達到成本降低、價格下壓進而收割市場的目的。

特斯拉8月在歐洲推出一款定價更低的單電機後輪驅動版Model Y,售價為5.39萬歐元,甚至低於Model 3長續航版的價格。

特斯拉瘋狂收割市場還有一個原因,如今的歐洲雖然在政策上鼓勵電動車,但是市場現狀卻與幾年前的中國非常相似:真正的市場化尚未開始,搶跑的人機會更多。

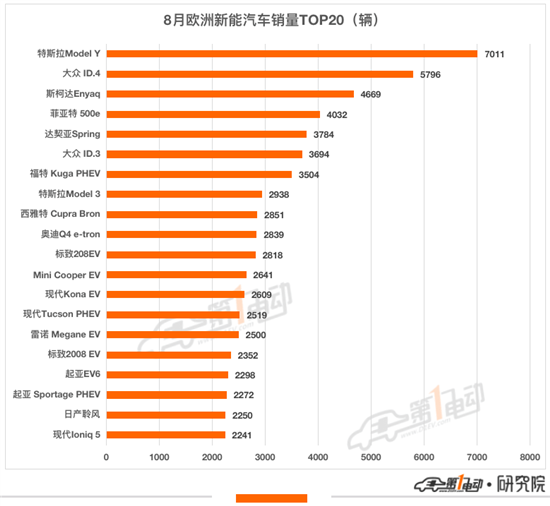

研究一下歐洲新能源車銷量排名靠前的車型會發現,排在前三名的車型都是5萬歐元左右的車型,其中斯柯達Enyaq是一款隻在歐洲市場上市、與大眾ID.4同平臺並且尺寸也非常接近的車型。接下來就是小車居多,除奧迪Q4 e-tron和Mini Cooper EV,在本土強勢的BBA就沒什麼上榜車型,並且油改電的車型也不在少數。

要強的德系品牌們不僅在中國電動車市場頗為謹慎,在本土市場也是慢半拍。

同時,榜單中排名靠前的隻有一款插混車型福特KUGA PHEV,整體歐洲的插電混車型也比較少。

可以看出,本土品牌在新能源產品上的乏力,讓歐洲市場在電動車的選擇上也幾乎沒有什麼空間。

所以說,歐洲在電動車的品味還沒有真正形成,這是中國品牌的一個機會。

除產品匱乏,歐洲對輔助駕駛很多功能上路有嚴格的禁令,同時充電設施不完善等問題,也讓現階段歐洲對高續航、可靠性更強的電動車需求更高。

雖然在大多數人的認知裡,歐洲人偏愛小車似乎是一種共識。但是從目前歐洲新能源汽車的銷量來看,特斯拉的熱銷,以及ID.4的銷量高於ID.3,曾經在歐洲銷量第一的小型電動車雷諾zoe如今甚至擠不進前十。

想想中國新能源汽車市場這過去十年來,不也是經歷續航由低到高,燃油車加上電池就能大賣,到高端化車型持續上位,一大批湊數車型不斷被KO,市場結構漸漸向均衡發展的階段嗎?

也說明至少在電動車市場,續航太低的小車終究是無法符合歐洲人的品味的,而且他們的挑選餘地真的太少。

所以,為什麼還要以成本定價

歐洲油價飆升,歐洲各國對電動車的補貼政策,仍然刺激著電動車市場的需求。不過,與中國新能源汽車市場開始越來越邁向市場化不同,歐洲新能源汽車市場仍然是政策驅動下的市場。

並且,各國對補貼車型標準也有嚴格的限制。比如法國最新消息稱,法國政府向電車消費者提供的補貼從 6000 歐元提高至 7000 歐元,同時補貼僅適用於價格低於 4.7 萬歐元且在歐洲生產的電動汽車。

荷蘭電動車補助的標準也是僅針對售價在4.5萬歐元以下的車型。

可見,擠入歐洲各國補貼名單不是那麼容易的,並且也很容易讓中國品牌再次回到拼性價比的老路上。

現階段中國品牌是以整車出口的形式進入歐洲的。定價的成本除生產制造成本、海運成本,當地的運營、營銷成本等,更主要的是如何體現產品和品牌在海外市場的定位。

歐洲因為本土汽車工業的底蘊和本土品牌的強大,即便豐田也很難在歐洲保證如在北美市場一般的影響力。

最近同樣推進歐洲戰略的蔚來創始人李斌就表示,如今中國品牌在歐洲的認知度低仍然是一個普遍現象。

打破品牌認知的刻板印象,迎合並塑造歐洲用戶電動車品味,就成為這一階段中國品牌出海歐洲的第一步。

所以,引入售價更高、附加值更高的產品,一方面能夠以可靠性、技術性更強的產品占領歐洲用戶的認知,同時奠定品牌技術實力和形象。

擅於開拓海外市場的日系車在歐洲的發展史可以成為借鑒。

最初日系車進入歐洲市場,面對的問題同樣是接受度低,本土汽車工業太強的問題。但是日系車仍然找到突破點,在跑車、緊湊級轎車的細分市場,日系車仍然做出優勢,豐田MR2、豐田卡羅拉GT、豐田Celica GT等,在歐洲市場都一度很受歡迎。

不過,內燃機時代,日系車在歐洲市場所找到的增長點仍然很有限。

到如今的電動化時代,歐洲汽車制造商的緩慢轉型,與中國品牌完成蛻變,恰恰制造這樣一個契機:中國汽車品牌在國際市場上重塑的機會。

這種重塑甚至不以任何對標為前提。

當然,高定價其實隻是我們看到的現階段中國汽車品牌出海的一個表象,這背後其實還是經過全球大環境不確定性、地方貿易保護,以及汽車品牌如何穩定海外業務等諸多考驗的綜合結果。

但是,當這樣的歷史機遇擺在面前沒有理由不抓住。

對於國人來說,或許就像曾經艷羨歐洲的奢侈品價格一樣,若幹年後,在汽車這件事上,也會同樣給國人以優越感。