1620年9月16日,一艘排水量180噸的商船,離開英國的普利茅斯港,駛向大西洋彼岸的美洲大陸。當時,誰都不會知道,這艘不起眼的商船將會改變世界,它的名字是——五月花號。2024年1月15日,一艘可裝載7000輛汽車的滾裝船,離開中國的深汕小漠國際物流港,駛向歐洲大陸。這次,它的首航引發全球新能源車行業的關註,它的名字是——EXPLORERNO.1(探索者一號)。

比亞迪“EXPLORER NO.1”汽車運輸滾裝船,圖片來源:比亞迪

美國《外交政策》雜志專欄作傢霍華德·W·弗倫奇(Howard W. French)評價EXPLORER NO.1:“它可能開啟全球經濟的新時代。”

在弗倫奇看來,這艘船的特別之處不是其653英尺(199米)的長度,也不是其LNG雙燃料動力技術,甚至不是其快速滾裝、滾卸貨物的能力,而是其裝載的貨物——大約5000輛比亞迪新型電動汽車。

在此之前,中國電動汽車企業並不具備這種遠洋大規模運輸的能力。

不隻是比亞迪,上汽、吉利、蔚來、小鵬等中國車企都計劃或已經進軍歐洲,但“甲子光年”發現,“中國車企的出海戰事”在歐洲還遠遠談不上激烈。

電動汽車出海歐洲是好事,也取得一定成績。盡管國內外不少媒體都給出積極的評價,但從產業角度來說,想真正打開歐洲市場的大門,中國車企要做的還有很多。

1.不能簡單地把出口數量作為評判標準

全國乘用車市場信息聯席會(以下簡稱“乘聯會”)的數據顯示,2023年中國新能源汽車出口120.3萬輛,同比增長77.6%。在這120.3萬輛車中,出口到歐洲的占比達38%,遠超其他地區。

但是在德國定居多年的佳琪(化名)的感受並沒有特別明顯,“基本沒在德國的街頭見過中國的新能源車,還是奔馳、寶馬、大眾的車多。”

為什麼實際感受和數據統計會有出入?這源自統計上的“錯覺”。

汽車出口是按照屬地原則統計的,也就是說隻要是從中國海關運出去的新能源車都算是“中國出口”,但具體到汽車品牌則會有很大差別,某個車企的實際銷量也可能會被出口數據掩蓋。

汽車工業協會常務副會長兼秘書長付炳鋒也曾表示:“中國汽車出口越來越亮眼,但不能簡單地把出口數量作為評判標準。”

研究機構Schmidt Automotive的數據顯示,中國對歐新能源汽車出口約四成由上海超級工廠生產的特斯拉貢獻。這樣看來,純中國品牌新能源汽車的出口量並沒有想象中那麼高,轉化成實際銷量也會打一個折扣。

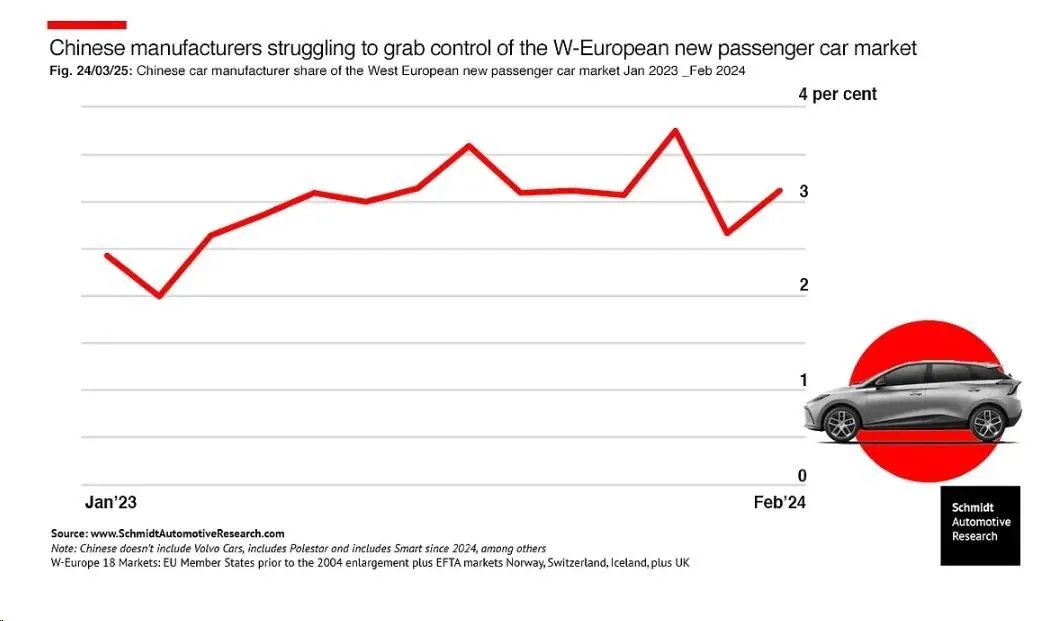

盡管在純電動汽車市場,中國車企的市場份額相比以前有較大提升,但是根據Schmidt Automotive 3月25日發佈的統計數據,今年1-2月,中國車企在西歐乘用新車市場的份額仍然難以突破3%,而同期日本原始設備制造商(OEM)占據總市場的13.3%,韓國則占據7.8%。

圖片來源:Schmidt Automotive

讓我們來看看銷量。在國內如日中天的比亞迪,2023年在德國、英國、法國、意大利等八個歐洲市場中的總銷量才15588輛,其中Atto 3(即國內的元PLUS)就賣出12318輛,漢、唐等車型年銷量共計僅3000餘輛。

而這已經是中國自主汽車品牌中賣的最好的。

根據Eu-EVs數據顯示,2023年上半年,蔚來在歐洲銷量僅為832輛,月均約137輛,剛剛破百;小鵬的表現則要更差一些,甚至在去年出現過月銷量1輛的情況。

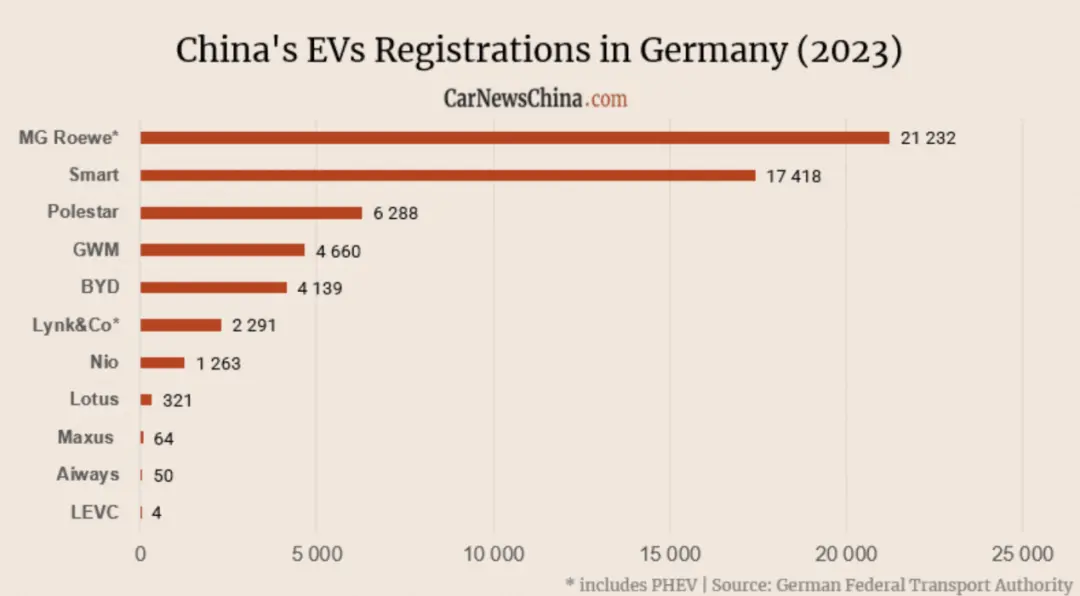

具體到國傢層面的新能源汽車註冊量則更能直觀體現這種情況。

德國聯邦交通局2023年中國品牌新能源汽車註冊數據顯示,在排除特斯拉後,中國新能源汽車在德累計新註冊量為5.77萬輛,但其中名爵、Smart和極星就貢獻超過4.4萬輛,這些車型準確來說屬於“合資品牌”。再將這些“合資品牌”排除後,純中國汽車品牌銷量僅為1.27萬輛,對應的市占率約2.4%。

德國聯邦交通局新能源汽車註冊表,圖片來源:CarNewsChina

歐洲市場是中國新能源車企的“兵傢必爭之地”,但銷量數據和中國車企的雄心壯志形成巨大反差。

2020年,小鵬就把第一批車G3發往挪威;次年,小鵬又將其大型電動轎車P7引入挪威市場;2022年,小鵬又先後在瑞典、荷蘭、丹麥開設線下體驗店。

蔚來緊緊跟隨小鵬的腳步,於2021年5月官宣出海歐洲,“第一站”同樣選在挪威。到2022年8月,蔚來在德國首都柏林舉行NIO Berlin蔚來歐洲發佈會,宣佈在德國、荷蘭、丹麥、瑞典四國市場提供服務。

比亞迪也在2021年在挪威市場交付1500輛唐EV,並逐漸將市場擴大到丹麥、瑞典、荷蘭、比利時、德國等多個國傢,在售車型也在增多。

但據《歐洲汽車新聞》報道,2024年初,比亞迪內部正就在歐洲市場推出旗下哪個品牌、哪款車型,乃至何種動力系統的產品展開激烈討論,以提高產品銷量。

理想是美好的,但現實是殘酷的,在最近的三到四年,中國新能源車企在歐洲市場上收獲寥寥。

而對新能源形式和汽車品牌的偏好,以及對成本的考量,都成為阻擋中國新能源汽車進入歐洲的鐵墻。

2.歐洲鐵墻

中國新能源車企的優勢,在歐洲市場沒能取得大展拳腳的空間,消費習慣的差異讓供需發生錯位。

歐洲市場中除燃油車,油電混動車型(HEV,也就是所謂的“普混”)是最受歡迎的,其次是純電動車型(BEV),而插電混動車型(PHEV)是占比最少的。

歐洲汽車工業協會(ACEA)的數據顯示,今年1月份,歐盟市場新增註冊車輛中,純電動汽車占比為10.9%,油電混動車型占比為28.8%,插電混動車型占比僅為7.8%。值得註意的是,這份數據裡面沒有增程式電動車。

由於排放、用車成本、政府補貼和車輛性能等方面的原因,歐洲市場對插電混動車型實在提不起太大的興趣。

例如2023年初,德國就取消對新插電式混合動力汽車5625歐元至6750歐元的購買補貼,這直接導致德國插電混動車型銷量銳減。根據Dataforce(創博數據)的數據顯示,因為政策影響,2023年前8個月德國插電混動車型的銷量減少近8萬輛,同比下降42%。

但中國車企最擅長的,恰恰是插電混動車型和增程式新能源汽車。

2023年比亞迪銷量超過302萬輛,其中插電混合車型銷量143.8萬輛,幾乎占到一半,且同比增長52%;理想汽車更不必多說,利用增程式新能源車在市場中的認可,全年交付量達37.6萬輛,凈利潤為118.1億元,是中國最掙錢的新勢力車企。

相反中國市場的油電混動車型甚至已經處於發展停滯的狀態,甚至不會被列入新能源汽車的統計表。目前中國市場上的油電混動車型市場被豐田、本田、雷克薩斯等品牌填充,國產車企基本不再開發油電混動車型。

這種產品錯位讓中國新能源車企的優勢沒辦法得到發揮,陷入一種“別人要的我們沒有,我們有的別人看不上”的尷尬境地。

此外,歐洲的電價普遍不便宜,即使充電比加油要劃算,但也是一筆不小是支出。在德國定居的小艾(化名)向“甲子光年”表示:“德國的電價就很貴,感覺俄烏沖突結束後才能便宜點。”

P3咨詢公司的一份研報,對比在歐洲接入不同的充電網絡(私人充電樁和公共充電樁)和運營商時一輛電動車的年用電成本,結果顯示2023年均充電費用在1317歐元至1599歐元不等。這個數字已經比較接近一輛燃油車一年的汽油成本。

佳琪向“甲子光年”表示:“之前為鼓勵大傢購買電車,很多大商場門口的充電樁都是免費提供給大傢充電的,但是隨著德國能源費用的上升,這項福利也取消。”

因此,即使在選擇純電車型時,歐洲消費者也會比較謹慎。充電花掉的錢,要在購車上省下來。這一點上歐洲本土的電動汽車更有優勢,中國品牌的電動汽車並不是想象中那麼便宜。

例如,目前大眾ID.傢族部分車型在歐洲市場的價格優惠高達7700歐元,ID.4和ID.5最新售價分別為3.26萬歐和4.12萬歐。

歐洲第二大車企Stellantis旗下的標致3008 SUV 電動版也在近期降價3300歐元至4.49萬歐元;法國老牌車企雷諾集團旗下的暢銷車型Dacia Spring在優惠1萬歐元之後售價僅為1.3萬歐元,這款車甚至被打上“歐洲最實惠的電動汽車”的標簽。

就連銷量冠軍特斯拉,也於今年一月份在歐洲市場開啟降價。特斯拉德國官網顯示,目前Model Y 後驅版本售價從44890歐元降至42990歐元,Model Y 長續航版售價從54990歐元降至49990歐元。

相比之下,比亞迪漢和唐在歐洲的售價則分別為6.9萬歐元和6.96萬歐元;蔚來ET5在挪威,荷蘭和德國的整車起售價格為6萬歐元。

這個價格短期內並不會對歐洲消費者產生太大的吸引力。

MG的銷量也可以從側面證實這一點,其在歐洲銷售的主要是MG4 EV,定位為緊湊型純電動車,起售價僅為3.199萬歐元。小巧的車身、MG品牌的情懷和極低的售價是這款車暢銷的主要原因,英國雜志《AUTOCAR》甚至將其評為“Best Electric Car”,意為最佳電動汽車。

歐洲市場的MG4 EV,圖片來源:上汽名爵官網

汽車品牌的偏向也對中國車企造成無形的阻礙。佳琪向“甲子光年”表示:“德國人偏傳統,需要一定時間去接受中國新能源汽車,目前人們還是選擇德國三大品牌的油車居多,另外斯柯達、菲亞特和日本車在德國也很受歡迎。”

歐洲消費者雖然身處全球汽車產業最發達的地區之一,平均收入較高,社會福利大,但在買車時卻進入“地主傢也沒餘糧”的境地,閃閃發光的中國車暫時還沒能成為他們的選擇。

3.收益大於痛苦

對車企而言,出海歐洲即使撞墻,收益也要比痛苦大得多。

中國的新能源汽車得益於成熟完善的產業鏈,成本壓縮空間非常大,和歐洲本土汽車品牌形成鮮明的差距。

2023年9月5日,瑞銀證券研究部對比亞迪海豹進行拆解並發佈研究報告,報告顯示,比亞迪海豹整體成本較上海超級工廠生產的特斯拉Model 3低15%,比大眾汽車在歐洲生產的相似規格車型成本低35%。

而且這種成本差距還有擴大的趨勢。行業趨勢分析機構JATO Dynamics的一項研究顯示,2022年上半年,中國電動汽車的平均成本不到3.2萬歐元,而歐洲的平均成本約為5.6萬歐元。

造得便宜但賣得貴,乘聯會秘書長崔東樹曾表示,中國汽車出口均價從2021年的1.95萬美元,提升到2023年的2.38萬美元。這種情況下,隻要提升銷量,中國車企的海外買車收入將會非常可觀,當然這也是歐洲對中國車企展開反補貼調查的重要原因之一。

“甲子光年”詢問國內某造車新勢力市場負責人奧森(化名)電動汽車出口利潤時,對方沒有直接回復,但表示:“你去查查歐洲在售車型的售價就知道。”

除單車利潤這個“裡子”,中國車企在歐洲市場也很看重“面子”,想的是有一天能“站著把錢掙”。

歐洲是全球重要的汽車市場,大牌雲集,擁有濃厚的汽車產業底蘊和文化氛圍,同時有著不錯的新能源汽車滲透率。多方數據顯示,2023年歐洲市場的新能源汽車滲透率在24%左右且仍在提高,挪威市場的滲透率已經超過90%。

高端的汽車工業加上不斷提高的新能源汽車占比,世界上很難再找到這樣的市場,這會給中國的新能源車企帶來強大的品牌背書。

奧森向“甲子光年”表示:“如果一個車企在歐洲市場得到認可,那在其他的國傢就可以更好的銷售,對這個車企來說就是真正走出去,全球化。”

因此很多中國車企甚至在有意識地貼近歐洲,例如蔚來身上的歐洲味道就很濃,ET5旅行版發佈會就放在德國法蘭克福。蔚來歐洲業務發展負責人陳晨也曾對媒體表示:“紮紮實實紮根歐洲,把自己作為一個歐洲企業,這才是蔚來考慮的。”

ET5旅行版發佈會,圖片來源:蔚來官網

即使暫時還沒有在歐洲開啟銷售的中國車企,大多也都在歐洲設立事業部或者研發中心,並在中東、東南亞等其他市場出口試水,計劃利用多國市場的“跳板”來進軍歐洲。

但歐洲市場近期對電動汽車的態度可能會讓中國車企的出海更加困難。

本月初,奔馳宣佈因市場對電動化需求持續低迷,其電動化目標推遲到至少2030年,並向投資者保證將繼續改進其燃油車。但奔馳的股價卻沒有因此受到不良影響,反而出現上漲,這說明資本市場是認同奔馳的舉措的。

而在2023年11月,大眾集團董事長奧博穆宣佈,由於歐洲市場對電動汽車的需求“低於預期”,該公司暫時不就第四傢電池工廠的選址作出決定。

歐洲試產對新能源汽車需求放緩的情況已經被擺在臺面上,在車企利潤、消費者需求和本土品牌保護等多種因素的影響下,這種汽車巨頭的動態可能會讓更多的車企在電動化戰略上搖擺不定,甚至會影響政府政策的方向。

當歐洲市場出現去電動化的趨勢並開始慢慢清晰時,這對中國車企可不是什麼好事。

歐洲知名車企資深經理級工程師錢伯彥近期在《財經》雜志上撰文認為:“或許隻有當中國品牌們不再盲目追求出口統計數據的同時,才是汽車出海本身迎來其進一步發展的時刻。”