2000年網絡泡沫期間,思科的收入增長率達到59%,而其前瞻市盈率高達138倍。如今的英偉達市盈率僅為30倍,但其收入增長率卻達到90%。英偉達周五大跌似乎驗證“思科時刻”的到來。但摩根士丹利認為,無論是從兩者所處的科技環境、自身實力和估值上看,英偉達都不是當年的思科。

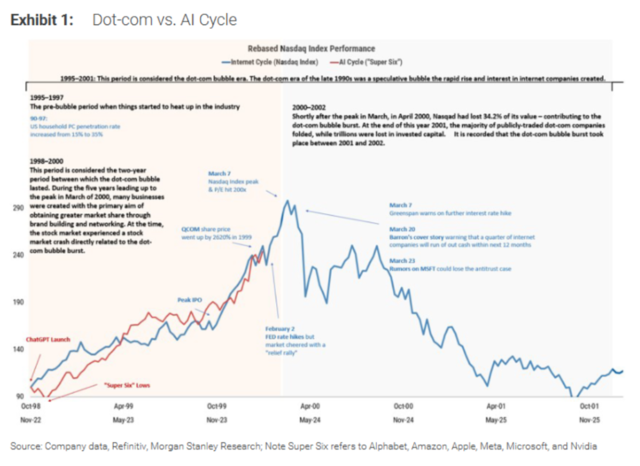

摩根士丹利Shawn Kim分析師團隊本周發佈報告,對比互聯網泡沫與當前的AI熱潮,強調當前AI基礎設施投資熱潮僅僅處於初期階段,尚未達到互聯網1999年的泡沫水平。

AI基礎設施建設僅僅是一個開始。 每個超大規模企業都在構建基礎設施,以便嘗試在該基礎設施之上構建應用程序、工具和服務。

今天,正在進行的AI數據中心加速計算建設隻是第一階段,但這隻是構建所有AI應用程序的支柱,增加一個顛覆性的技術層(大型語言模型),成本更低,上市更快。

互聯網泡沫從1994年12月開始,到2000年3月達到頂峰,期間經歷多次回調。英偉達首次上調銷售預期是在2022年5月,Chat GPT在2022年11月才被廣泛討論。從時間上看,我們尚未達到1999年的泡沫水平。

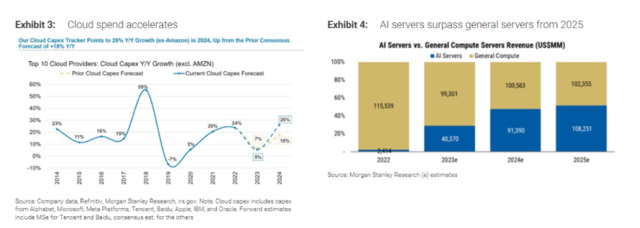

尤其是,GPU投資才剛剛起步,大摩認為,AI供應鏈的投資增長將會對其產生乘數效應:

每100美元的雲資本支出將轉化為30-40美元的AI收入,這意味著在GPU上的投資將成倍增加。

除GPU之外,AI供應鏈的增長還將為HBM、定制芯片設計、制造和測試等領域帶來機遇。

另外,考慮到GPU開發技術復雜,如一塊Grace Hopper 100芯片包含35000個組件,重量達35公斤,英偉達憑借長期的積累,在該領域擁有較為寬闊的技術“護城河”。

因此,盡管越來越多同行“下海”自主研發AI芯片,英偉達算力“一哥”的地位在很長一段時間內不會被動搖。

即使從估值角度來看,英偉達股價也很可能未見頂。

摩根大通在報告中寫道:

回顧2000年網絡泡沫期間的代表性公司思科,其當時的收入增長率達到59%,而其前瞻市盈率高達138倍。相比之下,如今的英偉達市盈率僅為30倍,但其收入增長率卻達到90%。

因此,無論從估值的角度還是從長遠看,我們都不能認為當前(英偉達)已接近市場的頂峰。

大摩認為,AI基礎設施的初期投資巨大,但長期來看,其帶來的應用層價值可能遠超成本。超大規模公司在AI領域的投資將要求相應的回報率,這將推動AI雲服務的盈利增長。