英偉達2024財年第四季度財報亮眼,營收和利潤同比大幅增長,超出市場預期。四季度營收221億美元,同比增長265%,凈利潤123億美元,同比增加769%。數據中心業務營收達184億美元,同比增長409%,成為最大營收來源。遊戲業務也實現增長,達到28.7億美元。

然而,在財報發佈前3個交易日,英偉達股價開始從頂峰下行,3天內市值從1.842萬億跌掉近兩千億。當地時間2月21日財報發佈後,英偉達盤後股價開始回升,夜盤漲幅超14%。分析師普遍認為,股票和期權交易活躍,預示著市場對其股價未來走勢的樂觀預期,財報前的股價回調是投資者希望提前鎖定收益。

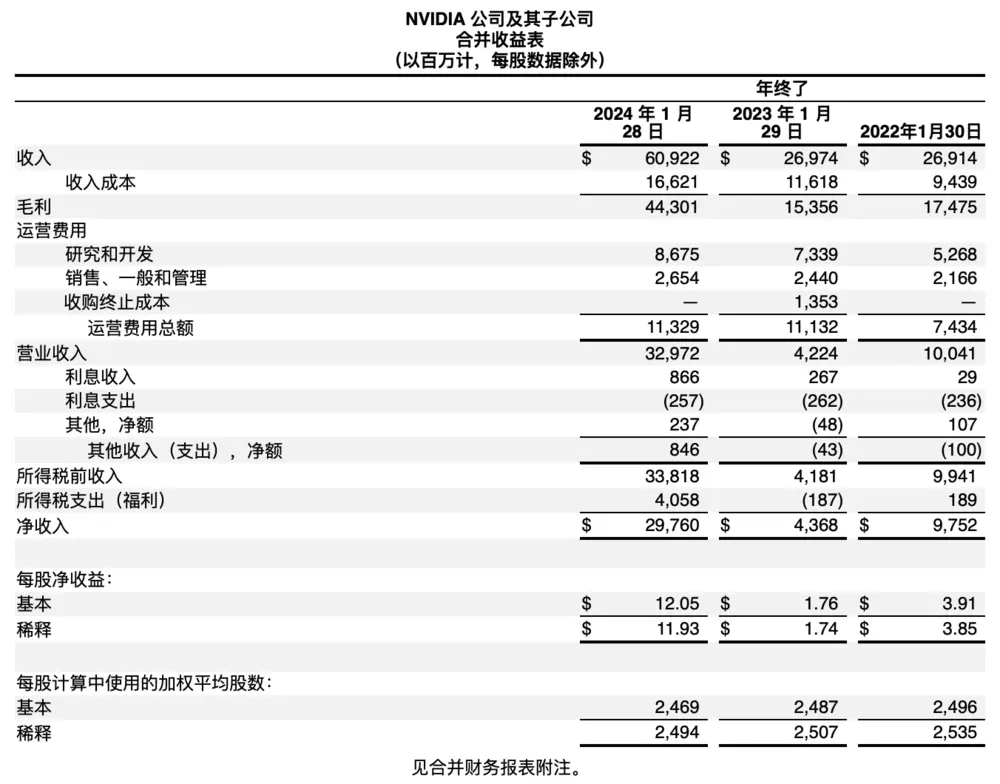

英偉達公司及其子公司合並收益表

英偉達CEO黃仁勛表示,“在全球我們看到新的拐點已經到來,有很多不同類型的公司都在快速部署數據中心,新時代的全球數據中心價值可能高達數萬億美元。”

目前,英偉達在AI計算市場的份額超過80%,成為亞馬遜、Meta、微軟和Google等科技巨頭的主要供應商。英偉達CFO科萊特·克雷斯表示,下一代芯片B100的市場需求將遠超預期。

盡管面臨供應鏈挑戰和市場競爭加劇,英偉達股價在財報發佈後盤後上漲,顯示出強大的市場信心。英偉達正在努力擴展其AI技術到更廣泛的領域,包括與思科的合作,推動企業級AI系統的銷售。

持續亮眼的財報使市場對英偉達前景普遍看好,不過也有一些分析師認為,在2024-2025年中,全球市場充滿不確定性,同時加速計算市場的競爭也在持續加劇,英偉達的核心數據中心業務能否持續承托其超高估值仍存在變數。

英偉達的內憂

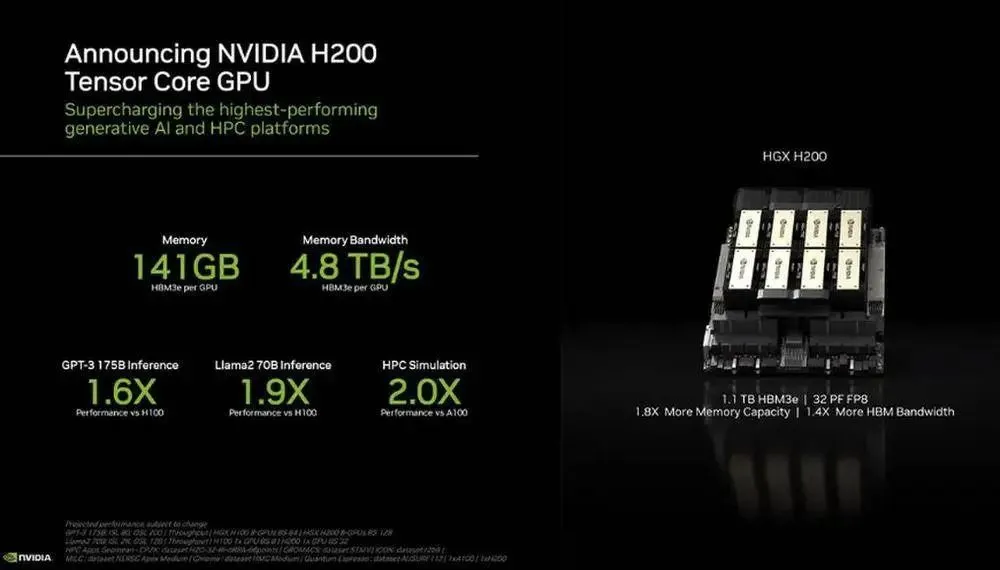

英偉達在2024財年Q4財報電話會上指出,有望在2025財年的第一季度實現H200的首次批量出貨,預計發貨量會是H100的2倍。

NVIDIA H200

一直以來,在英偉達內部最大困擾是一個“凡爾賽”的問題:需求太大,供應鏈跟不上。從最初的遊戲圖形顯卡,到專業可視化,再到挖礦熱潮,再到如今的AI加速計算,英偉達一直面臨著供應鏈管理的嚴峻考驗。

英偉達采取的無晶圓廠和承包制造策略,在一定程度上,提高供應鏈靈活性。通過與多傢供應商合作,英偉達能夠集中資源於產品設計、質量保證、營銷和客戶支持上,同時避免運營制造業務所伴隨的重大成本和風險。

這種模式允許英偉達在增長期間通過下不可取消的庫存訂單、支付保費或提供押金來確保未來的供應和產能。然而,這種模式也使得公司高度依賴其供應商網絡的穩定性和效率。

英偉達的供應鏈主要集中在亞太地區,利用臺灣半導體制造公司(TSMC)和三星電子等晶圓代工廠生產半導體晶圓,從美光科技、SK海力士和三星購買內存。盡管這種集中有助於提高效率和降低成本,但它也使英偉達面臨地緣政治風險,如出口管制的變化可能限制替代制造地點,對業務產生負面影響。

此外,隨著英偉達縮短產品開發周期、進入新的業務領域並整合新的供應商或組件,供應鏈的復雜性增加,存在的風險也隨之增加。尤其是在半導體行業和供應鏈中供應或產能有限的時期,這種復雜性可能導致訂單交貨時間的延長。英偉達的Hopper GPU就是一個例證,作為一種非常復雜的產品,它的生產和供應對供應鏈的要求極高。

面對這些挑戰,英偉達正在采取措施提高供應鏈的彈性和冗餘性,包括擴大供應商關系、建立運營中的冗餘和彈性,以及增加對現有和新供應商的采購。這些措施旨在保障長期制造能力,滿足不斷增長的客戶需求。然而,出口管制的變化、新增的經濟制裁和可能的監管挑戰,仍然是英偉達必須面對的重要外部風險。

近期,英偉達的GPU訂單交貨時間從先前的8-11個月縮短至3-4個月,這一變化似乎預示著未來的環比增長峰值。在GPU供應緊張的大趨勢裡,供應鏈產能持續擴大,看似是一個正面積極的信號,但對於英偉達來說,也可能會加速增長周期的結束。

不過產能迅速提升,也對H200供貨周期提出新挑戰,既要快速響應供貨需求,又要在不斷變化的市場需求和全球經濟壓力下,保持供應鏈的靈活性。

AI芯片市場的外患

英偉達的突出的業績表現,在一定程度上也反映整個AI加速計算產業的繁榮。

英偉達2024財年Q4財報發佈後,不光自己的盤後股價暴漲。相關公司,甚至競爭對手的股價都跟著上漲。ARM盤後報價漲超9%,競爭對手AMD的盤後報價漲幅超6%。

目前,英偉達在全球圖形顯卡領域的市場份額接近90%,可以說身邊幾乎隻有合作夥伴,沒有什麼競爭對手。這也吸引來一些關註“壟斷”的目光。

在本次財報中,英偉達證實已經收到法國監管機構針對英偉達的反壟斷調查的傳聞。不過,從各國監管機構對英偉達的調查力度來看,在英偉達“壟斷”這一問題上各國並沒有完全達成共識。其中一個重要原因就是市場普遍認為當前的加速計算市場仍充滿競爭。

首先,在傳統的AI加速芯片市場上,仍存在看似有一戰之力的對手AMD。

2023年6月,AMD專門針對AI大模型訓練需求發佈一款能夠直接對標英偉達大模型訓練芯片H100的產品Instinct MI300系列芯片。根據AMD官方信息,MI300在部分技術指標上相比英偉達的H100更具優勢,比如MI300提供的HBM(高帶寬內存)密度是H100的2.4倍,HBM帶寬是H100的1.6倍。這意味著AMD可以運行比英偉達H100更大的模型。

不過,AMD相對於英偉達的競爭力實在是過於弱。一方面,目前英偉達即將進入H200供貨周期,MI300面臨巨大的升級壓力。另一方面,AMD的市場保有率太低。多位國內AI大模型研發人員曾向虎嗅表示,沒有聽到過使用AMD芯片訓練AI大模型的案例。

IDC在2023年中發佈的一項中國AI加速卡(公開市場)出貨量統計顯示,2022年上半年到2023年上半年,中國AI加速卡出貨約109萬張,英偉達市場份額為85%,華為市占率為10%,百度市占率為2%、寒武紀和燧原科技均為1%,其中並未出現AMD加速卡。

如果說AMD的競爭力並不算強的話,那麼對於英偉達來說,真正的威脅可能來自於英偉達的客戶們,包括雲計算巨頭,新晉AI超級獨角獸,以及一些芯片初創公司。

2024年剛開年,微軟、Meta、Google就紛紛宣佈關於人工智能芯片的大動作。微軟正在開發一款類似英偉達網卡ConnectX-7的替代品,旨在提升其Maia AI服務器芯片的性能,並擺脫對英偉達的依賴;Meta則宣佈第二代自研AI芯片Artemis將在2024年正式投產,並應用於數據中心的推理任務;Google最新推出的Gemini、Gemma均著重提及訓練環境采用Google的TPU。

另一方面,OpenAI的CEO Sam Altman甚至希望籌集7萬億,自行打造全球芯片網絡。這個看似天馬行空的計劃,貼上OpenAI和Sam Altman的標簽之後,似乎也變得有點可行。

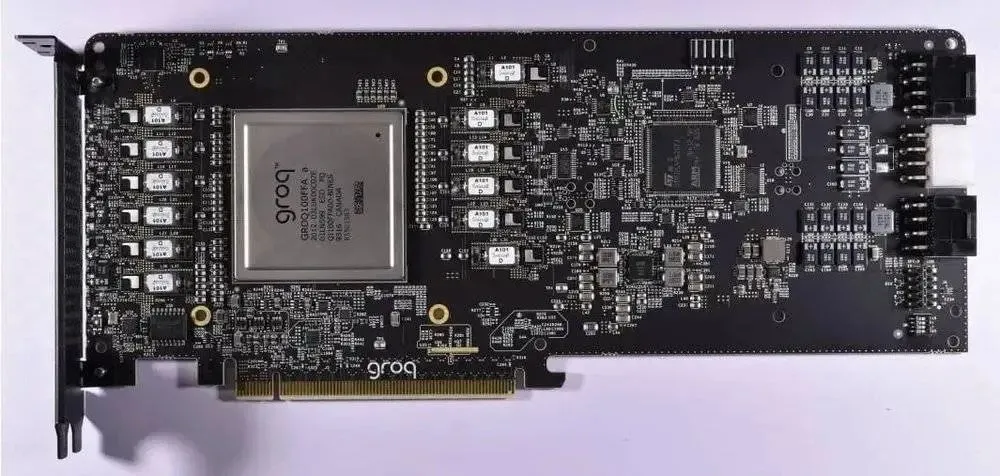

此外,還有一傢由前GoogleTPU創造者Jonathan Ross創立的技術公司Groq剛剛宣佈一款被認為是能夠威脅到英偉達的產品。該公司在全新的TSA架構下,開發一款LPU(Language Processing Unit)芯片,在一定條件下推理速度可達英偉達GPU的10倍,功耗僅為1/10。而這款新品的工藝還隻采用較舊的14nm工藝。

groq

一邊是多年競爭對手,一邊是手握AI訓練需求的客戶,還有眾多創新技術公司在一旁伺機而動,AI加速計算市場可謂群狼環伺。不過,這些公司的AI芯片要真正投入使用多數還需要很長的時間,而且雲計算公司在評估運營成本的時候,還要計算自研芯片和采購英偉達芯片的性價比到底如何。

在實際應用中,英偉達手中還握有CUDA這張王牌,前百度首席科學傢吳恩達曾這樣評價CUDA:“CUDA出現之前,全球能用GPU編程的可能不超過100人,有CUDA之後使用GPU就變成一件非常輕松的事情。”

中國市場何去何從

除加速計算芯片市場上的內憂外患,英偉達的業務還受到嚴重的地緣政治因素影響。

在2023年8月發佈的2024財年Q2財報中,英偉達曾提到中國市場在其數據中心業務中占比約20%-25%。在當時的Q2財報電話會上,英偉達曾表示美國對華禁售政策如果長期持續,會對公司業績產生影響,但是短期內“業務非常強勁的,並不是非常擔憂。”

而在剛剛發佈的2024Q4財報中,中國市場在英偉達的數據中心業務中占比隻剩下4-6%。自2023年10月美國政府出臺最新限售政策後,英偉達在中國的業務萎縮超70%。

對此英偉達其實也采取大量積極應對措施,一邊給中國客戶發“替代產品”,一邊積極設計中國特供芯片。不過中國市場對這次的特供芯片態度明顯冷淡的多,很多企業已經不太買賬。

“美國現在不是限制型號,而是對設計參數限制。就連消費級的RTX 4090顯卡都進不中國,中國特供對於大模型訓練幾乎沒什麼用。”某國內頭部服務器代理商告訴虎嗅,從2023年底國內服務器廠商均已為英偉達的“中國特供”GPU做好準備,並開始接受訂單。但到2024年1月,很多客戶都開始對這些低性能的芯片失去興趣。

英偉達在本季的財報預期中也提到,下一季度中國市場在全球數據中心業務中的占比仍會保持“中等個位數”與本季度持平。在美國政府的威壓之下,英偉達的高端GPU短期內可能都很難再賺中國的錢。

一位AI加速芯片制造商告訴虎嗅,美國對華芯片禁令不隻影響美國本土企業,很多與美國芯片產業關系密切的其他國傢公司,也被要求禁止向中國發貨,其中就包括臺積電。這直接導致所有在臺積電加工芯片的中外公司都無法對中國大陸發貨。

禁運中國對於英偉達來說,雖然無奈,但在全球市場中其實也隻是少賺一點。因為中國這塊蛋糕雖然英偉達吃不到,除中國公司以外的競爭對手們也同樣吃不到。短期來看並不會對其市場地位及競爭力產生太大影響

不過,英偉達缺席中國市場,倒是給中國的GPU、AI加速計算芯片廠商提供好機會。

這種空缺促使中國本土企業加快在雲端AI加速芯片領域的研發和創新步伐,形成一批具有自主知識產權和技術優勢的產品線。顯著的例子包括阿裡巴巴的含光系列、百度的昆侖系列等。這些雲服務巨頭紛紛推出自研AI加速芯片,旨在提升雲計算服務的性能和效率,同時降低對外部技術依賴。

除這些行業巨頭之外,中國的芯片市場還孕育一批充滿活力的中小型創新企業。這些公司通過專註於特定細分市場或采用獨特的技術解決方案,逐漸在競爭激烈的市場中占據一席之地。例如,寒武紀的思元系列、海光信息的深算系列、天數智芯、壁仞科技、摩爾線程、沐曦集成電路、芯動科技、智繪微電子等,都是在AI加速計算領域努力創新,試圖填補市場需求的公司。景嘉微和龍芯中科等更是通過自主研發,不斷探索雲端AI加速芯片的新技術和新應用。