在美國折戟的Shein(希音),將目光轉向倫敦。2月27日,據彭博社消息:快時尚零售商Shein正在考慮倫敦、新加坡、香港和其他地點,因為其在美國上市遇到障礙。2月28日,路透社進一步報道,英國財政部長傑裡米·亨特已與Shein執行主席唐納德·唐進行會談,Shein有可能成為倫敦證券交易所歷史第二大的IPO。

▲圖源:彭博社

在長達一年的美國IPO“囧途”之後,倫敦交易所似乎拋來橄欖枝。那麼轉戰倫敦,能“救的”Shein麼?

事實上,過去的一年由於上市心切,Shein的業務結構開始逐漸復雜。

從快時尚品牌轉向第三方平臺模式的同時,Shein還進行品牌升級,將更多精力投入到原創設計中,用多元化的業務結構來增加上市想象力。據解2023年7月,Shein同時在歐洲五國上線第三方平臺模式,其“心急”可見一斑。

在Shein著急上市同時,2023年也是Temu在北美最“橫沖直撞”的一年。

Temu在海外通過復制拼多多的成功玩法,迅速擴大市場份額。根據彭博Second Measure的數據,Temu在美國的銷售額於今年5月首次超過Shein,超出幅度約20%。數據顯示,自5月份以來,Temu的領先優勢每個月都在擴大,9月在美銷售額已是Shein的兩倍多。

隨著TikTok逐步加碼直播電商、速賣通開啟半托管模式爭搶工廠,Shein所面臨的內憂外患,在2024年,恐怕不是轉戰倫敦能夠解決的。

外部沖擊,Shein自亂陣腳

“越來越看不懂Shein現在是一傢什麼公司,Temu好像給它很大打擊,有點亂。”

這是“自象限”在與投資人交流時,問及“如何看待Shein上市受阻”得到的回應。經過一整年的調整,如今Shein的商業模式似乎越來越模糊。

這種模糊感,來源於Shein在過去一年,從一個快時尚品牌向一個第三方電商平臺的轉型。

從2008年成立到2022年,Shein給市場的定位一直是一傢快時尚女裝品牌。也正式依靠著這樣的定位,配合後端的柔性供應鏈和小單快返的模式,每天上新2000個新品,Shein快速在全球擴張,成為目前全球最大的快時尚品牌之一。

但快時尚品牌的定位也在限制Shein的發展。

從Shein之前更新的招股書可以看到,在2020年之前,SHEIN連續8年營收增速超100%;但在2022年,其營收增速就隻有52.8%,凈利潤甚至同比下降36%。這是Shein首次出現營收增速下滑、利潤下跌的情況。

出現這種瓶頸的原因很簡單,作為一個快時尚品牌,Shein能夠供應的商品品類是有限的,這一點現在從其官網上仍然能夠明顯感覺到。

作為一個從女裝品類發傢的快時尚品牌,Shein的所有品類都圍繞著女性群體展開。即使後來陸續擴展男裝、美妝護膚、傢具飾品等類目,整體還是圍繞著女性消費群體,及其周邊的需求。

這裡有個細節,就是Shein之前也有男裝,但這些男裝的目標客戶其實主要不是男性,而是那些在購物時願意順手給老公/男朋友等帶上一件的女性群體。

但過分垂直的受眾群體,決定Shein始終無法像Temu、亞馬遜、TikTok電商一樣,成為更加大眾的電商消費平臺。

畢竟,雖然女性消費群體有較高的消費能力,但沒有企業會拒絕接受更廣闊的客戶和想象空間,更何況一直在沖刺上市的Shein。

所以2022年開始,Shein開始在巴西和墨西哥嘗試引入第三方賣傢,希望能夠借助第三方的力量來擴充品類。

▲圖源:Shein官網截圖

當然,除擴充品類,Shein引入第三方賣傢還有更多原因,比如解決其供應鏈效率、降低運營成本等等。

在引入第三方賣傢之前,Shein作為一個自營品牌,所有的產品從設計、生產到銷售的所有環節都需要Shein自行掌控。

其中最關鍵的是產品設計、Shein因此長期深陷版權風波。

僅以過去的2023年為例,《華爾街日報》曾報道,Shein就在美國支付2500萬美元,以解決數十名獨立設計師和時尚品牌對其提起的一系列版權侵權訴訟。此外,商業媒體《The Fashion Law》也提到,Shein在2023年與包括耐克、UGG、Levi Strauss、Stussy、Oakley和Dolls Kill等在內的多傢品牌達成和解。

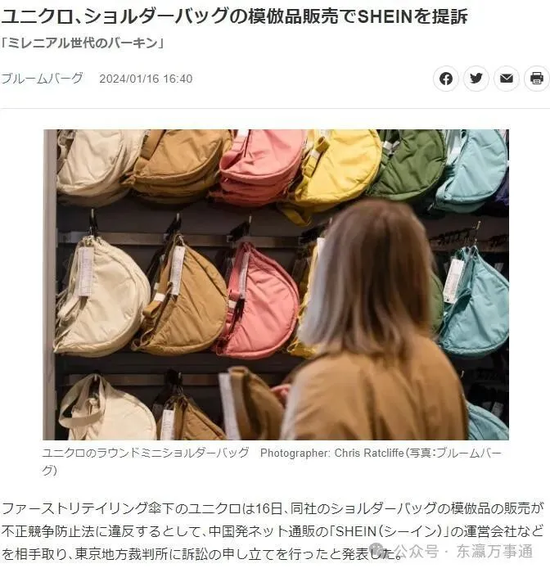

最近的一次版權糾紛,是2024年1月16日,優衣庫宣佈已指控SHEIN銷售其暢銷商品“圓形迷你斜挎包”(俗稱“餃子包”)的侵權產品,要求停止銷售涉案產品,並索賠大約1.6億日元(折合人民幣約770萬元)的賠償金。

▲圖源:網絡

當然,存在這種問題的也不單單隻有Shein,而是整個快時尚品牌圈的通病。比如Shein的前輩,也是如今的競爭對手如Zara、H&M、Mango也一直深陷其中。畢竟高速的流轉模式與精美的原創能力本就不可能平衡,更何況Shein還通過高效的供應鏈將這種模式做到極致。

特拉華大學全球紡織和服裝行業教授Sheng Lu曾研究發現,2021年,Shein提供的新品數量是Zara和H&M的20倍。新品太多,設計不夠用是必然。

而在引入第三方賣傢之後,在豐富品類供給的同時,這些問題也都迎刃而解。除此之外,引入第三方賣傢,Shein還可以進一步提高其“柔性供應鏈+小單快返”運行效率。

“引入第三方賣傢之前,Shein的自營品牌雖然可以根據市場需求進行生產,但仍然存在庫存風險,但引入第三方賣傢之後,Shein隻需要預測市場下需求,剩下的都可以交給工廠去解決,庫存風險就會降低。”

一位跨境電商的從業者向“自象限”提到,作為自營品牌,自己管理供應鏈需要和多個不同的供應商合作,雖然他們有一套系統可以組合這些資源,但與引入第三方賣傢,隻需要合作部分優質供應商相比,這個效率還是比較低的。

除此之外,Shein自營品牌的產品還需要投入大量的資金和人力,但引入第三方商傢,這些成本也都可以降低。

當然,Shein之所以如此積極地引入第三方賣傢,擴充品類,除上市之外,也在於海外跨境電商的激烈競爭。

2023年10月,TikTok就給2024年定下500億美元的GMV目標。今年1月份,晚點也曾報道Temu將在2024年沖擊300億美元GMV。

激烈的競爭還表現在廣告投放上。為獲得更多的流量和想象力,Shein和Temu開始在社交平臺上大肆投流。

Meta財報中,特意感謝中國在線零售商Temu和Shein在Facebook和Instagram上大量投放廣告,試圖打造品牌從亞馬遜和速賣通上搶奪消費者。JMP分析師預計第三季度,Temu和Shein分別在Facebook和Instagram上投入大約6億美元和2億美元的廣告,預計占Meta同期總增長的3%。

而即便是這樣,Shein在這場海外打響的戰爭中仍然沒有占據優勢,這其實與Shein當前的處境也有關系。

如今的Shein,即是一個快時尚品牌,又是一個第三方電商平臺。本應該同時具有兩者的優勢,但實際上卻套上“雙重枷鎖”。

一方面,Shein的快時尚品牌的定位讓市場要求它有較好的品牌形象、有性價比的定價、有不錯的質量保障。但作為一個電商平臺,與更多第三方賣傢合作,則必然在品牌形象上有所突破,甚至低價的競爭還會對質量形成傷害。

這些,都讓如今的Shein卡在一個進退兩難的尷尬節點上。

Shein“榨幹”工廠

繼續做一傢快時尚品牌,還是徹底轉型成為一個電商平臺,亦或者兩者要,這對Shein來說是一個問題。

但在做這個選擇之前,Shein其實還面臨一個更大的問題,即如何平復和解決供應鏈的矛盾。

在這之前,Shein無論是自營品牌,還是引入第三方賣傢,本質上都是在不斷倒逼供應鏈的效率,當這種效率走到極致的時候,矛盾就開始出現。

一直以來,人們在談到Shein的是時候,都會說Shein的成功至少有一半是中國供應鏈的成功。

SHEIN的數字化供應鏈能力也一直被行業津津樂道,其以小單快返為基礎對供應鏈進行數字化改造,將中國零散供應鏈組織起來,通過商品生產、制作、銷售的流程數字化、契約化,為各個環節執行者提供行事準則,在提高效率的同時,還盡可能地減少各個環節的成本浪費,從而充分發揮其強大的生產制造能力。

舉個例子,當一位供應商與Shein簽約後,會接入Shein的專屬系統,裡面打通從面料、制作、發貨各個環節的供應商。Shein可以先在網站上架數個商品圖,根據瀏覽量、購買量趨勢,初步測算第一批商品訂單量及發貨時間,再將訂單拆分成相應的面料制作要求、成衣制作需求、物流運輸要求以及訂單采集金額,派發到相應的工廠待辦流程中。

在“真空環境”下看,整個模式將供應鏈的各個環節緊密聯系在一起,是一種非常理想的以銷定產閉環。但遺憾的是,現實就是充滿各種摩擦力。

供應鏈成本不可能無休止地壓縮,隨著SHEIN的營收、盈利胃口越來越大,外界競爭越來越激烈,SHEIN與工廠之間難免漸生嫌隙。

▲圖源:Shein工廠

Shein起傢的時候,外貿的大客戶跨境時代還沒有完全過去,整體的利潤空間會比較高。

據媒體報道,當時很少有大工廠願意接受Shein的小訂單,Shein隻能找到小工廠合作,甚至是一手培養起不少新手工廠,選址、買設備、培訓都有Shein的傾情相助。這段時間,Shein吃肉,這些工廠也能跟著吃肉。

但隨著跨境電商的競爭越來越激烈,各種廣告投入,價格競爭導致前端的利潤被無限壓縮,困境自然也會傳導到後端的供應鏈上。

為在競爭中占據主動,Shein必須通過不斷提高供應鏈效率的方式來獲得價格空間,而這個過程,隨著供應鏈正常的潛能被耗盡,最終就演變成供應鏈對工廠利潤的壓榨。

矛盾也由此顯現出來。

“做Shein,我隻感覺價格越來越透明,利潤空間卻越來越低。”一位Shein的供應商吐槽道。反而Shein有在這麼多供應商的“追求”下,有更多比價、壓價的選擇。

▲圖源:Shein工廠

SHEIN之所以能給工廠壓價,主要是由於柔性供應鏈把作為生產者的工廠和消費者完全隔離,當成千上萬的上遊面料商的定價、工廠的產能能力、人工成本都被清晰地記錄在一個小小的系統裡,彼此交易的溢價空間逐漸縮小,在外貿訂單越來越難做的背景下,小工廠對於Shein的依賴越來越強。

曾經的蜜月期,平臺與小工廠雙方攜手共進,日子過久,昔日愛侶互相嫌棄,甚至面目可憎起來。

面對巨大的經營壓力,一些工廠為追求多元化收入結構,一些工廠也開始與Shein的競爭對手TEMU接觸。而面對這樣的趨勢,Shein的選擇是直接通報拉黑。

2023年12月,Temu再次起訴Shein,稱其針對Temu的反競爭行為正在越界。Temu向美國地方法院提交一份長達100頁的文件,文件中詳細寫到供應商是如何被叫到Shein的廣州辦公室、被迫提供賬號密碼和其他相關商業機密的。

當然,這也隻是激烈的商業競爭中灰暗的一角。畢竟面對同樣激烈的市場,TEMU也是餓極什麼都吃。據報道,Temu 曾定向招商被Shein解雇的廉價商品制造商。而這些供應商之所以會被解雇,是由於違反SHEIN的認證標準。

在這樣的境況下,Shein也在重新整理自己供應鏈模式。試圖在既要品質、品牌,還要價格比Temu低;既要優質供應商,還壓低供應商利潤的矛盾中找到平衡。

比如SHEIN在去年5月開啟第三方平臺模式,但目前來看,到底要怎麼來實現這個第三方平臺模式,Shein還沒有想清楚,甚至很多時候,Shein還在踩TEMU踩過的坑,走TEMU走過的老路。

比如據一位商傢透露,SHEIN的第三方模式有自主品牌、全托管兩種,後者基本和TEMU一樣,賣傢供貨、平臺核價、貨品進倉,而後平臺負責定價、運營、物流、售後。

“我的核價成本是5塊,SHEIN在前端賣19元,怎麼可能賣得出去?時間久就讓我降價處理,最後銷量很低,全托管就是一種圈套。”

有的商傢感覺自己被平臺玩弄於股掌之間,被花式壓價,“我們有個大單,系統讓我們備貨,備完銷量就降,然後就變清倉,也不和你商量。”

全托管看似輕松,對商傢們而言卻是危機四伏,這一點在Temu上經營的商傢幾乎也有同樣的反饋。

而除此之外,同樣開始做全托管之後,Temu和Shein也開始短兵相接。

Shein的自營做的是服飾品類為主,第三方模式就是全品類百貨,和TEMU相似,所以在第三方商傢裡,Shein和Temu的供應鏈重合時比較多的。為互相比價,Temu和Shein的買手幾乎是殺紅眼。

“我填報的價格是42.9元,第一輪核價買手報42元,第二輪就直接砍到29元,不半折砍價就已經算好。”有商傢說道。

▲圖源:小紅書截圖

核價砍價是第一關,真正殘酷的是上架之後,當貨品入SHEIN的倉庫之後,主動權完全來到SHEIN的一邊,降不降價,如何降價,這些都將由平臺說算,電商開始成為一個真正的盲盒,誰也不知道最終會開出虧損還是盈利。

不過,隨著2024年半托管火,這一情形或許會得到改變。在半托管模式下,商傢有自主定價權、運營權,平臺負責物流等環節。

目前,還沒有消息提到SHEIN是否會跟進半托管模式。但是,不同於其他平臺,對Shein而言,在轉向半托管之前,還需要想明白自營品牌與第三方商傢在流量分配上應該如何劃分。

留給Shein思考的時間不多,在半托管出現之後,不少商傢想要轉向速賣通和Temu,如今正在籌備上市的關鍵期,自己的不足固然可怕,但對手的風光隻會令SHEIN加倍心痛。