英偉達是雲計算領域的早期領導者,主要是因為其專有的計算統一架構(“CUDA”)平臺,可在其GPU上進行通用處理。該公司已成功在迅速擴大的雲計算人工智能市場占有一席之地。AlphabetInc、Google和亞馬遜和亞馬遜公司已在某些情況下部署自己的專有AI芯片,但也在不斷轉向英偉達。但現在,英偉達正面臨著英特爾和AMD的競爭,這兩傢公司也在積極開拓這一細分市場。

此外,還有眾多獲得大量風險投資的人工智能芯片初創公司選擇不與英偉達競爭,另辟蹊徑,走一些差異化路線,試圖在市場上分得一杯羹。對此,分析師Robert Castellano做分析。

英偉達的主導地位

英偉達上調年度業績預期,預計第三財季營收將達到160億美元左右。這一數字大大超過外界一致預測的126.1億美元,與去年同期相比增長 170%。

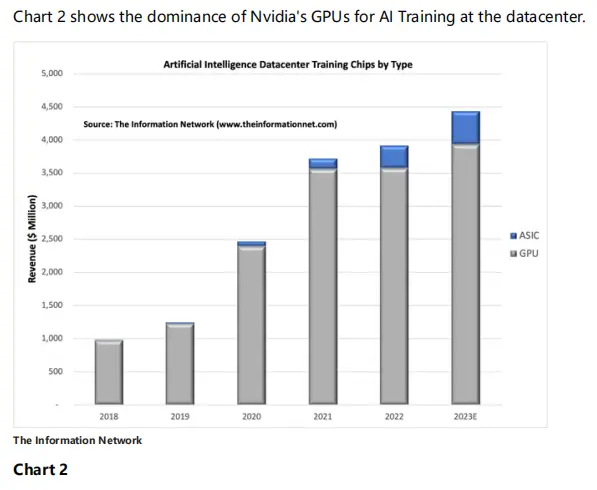

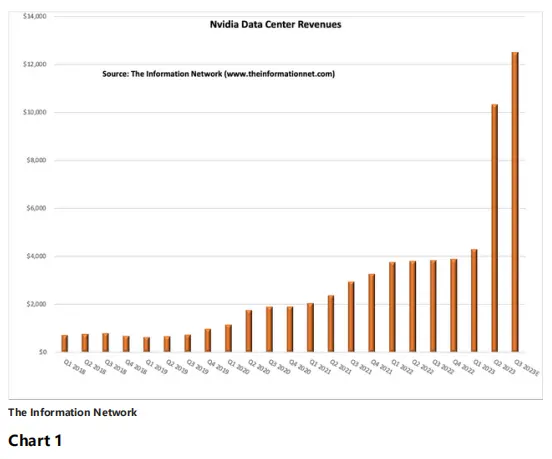

下圖顯示英偉達的數據中心收入增長情況,表明市場對其芯片的需求以及對Arm的連帶效應。分析師預計2024財年第三季度(2023財年第三季度)的營收將環比增長21%,該財報將於2023年11月 21日公佈。

本季度,英偉達預計每股收益為3.34美元,與上年同期相比大幅增長+475.9%。

本財年的一致預期收益為10.74美元,與上一財年相比大幅增長221.6%。這一數據表明,人們對英偉達本財年的財務業績有著強烈的增長預期。

雲超級擴展器

近年來,雲計算市場在采用基於Arm的處理器方面取得一些顯著進展。Arm 聲稱,其在雲計算市場的份額已從2020年12月31日的7.2%上升到10.1%,這主要歸功於亞馬遜越來越多地使用其內部Arm芯片。2021 年,亞馬遜網絡服務(AWS)已在15%的服務器實例中部署其定制的Graviton芯片,這標志著這傢雲計算巨頭正大幅轉向Arm架構。

Google報告稱,雲計算收入增長22%,達到84.1億美元,低於預計的86.4億美元。6月份,Google的雲計算業務增長28%。

2023年,Google發佈最新的自主研發芯片TPU V4,其性能比上一代芯片顯著提高2.1倍。通過集成4096個這樣的芯片,超級計算性能大幅提升10倍,令人印象深刻。

Google表示,在規模相當的系統中,TPU V4的性能是英偉達A100的1.7倍,能效也提高1.9倍。與前代產品TPU V3相似,每個TPU V4由兩個張量核 (TC) 單元組成。每個TC單元由四個128x128矩陣乘法單元(MXU)、一個配備128個通道(每個通道包含16個ALU)的矢量處理單元(“VPU”)和16 MiB的矢量存儲器(“VMEM”)組成。

除下一代TPU,Google還在2023年底開始向開發人員全面提供英偉達的H100 GPU,作為其A3系列虛擬機的一部分。

亞馬遜AWS

在過去的六個季度裡,亞馬遜網絡服務部的業績一直在下滑,但第三季度的業績卻趨於穩定,保持12%的同比增長。該部門的營業收入也同比激增29%,達到約70億美元。

今年5月,AWS推出基於英偉達 H100 GPU的EC2 P5虛擬機實例。該配置包括八個英偉達 H100 Tensor Core GPU,每個都配備640 GB的高帶寬GPU內存。它還擁有第三代AMD EPYC處理器、2 TB系統內存、30 TB本地NVMe存儲、令人印象深刻的3200 Gbps總網絡帶寬以及對GPUDirect RDMA的支持。後者可實現節點與節點之間的直接通信,無需使用CPU,從而降低延遲,提高橫向擴展性能。

此外,亞馬遜EC2 P5實例可部署在第二代超大規模集群(稱為亞馬遜EC2 UltraClusters)中。這些集群包括高性能計算、網絡資源和雲存儲。這些集群可容納多達20,000個H100 Tensor Core GPU,使用戶能夠部署參數高達數十億或數萬億的機器學習模型。

微軟公司

微軟的雲計算收入增長24%,9月份達到318億美元。在微軟的三大業務部門中,智能雲的表現最為突出,收入增長19%,達到243億美元。該部門包括服務器產品和雲服務,其中Azure實現29%的強勁增長,超過華爾街的預期的26%。

今年3月,微軟在一篇博客文章中宣佈,計劃對Azure進行重大升級。此次升級將采用數以萬計的英偉達尖端H100圖形卡,以及速度更快的InfiniBand網絡互連技術。

ND H100 v5實例還采用英特爾公司最新的第四代英特爾至強可擴展中央處理器,並通過英偉達的Quantum-2 CX7 InfiniBand技術實現低延遲聯網。它們還采用PCIe Gen5,為每個GPU提供每秒64千兆字節的帶寬,以及可實現更快數據傳輸速度的DDR5內存,以處理最大的人工智能訓練數據集。

成功的初創企業

ChatGPT等應用進一步鞏固英偉達在人工智能行業的地位。其GPU芯片已成為各種人工智能應用的關鍵。因此,任何希望在這一領域挑戰英偉達的初創公司都面臨著巨大的壓力,因為英偉達已經確立自己的技術的主導地位和可靠性。

Cerebras

英偉達的A100 GPU已經相當可觀,芯片面積826平方毫米。相比之下,Cerebras的新WSE-2芯片則非常巨大,面積達45225平方毫米,基本上覆蓋8英寸矽晶片的整個表面。自2016年成立以來,Cerebras已成功獲得7.3億美元的融資。根據CB Insights全球獨角獸俱樂部的數據,該公司目前的估值為40億美元。

Cerebras與Abu Dhabi的G42合作,建造九臺人工智能超級計算機中的第一臺,該項目耗資超過1億美元。此外,Cerebras還在生成式人工智能領域積極尋找機會。雖然它的CS-2模型在GPT環境下的訓練速度令人印象深刻,但尚未獲得業內主要制造商的采用。

SambaNova

SambaNova成立於2017年,是人工智能芯片行業中資金最雄厚的公司之一。它已成功融資10億美元之巨,其著名支持者包括軟銀和英特爾。這不僅使SambaNova成為融資最多的AI芯片初創公司,也使其成為英偉達最強大的新興競爭對手之一,估值高達50億美元。

SambaNova最近推出最新的第四代SN40L處理器。這款尖端芯片采用臺積電先進的5納米工藝制造,擁有超過1,020億個晶體管,計算速度高達638 teraflops。它采用獨特的三層內存系統,包括片上內存、高帶寬內存和大容量內存,所有這些設計都是為高效處理與人工智能工作負載相關的大量數據流。SambaNova聲稱,一個節點中僅有八個這樣的芯片就能支持多達50萬億個參數的模型,幾乎是OpenAI的GPT-4 LLM報告的三倍。

Tenstorrent

Tenstorrent是人工智能芯片行業的另一傢著名初創公司,成立於2016年。迄今為止,該公司已獲得近3.35億美元的融資,最近還獲得三星和現代汽車等大公司的投資,目前估值約為10億美元。

Tenstorrent正瞄準挑戰英偉達在人工智能領域的主導地位,開發采用RISC-V和Chiplet技術的人工智能CPU。值得註意的是,該公司最近與三星達成生產合作,打算利用三星先進的4nm工藝制造芯片。這一合作彰顯Tenstorrent致力於推動其技術發展並參與人工智能芯片市場競爭的承諾。

不太成功的初創企業

Graphcore

Graphcore在歐洲半導體初創企業領域,尤其是在資金募集方面取得顯著成績。該公司由Nigel Toon和Simon Knowles於2016年創立,專註於開發智能處理單元(IPU),有別於人工智能應用中普遍使用的GPU(圖形處理單元)。Graphcore聲稱,其IPU技術在滿足人工智能的特殊要求方面比GPU具有明顯優勢。

PitchBook數據顯示,Graphcore已成功獲得超過6億美元的投資。然而,盡管獲得大量資金,該公司的收入仍然相對有限。這種情況在2020年發生重大轉變,當時微軟決定停止在其雲計算中心使用Graphcore的芯片,導致該公司失去一個主要客戶,並帶來更嚴峻的挑戰。

據《金融時報》報道,到2022年,Graphcore的收入將驟降46%,僅為270萬美元。同時,其稅前虧損增加11%,達到2.046億美元,年終現金餘額為1.57億美元。Graphcore表示 需要額外融資才能在次年5月實現收支平衡。該公司將這一挫折歸因於“不利的宏觀經濟環境”以及“主要戰略客戶”(尤其是中國的重要客戶)硬件采購的延遲。

目前,Graphcore正在調整其業務戰略,將其IPU芯片從數據中心過渡到雲計算環境,這一轉變是公司為適應半導體行業不斷變化的市場動態和挑戰而做出的戰略調整。

GSI技術公司(GSIT)

GSI Technology是Gemini關聯處理單元(“APU”)的開發商,為網絡、電信和軍事市場提供人工智能和高性能並行計算解決方案。

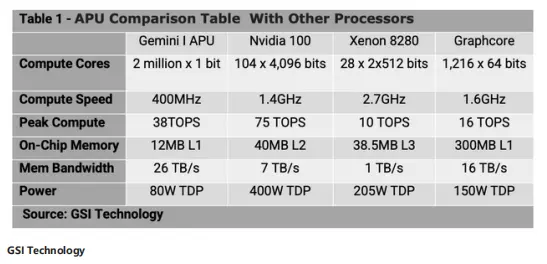

如表1所示,Gemini-I的性能優於其他類型的處理器。Gemini-I芯片每600MHz時鐘周期可執行200萬x 1位運算,內存帶寬為26TB/秒,而英特爾至強8280在2.7GHz頻率下可執行28 x 2 x 512位運算,內存帶寬為1TB/秒。

2024財年第二季度,公司凈虧損410萬美元,凈收入為570萬美元,相當於攤薄後每股0.16美元。這一業績與2023財年第二季度凈虧損320萬美元,攤薄後每股虧損0.13 美元,凈收入900萬美元形成鮮明對比。此外,在2024財年第一季度,公司的凈虧損為510萬美元,攤薄後每股虧損0.21美元,凈收入560萬美元。

2024財年第二季度的毛利率為54.7%,低於上年同期的62.6%,也略低於第一季度的54.9%。該數據顯示公司在特定時期內的財務業績和利潤趨勢。

Mythic

Mythic是一傢專門從事人工智能芯片仿真的著名公司,專註於計算機內存(CIM)技術。然而,據科技網站The Register的報道,這傢人工智能芯片初創公司在融資方面面臨重大挑戰。盡管該公司最初籌集約1.6億美元的資金,但在過去一年中遇到財務困難,甚至瀕臨停止運營的邊緣。

幸運的是,2023年3月,Mythic成功獲得1,300萬美元的投資,從而得以繼續運營。Mythic的首席執行官Dave Rick表示,英偉達雖然間接地造成更廣泛的AI芯片融資困境。這是因為投資者往往傾向於那些有可能獲得豐厚回報的機會,這就為Mythic這樣的AI芯片初創企業獲得運營所需的資金創造一個充滿挑戰的環境。

Rivos

服務器芯片制造商Rivos發現自己陷入與蘋果公司的法律糾紛中,蘋果公司被指控非法招募Rivos的工程師並盜用商業機密。2023年8月,Rivos公司不幸采取以下措施裁員約20人,約占公司員工總數的6%。在此過程中,管理層向其餘員工透露,公司獲得新資金的前景越來越暗淡。

英偉達投資

芯片初創企業的風險投資正在經歷前所未有的下滑,這主要歸因於英偉達在人工智能芯片市場的主導地位。來自美國的數據顯示,芯片初創企業的交易量與前一年相比下降80%,降幅驚人。

PitchBook的數據顯示,截至8月底,美國芯片初創企業已籌集到8.814億美元。相比之下,2022年前三個季度的融資額為17.9億美元。截至8月底,交易數量從23筆下降到4筆。

不過,英偉達一直是其自身投資領域的中心。圖3顯示自ChatGPT發佈以來,截至2023年10月23日的Pitchbook數據,其中包含最重要的戰略投資。除兩傢公司外,英偉達都是其他公司的投資者。

英偉達一直是最活躍的投資者,不僅在按規模計算的頂級投資中如此,在總體數量上也是如此。在2022年11月至2023年10月期間進行的所有投資中,近一半的投資都有英偉達的身影。

英偉達的投資戰略似乎主要集中在成長期公司,超過75%的投資都投向這一領域。值得註意的是,在此期間,他們參與10筆最大融資中的8筆。基礎設施/LLM(Likewise Learning Models)是他們獲得投資的主要領域,占其投資總額的近一半。醫療保健/治療領域是英偉達下一個最重要的投資領域。

投資者啟示

目前看來,任何新興公司都不太可能成為與行業巨頭英偉達和AMD並駕齊驅的GPU市場第三大參與者。即使是芯片業的霸主英特爾公司,在試圖開發出受遊戲玩傢歡迎的高端GPU時也遇到挑戰。英特爾的下一個獨立GPU計劃將於2025年發佈。這種情況凸顯英偉達和AMD在GPU市場上的強大地位,預計在不久的將來競爭將非常有限。

事實證明,GPU是處理像GPT-3這樣的大型語言模型(LLM)所需的大量計算的理想硬件,這可能涉及到大量參數的訓練,如GPT-3的1750億個參數。英偉達 通過開發和擴展Cuda軟件平臺,戰略性地鞏固自己在這一領域的地位。Cuda提供一系列專有庫、編譯器、框架和開發工具,為人工智能專業人士提供構建模型所需的工具。最重要的是,Cuda是英偉達 GPU的獨占產品,這種軟硬件的融合大大降低客戶在人工智能領域的轉換成本,增強英偉達的競爭優勢。

即使有芯片競爭對手生產出與英偉達的GPU不相上下的產品,分析師也有理由認為,已經在CUDA上構建的代碼和模型可能不會輕易轉移到不同的GPU上。這使得英偉達擁有固有的優勢。雖然有可能出現不依賴Cuda或英偉達 GPU的替代方法,但截至2023年,英偉達在這一領域面臨的競爭微乎其微。因此,任何從事LLM開發的企業在等待替代方案的同時,都有可能因英偉達繼續主導該領域而落後。

在評估芯片行業的競爭格局時,很明顯,英偉達面臨著多個競爭者和潛在威脅:

AMD:AMD是一傢資金雄厚的芯片制造商,擁有強大的GPU專業技術。然而,其在軟件方面的相對弱勢可能會阻礙其與英偉達的有效競爭。

英特爾:雖然英特爾在人工智能加速器或GPU方面尚未取得太多成功,但它的實力不容小覷。作為半導體行業的主要企業,英特爾擁有在這一領域取得重大進展的資源和能力。

超大規模企業的內部解決方案:Google、亞馬遜、微軟和Meta Platform等公司都在開發自己的內部芯片,如TPU、Trainium和Inferentia。雖然這些芯片可能在特定的工作負載中表現出色,但它們可能無法在廣泛的應用中超越英偉達的GPU。

雲計算公司:雲計算提供商需要提供各種GPU和加速器,以滿足運行人工智能工作負載的企業客戶的需求。雖然亞馬遜和Google可能會將內部芯片用於自己的人工智能模型,但說服廣大企業客戶為這些專有半導體優化其人工智能模型,可能會導致供應商鎖定,而這正是企業通常會避免的情況。

盡管存在這些競爭力量,但預計企業客戶將繼續要求中立的商用GPU供應商。在可預見的未來,英偉達有可能繼續保持市場領先地位,這主要得益於其強大的軟硬件集成能力、CUDA軟件平臺的廣泛采用以及與其技術相關的大量客戶轉換成本。這些因素共同構成英偉達的競爭優勢,有助於鞏固其在人工智能芯片市場的地位。