晶圓代工代龍頭大廠臺積電正式公佈2023年第一季財務報告,同時也揭曉外界關心的高雄28nm晶圓廠是否暫停、今年資本支出是否會縮減、3nm制程及海外建廠進展等問題。

一季度業績低於財測

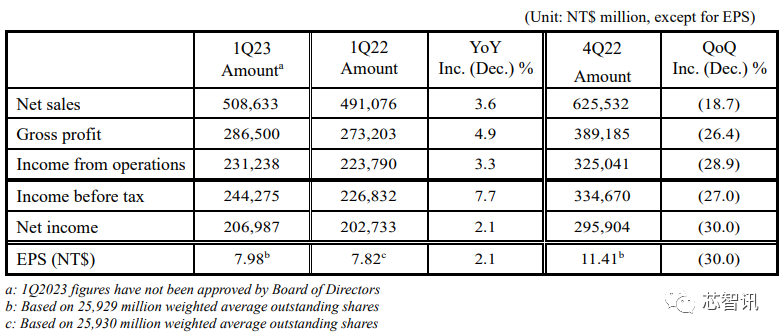

臺積電第一季營收約新臺幣5,086.3億元,同比增長3.6%,環比下滑18.7%;稅後凈利潤約新臺幣2,069億元,同比增長2.1%,環比下滑30.0%;每股盈馀為新臺幣7.98元。

毛利率為 56.3%,營業利潤率為 45.5%,稅後凈利潤為 40.7%。

若以美金計算,臺積電2023 年第一季營收為 167.2 億美元,較 2021 年同期減少 4.8%,較前一季則減少 16.1%。

此外,一季度臺積電的晶圓出貨量為322.7萬片(約當8吋晶圓),環比下滑12.8%。

從臺積電公佈的第一季財務數據來看,整體上均低於臺積電之前的財測目標。

不過,臺積電在法說會中解釋稱,如果以美元營收167.2億美元來看,一季度營收是達標的,超越167億至175億美元的預測區間。

5nm營收占比31%,僅汽車電子應用保持同比增長

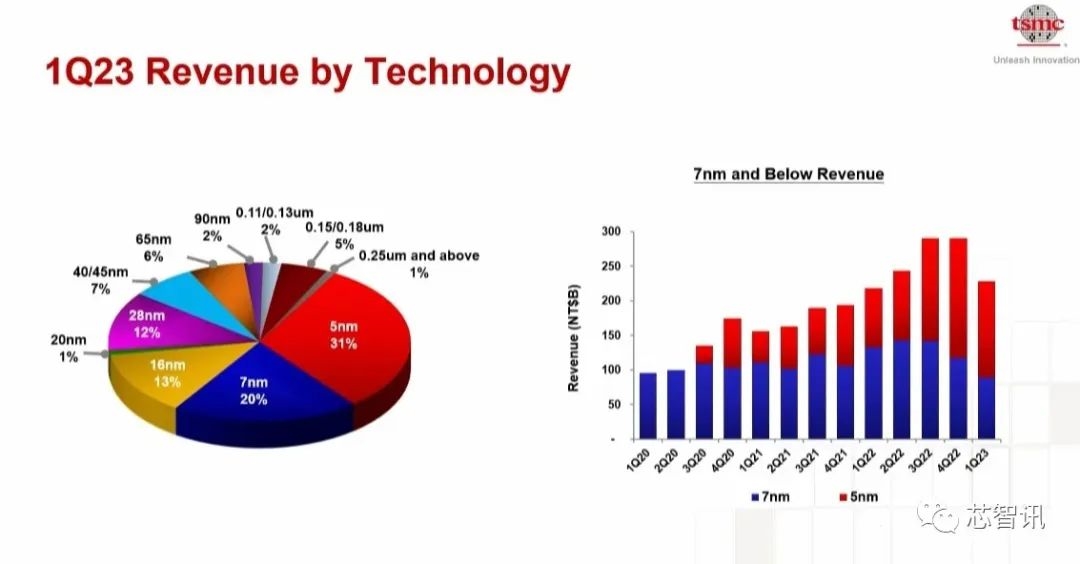

從一季度臺積電各制程工藝的營收占比來看,5nm的占比最高,達到31%,7nm占比為20%,16nm占比13%,28nm占比12%。

7nm及以下的先進制程的營收占比達到51%,但是較上個季度的54%有所下滑。

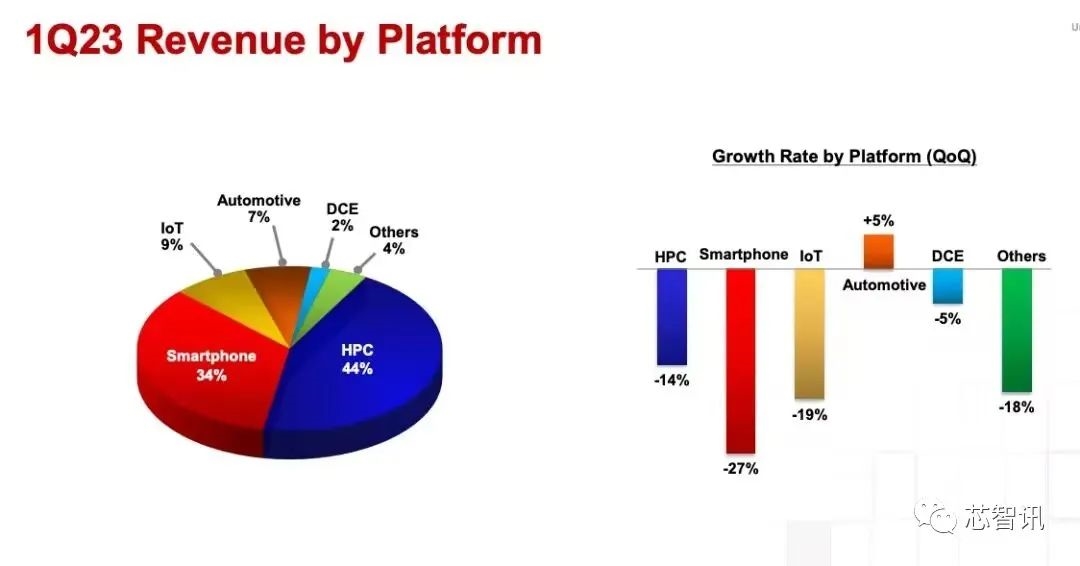

從應用來看,HPC營收占比最高,為44%,智能手機占比34%,IoT占比9%,汽車電子占比7%。從增速來看,僅汽車電子保持5%的正增長,其他應用大多都出現10%以上的同比下滑。

庫存調整將持續至3季度,全年營收將下滑1%~6%

基於此,臺積電預計第二季合並營收為152億美元~160億美元,環比下滑4.3%~9%,同比下滑幅度將擴大至11.9%~16.3%。若匯率以1美元兌30.4元新臺幣計算,營業毛利率介於52%~54%,營業利潤率約介於39.5%~41.5%之間。

在此前的法說上,臺積電認為 2022 年第四季庫存開始下滑,今年上半年庫存去化將加速。

但由於終端需求持續疲軟,半導體庫存去化時間較此前預期拉長,客戶庫存第一季不減反增,中國大陸解封後需求恢復也低於預期。

臺積電預計庫存調整將會持續到第三季,這也使得芯片廠商減少對晶圓代工廠投片量。上半年營收也由原先預計的同比下滑中個位數(mid-high single digit )下修至 -10%,但下半年因客戶新品發佈將恢復動能,下半年營運將優於上半年。

基於此,臺積電還下修全年美元營收預估,從原本估計的微幅成長,下調為同比減少1%至6%。

臺積電也下修對於今年全球晶圓代工市場的展望,由原本估計的同比下滑3%,下調為同比下滑7%~9%。對比來看,臺積電在下調今年美元營收預估後,表現仍將優於整體的晶圓代工產業平均水準。

對於先進封裝方面,臺積電認為2023年先進封裝需求也較弱,在其總營收當中的占比約 6%~7%,將低於2022年7%,5年內成長性將優於平均。

3nm良率很好,供不應求

雖然臺積電在去年年底就宣佈3nm制程成功量產,但是從一季度的財報來看,並未貢獻營收。

據國外媒體近日報導,蘋果原計劃要在即將推出的新款15吋MacBook Air筆記本電腦當中,首度導入基於臺積電3nm制程工藝生產的M3芯片,但是現在計劃有變,該款筆記本電腦仍會沿用之前的M2系列芯片。

這也意味著臺積電3nm制程的放量將會延後,可能需要等到第三季度iPhone 15系列高階機型所搭載的A17系列處理器的量產。

臺積電總裁魏哲傢表示,臺積電3nm(N3)制程有很好良率,且需求大於供給,預期第三季開始會帶來明顯營收貢獻,預期今年會維持全產能生產。今年3nm所貢獻的營收占比約達中個位數百分比(4~6%)。

至於3nm後續的N3E制程,主要客戶包括智能手機及HPC運算,目前認證已經完成,將會在下半年進入量產。

魏哲傢強調,盡管庫存調整持續,但觀察到N3和N3E皆有許多客戶參與,量產第一年和第二年產品設計定案量是5nm(N5)的兩倍多。

更先進的2nm(N2)制程方面,目前研發進展順利,將如期在2025年量產。

N2采用納米片(Nanosheet)晶體管結構,可提供最好性能、成本、技術成熟度。

由於納米片技術展現絕佳能源效率,N2性能及功耗效率可提升一世代,滿足日益增加的節能運算需求。

觀察到 N2 對 HPC 和智能手機應用引起許多客戶興趣,2nm制程推出時,密度和能效都是業界最先進,並擴展技術領先范圍。

高雄28nm晶圓廠將轉為先進制程

上周,業內有傳聞稱,由於半導體市場復蘇不及預期,臺積電高雄、南科、中科與竹科都傳出擴產計劃放緩、產能重新調配的消息。

傳聞稱,臺積電高雄廠原定於今年1月開標的相高雄廠機電工程標案延後一年,相關無塵室及裝機作業也將隨著延後,這也意味著臺積電高雄廠2024年量產的計劃也將延後一年左右。

此外,臺積電高雄廠計劃采購的用於28nm制程生產的機臺清單也全數取消。資料顯示,臺積電原本規劃於高雄建2座晶圓廠,包括7nm及28nm廠。

那麼臺積電高雄28nm晶圓廠是暫停,還是取消?

對此,臺積電總裁魏哲傢在法說會上表示,臺積電會持續投資臺灣,高雄廠已動工但會修正投資方向,原本的28nm投資計劃會改成更先進制程。

對於海外設廠進展方面,魏哲傢稱,臺積電美國廠4nm產能會在2024年進入量產,第二期晶圓廠2026年量產。由於美國設廠成本含勞工、通貨膨脹、營業成本及學習曲線,為中國臺灣的 4~5 倍,將通過供應商合作與政府補助,也會有地緣彈性定價,可降低獲利影響。而美國芯片法案補助附帶條件,正與美政府積極商討談判,但沒有完成時間表。

日本廠主要是成熟特殊制程,同樣將在2024年開始量產。總體的資本支出約 80 億美元,日本政府將補助50%,這將是隨著擴產進程逐步取得補助;

中國大陸南京廠28nm新產能將會逐步開出,但接單生產會完全遵守相關法規限制;

德國設廠計劃尚未確定,目前正與合作夥伴及當地政府洽談中,會鎖定在車用成熟特殊制程。

臺積電表示,目前正拓展全球制造足跡,以增加客戶信任、擴大成長潛力,並觸及更多國際人才。目前美國廠已招募逾900名員工,日本廠招募逾300名員工,中國臺灣今年則仍計劃招募6,000名員工。

3nm折舊、電價上漲等沖擊毛利率

臺積電表示,一季度毛利率下滑主要受到產能利用率較低及匯率不利因素的影響,但部分影響被嚴格的成本控管抵消,嚴格控管開支及員工分紅減少也使得整體費用減少。

雖然臺積電並未透露產能利用率的具體下滑情況。但是根據此前美系外資的報告稱,由於手機等終端市場需求持續低迷,今年上半年,臺積電7nm的產能利用率為45%至50%、下半年產能利用率也僅55%。此外還將臺積電下半年5nm產能利用率的預估值,由此前預期的90%至92%,大幅調降至75%。

魏哲傢也指出,臺積電毛利率的挑戰,不僅是諸如電價等臺灣公用事業成本上揚在內的通膨問題,還包括半導體景氣周期調整導致產能利用率降低、3nm量產雖然客戶端反映熱烈,但也將開始帶來龐大的折舊攤提壓力,以及成本較高的海外生產據點擴展等。

針對電價上漲的影響,魏哲傢指出,繼去年下半年電價上漲15%,今年4月1日起,臺積電在臺灣的用電價格又上漲17%,預期這將使第2季毛利率下降約0.6個百分點。

魏哲傢預期,電力成本上升對臺積電的影響,將延續到今年下半年,並將稀釋臺積電全年毛利率約0.5個百分點。

臺積電財務長黃仁昭對此強調,該公司將會持續管控成本。

魏哲傢強調,臺積電將持續創造價值,同時致力於優化內部成本,以維護2023年的獲利能力。若排除無法控制的匯率因素,該公司長期毛利率達53%以上仍是可實現的目標。

黃仁昭表示,臺積電沒有與客戶簽長約,抓住客戶的方法是顧好基本面,如技術制造等;臺積電有向客戶收取預付款,此為支持公司資本支出所需的現金流。

全年資本支出保持不變

臺積電在今年1月的法說會上預期,今年資本支出約320億美元至360億美元,低於2022年的363億美元,為近八年來首次年度資本支出呈現下滑態勢。臺積電當時強調,公司持續投入研發,估計今年研發費用將約增加20%。

不過,由於半導體市場復蘇不及預期,產能利用率下滑,疊加此前臺積電高雄廠28nm機臺采購全部取消,以及科、中科與竹科廠擴產放緩等傳聞,使得外界認為臺積電或將今年資本支出調降至280億美元至320億美元。

對此,臺積電首席財務官黃仁昭表示,雖然短期半導體市場仍受外在因素影響,臺積電應對不確定性增加而適度緊縮資本支出,但臺積電每年的資本支出規劃,都是著眼於支持未來幾年客戶結構性成長,所以維持原先計劃,全年資本支出將維持320~360億美元。

不過,由於5nm及3nm客戶的需求,很多設備可共用,如果未來需求快速回溫,也將彈性增加資本支出及設備供應應對產業變化。