當前電子產品市場呈現回暖的跡象,在安卓和華為等廠商開始增長的情況下,蘋果自身並未展現出較強的alpha。利潤端的增長主要來自於軟件業務,如果硬件業務遲遲打不開局面,軟件業務的增長持續性也將受到影響。蘋果(AAPL.O)北京時間2023年11月3日凌晨,美股盤後發佈2023財年第四季度財報(截至2023年9月)。

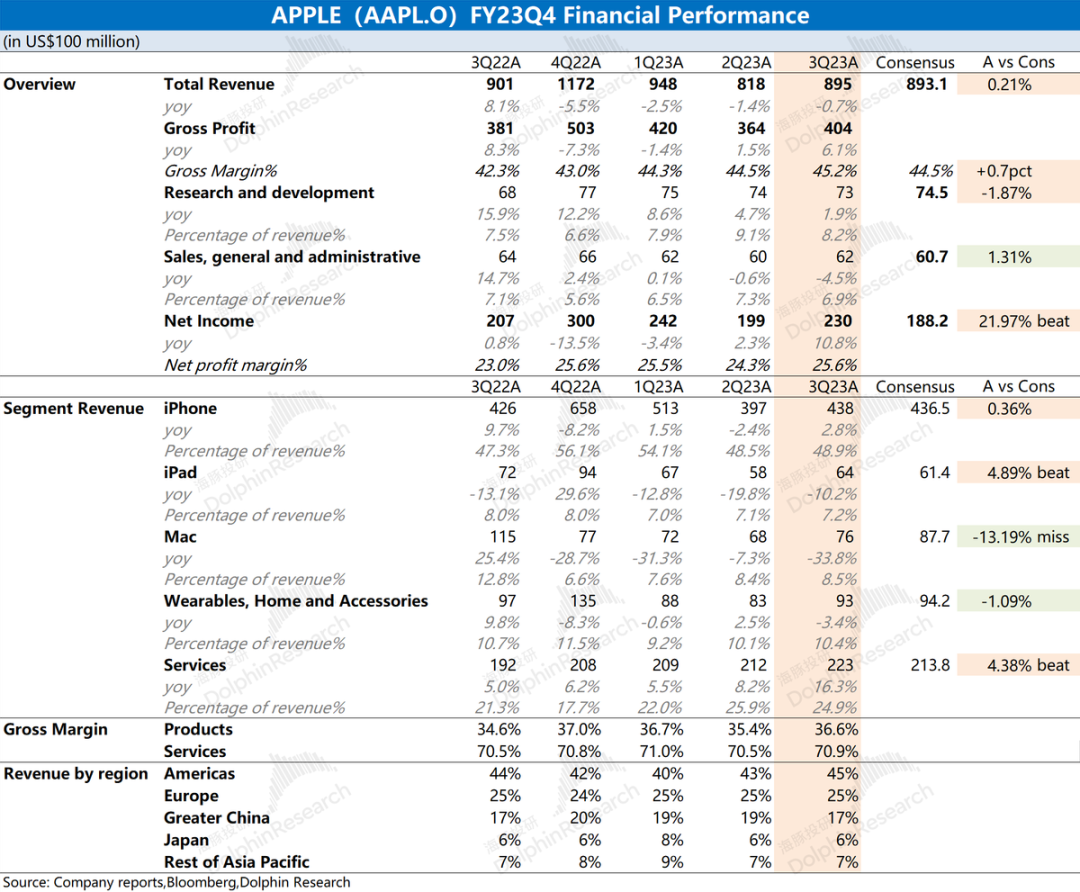

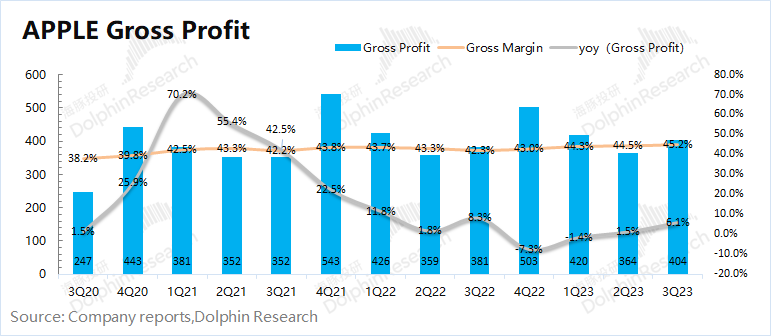

1、整體業績:穩穩的賺錢。本季度蘋果公司實現營收895億美元,同比下滑0.7%,基本符合市場預期(893.1億美元)。收入的下滑,主要受Mac和iPad業務需求不足的拖累。蘋果公司毛利率45.2%,同比增加2.9pct,小超市場預期(44.5%)。其中,軟件毛利率連續9個季度維持在70%以上。

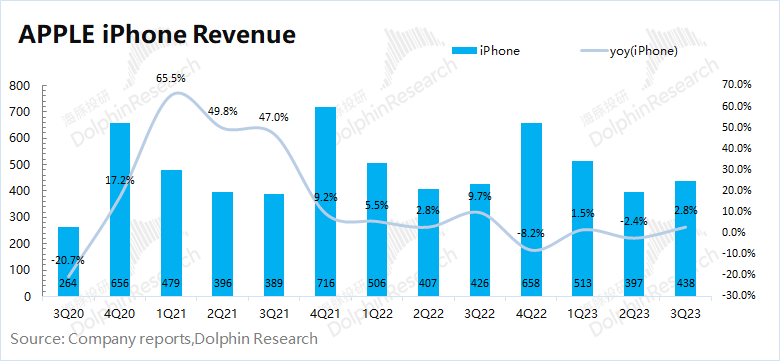

2、iPhone:持續優於整體行業。本季度全球手機市場止住下跌,而蘋果公司的iPhone業務仍好於整體行業。海豚君估算蘋果本季度手機出貨均價略有下跌,但仍在歷史同期較高水位;

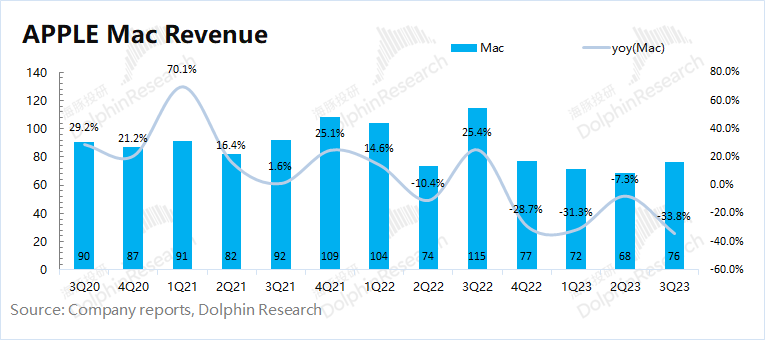

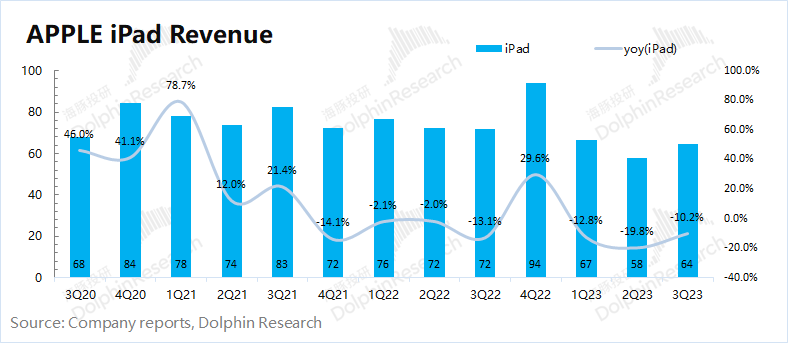

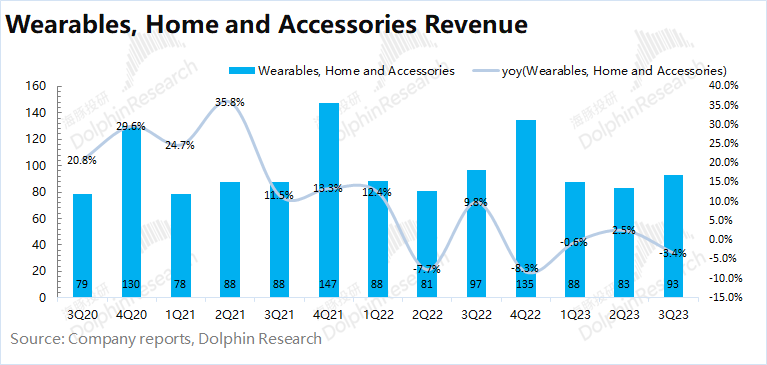

3、iPhone 以外其他硬件:表現低迷,需求疲軟。Mac、iPad及其他硬件業務,本季度均有不同程度的同比下滑。其中最不及預期的是Mac業務,季度收入76億美元,遠低於市場預期(87.7億美元)。雖然硬件業務環比都有回升,但低迷的表現仍是受疲軟的需求影響。

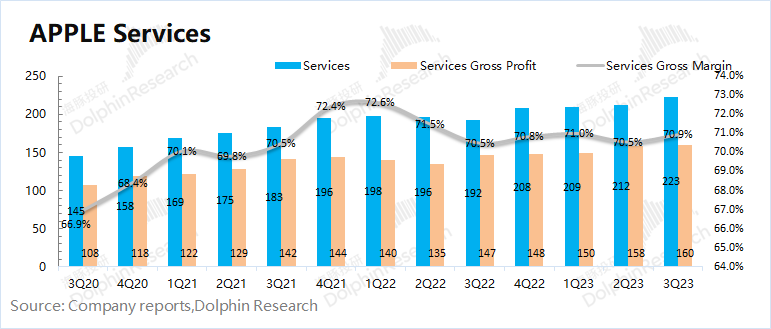

4、軟件服務:穩步增長。軟件服務本季度收入223億美元,再超彭博一致預期(213.8億美元)。軟件服務仍是公司最穩健的部分,業務持續增長。本季度蘋果軟件服務收入增速,再次重回兩位數。

整體觀點:蘋果本次財報還是不錯的。蘋果本季度的收入達到市場預期,而利潤端更是明顯超市場預期。收入端最大項的手機業務,已經開始企穩回升。軟件服務的持續增長,還能結構性提升公司的毛利率。因此公司在收入不增的基礎,利潤實現雙位數的增長。

然而就這樣的一份財報,能給市場帶來信心嗎?其實並不能。硬件端的疲軟,在營收端很難有成長的表現。在下遊需求相對疲軟的情況下,本季度iPad、Mac和其他硬件業務都是同比下滑的。而公司也預期,“下季度iPad和可穿戴業務都會有較大的下滑,Mac和手機均有增長,但總營收和去年同期基本持平”。

當前電子產品市場呈現回暖的跡象,而在安卓和華為等廠商開始增長的情況下,蘋果自身並未展現出較強的alpha。雖然利潤端仍在增長,但主要來自於軟件業務帶來的結構性提升。而如果硬件業務遲遲打不開局面,軟件業務的增長持續性也將受到影響。

結合蘋果當前市值來看,這樣的一份財報和預期勢必會給公司股價帶來壓力。雖然公司在利潤端,仍是穩健的“搖錢樹”。但缺乏成長性的看點,將直接對公司的估值造成影響。

以下是詳細分析

一、整體業績:穩穩的賺錢

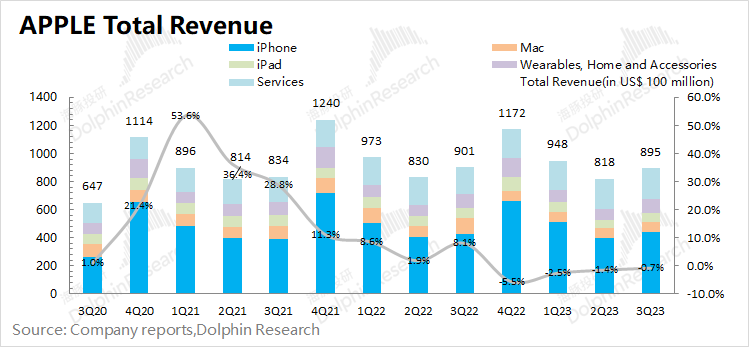

1.1 收入端:2023財年第四季度(即3Q23)蘋果公司實現營收895億美元,同比下滑0.7%,基本符合彭博一致預期(893.1億美元)。對於本季度收入略有下滑,主要受Mac和iPad業務需求不足的拖累。

從硬件和軟件兩方面看:

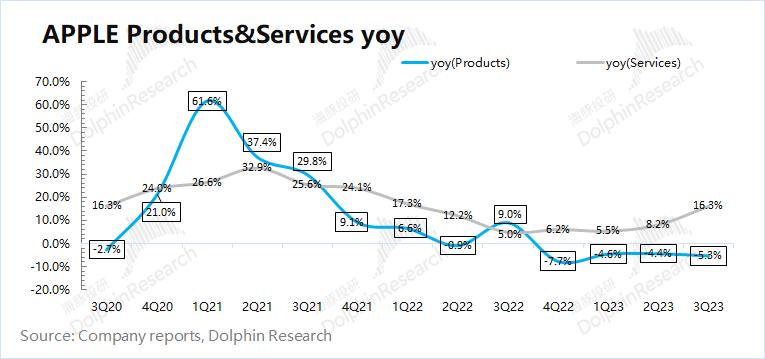

①蘋果公司本季度的硬件業務增速為-5.3%。本季度硬件端的下滑最主要是受Mac和iPad業務全面下滑的拖累。而其中Mac業務雖環比有所回升,但同比有較大的回落;

②蘋果公司本季度的軟件業務增長16.3%,增速明顯加快。軟件業務具有一定的抗風險性。在硬件收入下滑下,軟件服務重回兩位數的增長。

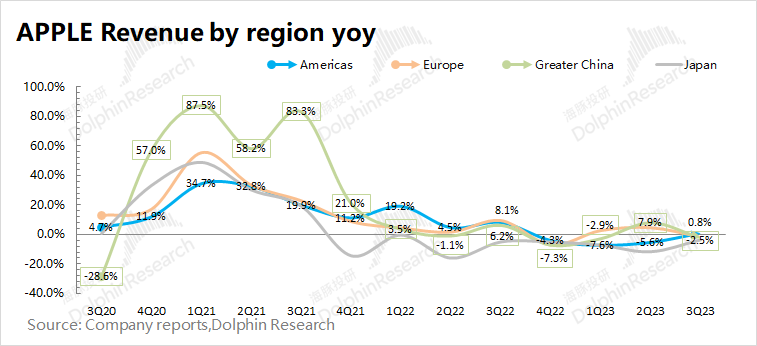

從各地區來看:本季度蘋果在美洲市場止住下滑頹勢,而在其他各地區均有不同程度的下滑。美洲地區是蘋果收入的最大來源,本季度同比增長0.8%,而歐洲和大中華區分別-1.5%和-2.5%的下滑。

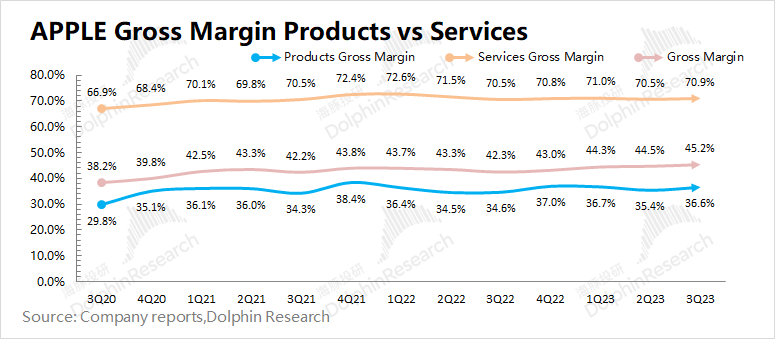

1.2 毛利率:2023財年第四季度(即3Q23)蘋果公司毛利率45.2%,同比增加2.9pct,小超彭博一致預期(44.5%)。本季度公司毛利率繼續回升,主要是因為較高毛利率的軟件業務占比提升,結構性拉高公司整體毛利率。

海豚君拆分軟硬件毛利率來看:

蘋果公司本季度軟件毛利率繼續站穩在70% 以上的水位。而市場最關註的仍是硬件端的毛利率水平亦有回升,本季度蘋果硬件毛利率回升至36.6%。硬件端毛利率的回升,主要來源於公司對成本端的控制。

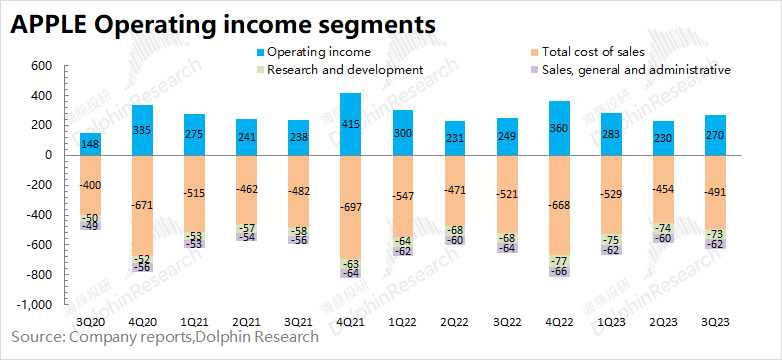

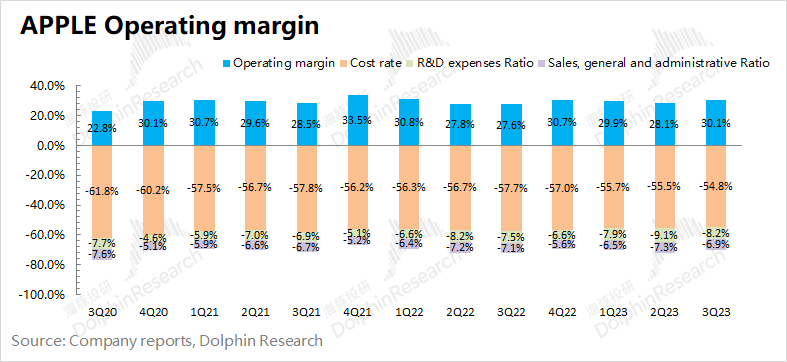

1.3 經營利潤:2023財年第四季度(即3Q23)蘋果公司經營利潤270億美元,同比增長8.3%。蘋果公司本季度經營利潤的增加,主要是毛利率提升所致。

本季度蘋果公司的經營費用率15%,同比增長0.4pct。本季度公司的銷售費用和研發費用表現相對平穩。

二、iPhone:持續優於整體行業

2023財年第四季度 iPhone 業務收入438億美元,同比增長2.8%,基本符合彭博一致預期(436.5億美元)。本季度全球手機市場出貨量同比基本持平,而公司手機業務略好於整體市場表現。

海豚君從量和價關系來看,來看本季度 iPhone 業務的主要增長來源:

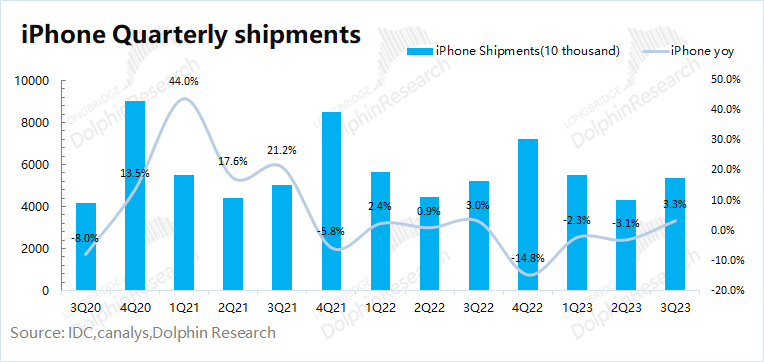

1)iPhone 出貨量:根據IDC的數據,2023年第三季度全球智能手機市場同比增長0.3%。蘋果本季度出貨量增速為3.3%左右,公司的增長表現優於整體市場;

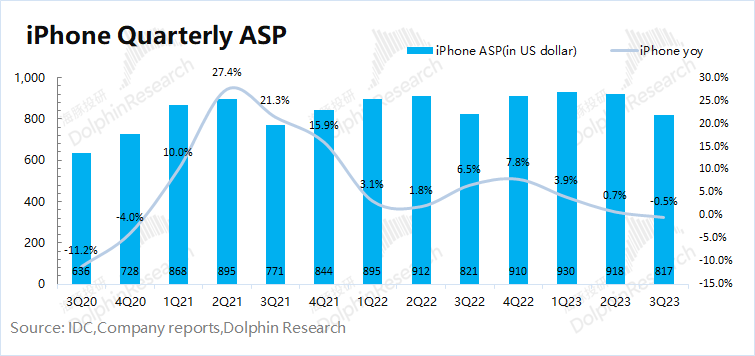

2)iPhone 出貨均價:結合iPhone 業務收入和出貨量測算,本季度 iPhone 出貨均價為817美元左右,同比下滑0.5%。今年iPhone15系列手機的發佈時間略晚於上一代,一定程度影響手機均價端的表現。

三、iPhone 以外其他硬件:表現低迷,需求疲軟

3.1Mac 業務

2023財年第四季度 Mac 業務收入76億美元,同比下滑33.8%,是硬件端最低於市場預期的(87.7億美元)。

根據IDC的報告,本季度全球PC市場出貨量同比下滑7.6%,而蘋果公司本季度出貨量同比下滑有20%+。Mac業務本季度的較大下滑,主要是因為去年同期渠道商有強烈的補庫存需求。

從環比來看,Mac業務環比有所回升。海豚君認為整體PC行業經歷長時間的去庫存後,當前已經開始逐步回暖。而蘋果Mac業務本季度的表現,也是疲軟階段的相對正常表現。

3.2 iPad 業務

2023財年第四季度 iPad 業務收入64億美元,同比下滑10.2%,略好於彭博一致預期(61.4億美元)。iPad業務的當前下遊整體需求仍然偏弱,導致該業務收入持續低迷。

3.3 可穿戴等其他硬件

2023 財年第四季度可穿戴等其他硬件業務收入93億美元,同比下滑3.4%,略低於彭博一致預期(94.3億美元)。蘋果的可穿戴等其他硬件業務本季度仍有下滑,其中一部分受秋季發佈會較晚於去年同期的影響,而整體市場需求仍相對低迷。

四、軟件服務:穩步增長

2023財年第四季度軟件服務收入223億美元,同比增長16.3%,超彭博一致預期(213.8億美元)。軟件業務是最穩健的部分,業務呈現持續增長的態勢。本季度蘋果軟件服務收入增速,再次重回兩位數。在宏觀經濟相對回暖的情況下,消費者的付費意願也有所回升。

在軟件服務中,最讓人關註的是軟件服務的毛利率水平。在本季中軟件服務毛利率實現70.9 %,連續9個季度站穩在70%以上。具有穩步增長高毛利屬性的軟件服務業務,已經是公司利潤的重要組成部分。

本文來源:海豚投研 (ID:haituntouyan),原文標題:《蘋果:零成長的“搖錢樹”,值30倍PE嗎?》