時隔3年,巴菲特再次減持蘋果。2月14日,伯克希爾·哈撒韋2023第四季度持倉報告出爐,期內,該公司減持1000萬股蘋果股票,減持市值約18億美元。作為全球首傢市值突破3萬億美元的上市公司,2023年,蘋果股價累計上漲近50%,如同黑洞一般吸走美股牌桌上的大量資金籌碼。

以“股神”旗下公司為例,即便在減持後,蘋果仍是伯克希爾·哈撒韋第一大重倉股,在披露的持有資產中占比50.19%,持有市值逾1700億美元。

引發部分投資機構質疑的,是蘋果市值飆高與業績平平之間的矛盾。

巴克萊銀行的分析師在今年1月的一份報告中提出,蘋果過去一年大部分季度業績都未達到預期,但股價表現卻優於其他公司。自2022年Q4起,蘋果營收已連續4個季度下滑,iPad和Mac銷量多個季度不及預期。

在這背後,還蘊藏著市場更大的憂慮。

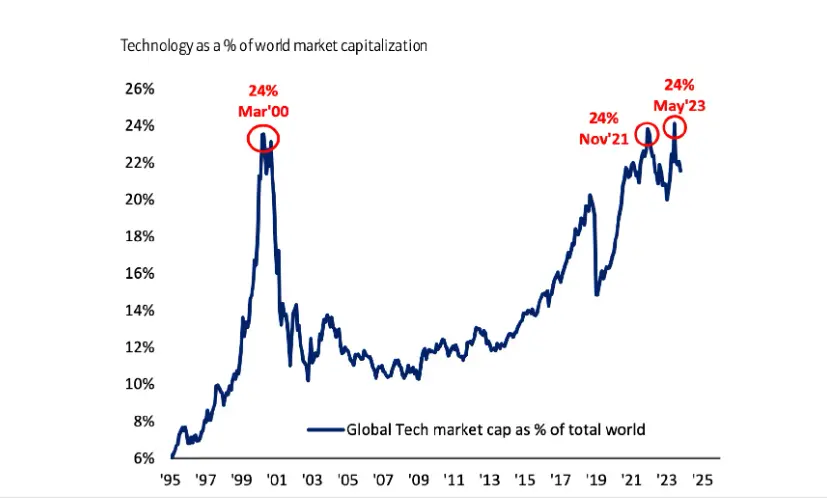

過去一年,包括蘋果在內的美股七雄(Magnificent Seven),占標普500指數總市值的約30%,馬太效應加劇。在美股影響下,全球資本市場的集中度已達到上一次互聯網泡沫破裂前夕的水平。

2000年初,美股Dot-com泡沫破裂,標普500指數下跌超過40%,無數價格虛高的科技互聯網概念股估值一夜清零。不少投資者也因此患上“市值恐高癥”,格外提防那些被資本追捧、市值體量龐大的上市公司。

歷史會重演嗎,蘋果的吸金黑洞還能維持多久?

科技股市值占比走勢 圖源:美國銀行,BofA GLOBAL RESEARCH

01.3萬億吸金黑洞

2023年,蘋果的財報數據和二級市場表現背道而馳。

2023財年(自然年2022年Q4至2023年Q3),蘋果營收同比下降2.8%,且連續4個季度營收下滑。上一次蘋果單季營收同比下滑,還要追溯到2019年的Q1。

圖例

蘋果營收負增長的原因,部分來自消費電子行業整體需求下滑,其中以Mac所處的PC市場最為嚴重。據Counterpoint Research,自2022年Q1起,全球PC市場出貨量連續8個季度同比下行,2023年出貨量較前一年減少14%。2023財年,Mac的營收同比下滑近27%。

作為蘋果的核心產品,iPhone在智能手機行業中依然領先。2023年,iPhone的全球市場份額達到20%,首次超越三星登頂全球第一。但在其優勢最明顯的高端智能手機市場(批發價大於等於600美元),市場份額從上一年的75%降至71%。

但iPhone也難以避免地受到行業整體規模萎縮影響。2023年,全球智能手機出貨量同比下降5%至12億臺,達到近10年來的最低水平。

今年年初,蘋果中國首次在官網對剛發佈的新品手機iPhone 15系列機型進行降價。摩根士丹利在近期一份研報中下調iPhone在2024年Q1的預期產量,並表示iPhone訂單從2023年12月起開始放緩,銷量或低於預期。

硬件銷售遇到增長瓶頸的同時,蘋果的軟件服務相關業務則受到歐盟區監管影響,將調低該地區的App內流水傭金,並開放第三方應用商店。這將對蘋果在歐盟區的營收和利潤產生負面影響。

與公司業務基本面形成鮮明對比的是,2023年,蘋果市值增長1萬億美元,並在6月成為全球首傢市值突破3萬億美元的上市公司,成為美股市場最引人矚目的資金黑洞。

在蘋果之前,石油公司曾在很長一段時間裡,在資本市場扮演吸金黑洞的角色。

2007年,中石油登錄A股市場,上市當天盤中市值一度突破1萬億美元,成為全球首個萬億美元市值公司,比蘋果達成萬億市值早11年。但中石油的高估值隻是曇花一現。

2019年底,沙特阿拉伯國傢石油公司(沙特阿美)成為全球首個市值突破2萬億美元的上市公司。半年之後,蘋果完成對沙特阿美的市值超越,成為全球市值最高的公司,並在此後屢屢打破市值裡程碑。

如果僅看美國公司,市值首次突破1萬億、2萬億和3萬億美元的都是蘋果。部分觀點認為,蘋果的市值將在2024年更進一步。美國投行韋德佈什分析師Dan Ives預計,蘋果總市值可能在今年底突破4萬億美元。

雖然蘋果受到各種質疑,但並不妨礙資本對投資這傢公司趨之若鶩。

02.馬太效應加劇

像蘋果一樣的吸金黑洞,在美股市場還有六個。

1月25日,微軟市值首次突破3萬億美元,與蘋果頂峰相見,並暫時超越蘋果成為美股市值最高的上市公司。整個2023年,微軟股價上漲約56%。

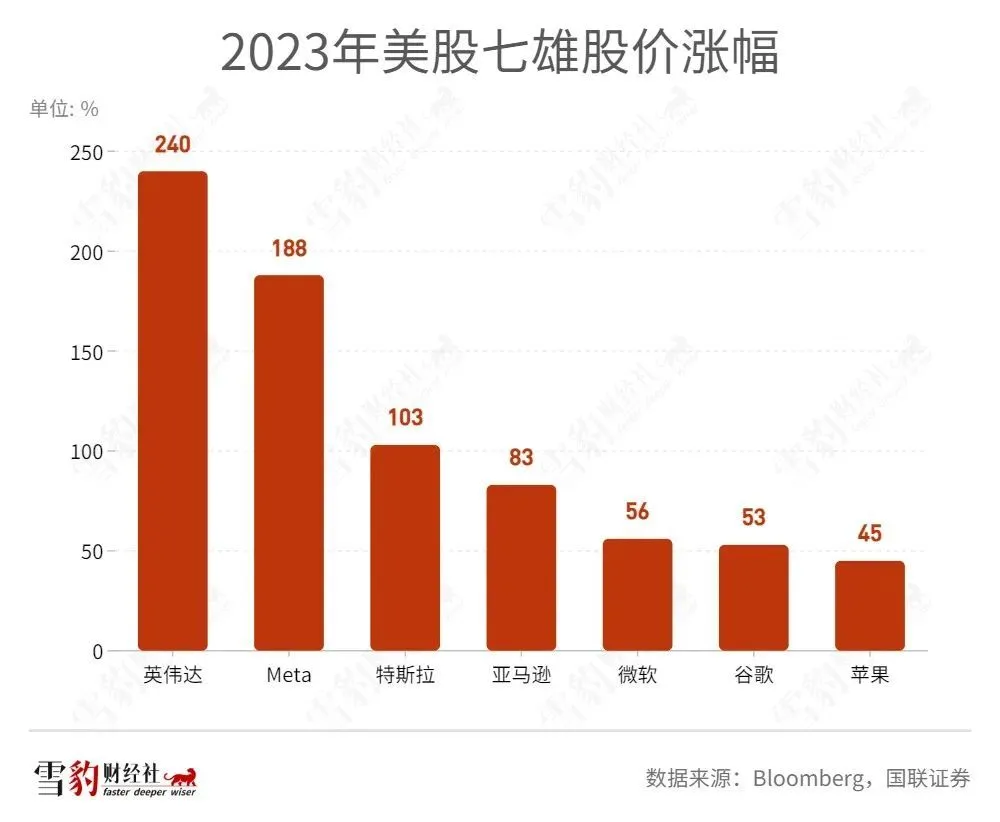

此外,亞馬遜、Meta、Google、英偉達、特斯拉在過去一年均有50%以上的漲幅,其中英偉達全年漲幅達到240%。這7傢科技公司,被美國銀行命名為美股七雄(Magnificent Seven,以下簡稱M7)。

圖例

多數華爾街投資機構認為,過去一年美股的漲幅主要由這7傢科技公司貢獻。

據國聯證券統計,2024年美股標普500指數上漲約25%,其中M7一共貢獻約16%的漲幅,占該指數全年漲幅的65%。納斯達克綜合指數上漲約43%,M7一同貢獻約31%的漲幅,占比72%。

這七隻股票在2023年的平均漲幅達75%。如果剔除M7,其餘493傢標普500指數成分股公司的股價僅上漲12%。

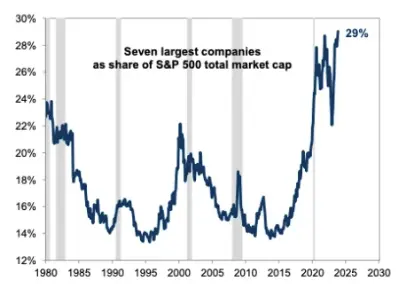

高盛的一份統計報告顯示,當前M7的股票市值占標普500指數總市值的比重在30%左右。從過去40年市值最高的7隻股票占標普500指數的比重變化趨勢來看,這一比重接近歷史最高水平。

標普500前七權重股市值占比 圖源:高盛全球投資研究

據多傢華爾街投資機構分析,當前馬太效應加劇的主要原因,包括M7的高盈利能力、AI投資熱潮、流動性寬松帶來的估值擴張以及周期性因素。

以M7中市值最高的微軟為例,在新近發佈的2023年Q4財報中,微軟的凈利潤規模達到219億美元,同比增幅33%。

蘋果雖然營收陷入負增長,但盈利能力不減,最新一份財報中,公司毛利率高達45.2%,其中軟件毛利率連續兩年維持在70%以上。領先的市場份額和強大的盈利能力,是推高蘋果估值的內在原因。

即便是在過去一年深陷價格戰泥潭的特斯拉,在剛剛過去的2023年Q4,仍然保有17.6%的毛利率。

國聯證券研報觀點認為,相較於標普500的其他成分股,M7的估值上漲更依賴於其不斷上調的盈利預期。

金融市場數據供應商路孚特(Refinitiv)預計,M7在2024年的預期盈利增長,將會大幅度跑贏標普500指數的其他成分股。

此外,M7還無一例外地踩中由ChatGPT引發的AI投資熱潮。

羅馬不是一天建成的,馬太效應同樣也不是一朝一夕就能產生。拉長時間觀察,M7的出現並非美股馬太效應的開始,而是近10年不斷積累的結果。

03.M7是泡沫嗎?

這一輪華爾街投資者對頭部科技公司的追捧,最早可以追溯到2013年。

是年,美國知名財經節目主持人Jim Cramer,以Facebook、亞馬遜、奈飛和Google的首字母,組成新詞“FANG”,用以指代當時市場上被公認最具成長性的科技股。4年後,蘋果被納入其中,FAANG“成團”。

截至2022年年底,FAANG的市值已占據標普500指數總市值的25%以上,馬太效應顯著。

與此同時,由於頭部科技公司的表現出現分化,位於蘇黎世的資產管理集團GAM控股公司明星基金經理Mark Hawtin在2022年提出“MANTA”這一概念,來取代之前的FAANG——亞馬遜、蘋果保持不變,微軟(Microsoft)、英偉達(NVIDIA)和特斯拉(Tesla)取代此前的Facebook、奈飛和Google。

直到2022年底ChatGPT問世,AI投資熱潮興起,被“踢掉”的Facebook和Google才又重新回到投資者視野,“美股七雄”成新的巨頭團代名詞。它們被認為是帶動標普500指數上漲的七隻表現最好的大型科技股。

但當越來越多的資金湧向頭部科技股,資本市場的“市值恐高癥”開始彌漫。

提出美股七雄概念的美國銀行在最新研究中指出,頭部科技股的市值占比已接近2000年互聯網泡沫破裂前期的水平。

也有樂觀的意見認為,雖然資金抱團推高科技股市值的情形與2000年類似,但兩次馬太效應仍有明顯的區別。

1999年5月上市的互聯網玩具銷售商eToy,在IPO前夕的最近一個財年虧損2860萬美元,但上市當天股價由20美元飆升至78美元,市值最高時超過當時全美最大的玩具經銷商、已有52年歷史的玩具反鬥城。

2000年2月,寵物用品線上零售商Pets.com在美股上市,這傢僅運營一年、總收入不到600萬美元且持續虧損的公司,在IPO中融得8250萬美元,估值超3億美元。

與上述公司相比,如今的美股七雄無論盈利能力、市場份額還是手中的自由現金流,都更加健康。

事實上,七巨頭中的微軟就是24年前互聯網泡沫破裂的幸存者。1999年12月31日至2003年3月1日,隨著泡沫破裂,微軟股價累計下跌超過60%,但在泡沫消散後,微軟在之後20年憑借Windows操作系統和Office軟件,股價一路走高,累計漲幅達到1777%。

巴菲特曾在1999年互聯網泡沫破裂前夕看空美股,之後的事實證明他是對的。

但20多年後,面對新一輪科技股估值狂歡,巴菲特的老朋友芒格曾表示,“我喜歡這些高科技公司,資本主義應該期待偶然出現幾個大贏傢。”