在一系列降價措施後,特斯拉(TSLA.US)高估值的一個核心支柱即將面臨市場評估。美東時間周三美股收盤後(北京時間周四早間),這傢電動汽車制造商將公佈第一季度業績。這份財報將向投資者解答一系列激進的降價措施對利潤率的影響。長期以來,特斯拉的高利潤率一直是吸引投資者的一大因素。

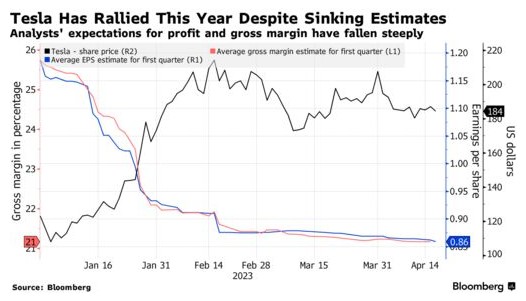

分析人士預計,這將是一個重大影響事件。自去年12月底以來,市場對特斯拉第一季度汽車毛利率的平均預期下調約五分之一。然而,這並沒有阻止該股今年的大幅上漲,為最終業績可能不及預期留下更大的下行空間。

Fernwood Investment Management高級投資組合經理Catherine Faddis表示:“財報公佈後,人們可能會說,此次大漲合理嗎?還是市場已經走得太遠?利潤率將是非常重要的,因為市場試圖決定這隻股票是繼續上漲,還是小幅回調。”

長期以來,高盈利能力加上未來快速增長的前景,一直是特斯拉相對於其他汽車制造商巨大溢價的關鍵驅動因素。在今年上漲50%後,該股的預期市盈率已經達到約47倍,相比之下,通用汽車(GM.US)和福特汽車(F.US)的預期市盈率均為個位數。標普500指數的平均預期市盈率則約為19倍。

盡管投資者對成長型資產的興趣普遍回升,以及拜登政府的《通脹削減法案》對電動汽車行業的提振,推動特斯拉股價的上漲,但市場對特斯拉的利潤預期卻一直在下降。這在很大程度上反映特斯拉為提振銷量而降價的影響。

據估計,特斯拉第一季度汽車毛利率將從上一季度的25.9%降至23%。自去年12月底以來,利潤預期已被下調28%,至每股86美分。

巴克萊分析師Dan Levy表示,投資者對該公司能否維持1月份汽車毛利率在20%以上的指引存在分歧。Levy在周一的一份報告中寫道,盡管首席執行官馬斯克表示願意犧牲利潤率來推動銷量,但第一季度的“業績將是對特斯拉是否在很大程度上實現這一目標的第一次真正考驗”。

通過降價,特斯拉正在驗證馬斯克的理論,即價格的微小變化會對需求產生巨大影響。

馬斯克於3月1日在得克薩斯州奧斯汀舉行的投資者日活動上表示:“人們擁有特斯拉的願望非常高。限制因素是他們購買特斯拉的能力。”

由於對頑固的高通脹、高昂的借貸成本和對經濟衰退的擔憂,今年電動汽車需求的格局發生改變。特斯拉的降價措施在整個汽車行業引發連鎖反應,其他汽車制造商也紛紛效仿。

Bernstein分析師Toni Sacconaghi上周在一份報告中寫道:“降價突顯汽車市場的高度競爭性,在這個市場,持續的高利潤率和高銷量是前所未有的,我們認為這對證明特斯拉的溢價估值是必要的。”

不過,看漲者仍然樂觀地認為,該公司能夠在盈利能力方面保持相對於競爭對手的強大優勢。匯編數據顯示,分析師平均預計特斯拉2023年的總毛利率約為22%,相比之下,通用汽車為17%,福特為15%。

摩根士丹利分析師Adam Jonas周一在一份報告中寫道:“與大多數其他電動汽車相關公司相比,特斯拉代表一個更好的風險調整投資機會。我們相信,隨著時間的推移,該公司在成本和工程方面的領先地位將在競爭中提供更大的增長潛力和相關的收入機會。”