繼AirPods之後,蘋果首次將部分iPad生產線從中國遷往越南瞭,但對越南來說這個故事並沒有那麼性感。從今年年初越南大敗國足,到2022年一季度越南的出口額超深圳1800億,再到4月份李超人從英國撤資後旗下長江實業重資註入越南房地產,以及近年來蘋果、三星、戴爾、Google、亞馬遜等品牌的代工企業陸續向越南遷移,越南似乎不再僅是耐克、阿迪達斯、優衣庫等鞋類、紡織業制造中心,其不光在足球上崛起,更

原標題:越南沒有晶圓廠

文 | 洪雨晗

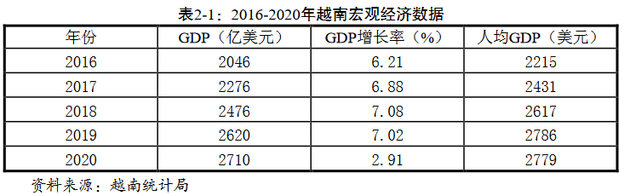

圖源:越南統計局

“果鏈”不香瞭

“越南熱”背後一直存在著兩類觀點的交鋒。

一類觀點認為越南雖然抓住瞭全球制造業轉移的契機,但其優勢仍隻是豐富的勞動力和更為低廉的人工,因此越南隻能做技術含量低的勞動密集型產業;另一類觀點則認為,不要覺得越南都是低附加值的勞動力密集型產業,實際越來越多精密制造業企業轉移到瞭越南,如蘋果、三星、英特爾、戴爾、LG等等,當范圍內產業聚集的足夠多後,產業鏈上的其它重要環節企業也會逐漸遷移到越南。

可以看到,兩類觀點的分歧就在於,除瞭低端的勞力制造業外,越南能否承納住更具附加價值的技術型產業。

在全球開始重視半導體主權的當下,三星、英特爾、安靠等巨頭紛紛在越南設立半導體工廠;蘋果也在AirPods之後把更具技術含量的產品iPad產線從中國遷往越南,這一切似乎都指出越南在全球電子乃至半導體產業鏈中也有瞭一席之地。

不到雲南省大小,32萬平方公裡的越南甚至被貼上瞭“新晉世界工廠”“下一個中國”等充滿噱頭的標簽,但現實遠沒有那麼性感。

首先,蘋果雖然將產線陸續轉移到越南,但其背後的代工廠仍是富士康、立訊精密等老面孔,越南沒有誕生本土的代工企業。從2020年開始,越南開始負責蘋果部分AirPods產品的生產,遷往越南的代工廠包括立訊精密、歌爾股份等大陸的“果鏈”企業,部分Mac以及iPad產線則仍由富士康和比亞迪代工,零部件廠商如提供玻璃蓋板的藍思科技也早在2017年收購越南勝華,生產玻璃保護蓋。

顯然,肥沃的“果鏈”是遷往越南瞭,可本土企業難從其中分羹。據越南統計總局今年4月公佈的數據,在前四個月,越南實現瞭貿易順差25.3億美元的成績,但越南的內資企業貿易卻是逆差92億美元,外資企業(含原油)則為貿易順差117.3億美元,可見越南出口貿易成績多歸於外資企業,內資企業仍然發育不良。因此,更不提在越南的蘋果代工廠所需的高端零部件,越南還不具備蘋果產品高端組件的生產能力,幾乎都需要從越南之外進口。

其次,“果鏈”企業在中國賺錢更難瞭,除瞭應蘋果分散供應鏈風險的要求,“果鏈”企業遷往人力、土地成本更低的越南確實是近年來不得不做的一個選擇。近年來,智能手機市的場持續萎靡、疫情間歇性折磨下的供應鏈、人工和原材料價格的上漲等種種因素使得“果鏈”企業一夜暴富成為瞭過去式,而蘋果為維持自身高利率對供應鏈企業不斷壓價,蘋果的“老朋友”富士康就因走低的利潤率稱蘋果的“辛苦錢越來越難掙瞭”,而另一傢代工Apple Watch、iPad的企業仁寶稱代工的毛利率僅“3%到4%”,今年宣佈解散服務蘋果的團隊。

而一些和蘋果綁定得更深的代工企業無法脫離蘋果,隻能默默承受蘋果的強勢壓價,想方設法降低代工成本甚至不惜暗改蘋果設計。iPhone OLED面板提供商京東方在上個月就被曝出,為縮減成本、提高良率京東方在iPhone 13上更改瞭薄膜晶體管 (TFT) 的電路寬度,更早的時候,為iPhone 8 Plus代工的緯創也因暗改放置SIM 卡的防水機構件提供商而遭蘋果減少下單。

由此可見,一眾“果鏈”企業奔赴越南,也有近來蘋果所帶來的的紅利漸小,企業看重越南更低廉的人力、土地成本因素在內,這也從側面解釋瞭企業遷往越南在降本增效側的考量。

三星的後花園沒有晶圓廠

蘋果雖然逐步將AirPods、Mac等更重要的品類交由位於越南的代工廠生產,但其核心產品iPhone的產線畢竟還未遷移到越南,而全球另一手機巨頭三星,則早已將越南視為其智能手機制造的制造中心。

毫不誇張的說,越南已成為三星電子的後花園。越南前任總理阮宣福(Nguyen Xuan Phuc)在2019年就曾對外宣稱全球售出的三星手機中,有58%是在越南生產制造的。此外,三星還有超過1/3的其它品類電子產品也由其位於越南的工廠生產。

越南政府網站顯示,三星是越南最大的外國投資者。據據《越南快報》報道,在截至2021年的過去24年裡,三星在越南的投資總額已達到177.4億美元。2021年三星(越南)公司的營收為742億美元,而當年越南的GDP僅為3626億美元,也就是說僅三星(越南)公司的營收就占瞭越南全年GDP的20%。

可即便三星如此青睞越南,但其並未在越南建立芯片制造廠。去年12月份,三星(越南)首席執行官崔周浩稱三星在越南擁有八處制造和研究設施,然而,這八處制造和研究設施中不包括任何一傢晶圓廠,其仍為電子產品組裝和芯片封裝工廠。

今年,三星在越南的最新投資項目為“FCBGA”的高性能半導體封裝基板,以及正在建設中的2.2億美元高級別研發中心。其實,不僅是三星,半導體巨頭安靠科技、安森美、英特爾都在加大對越南的投資,但無一例外的,投資的項目中沒有晶圓廠,都是封裝廠。

早在2019年,越南總理阮宣福在漢城的一次私人會議上就要求三星電子副董事長李在勇考慮在越南投資設立芯片制造廠,並表示將提供更多激勵措施,但李在勇當時沒有給出承諾,三星至今也沒有在越南建立芯片制造廠。

晶圓代工巨頭臺積電2021年狂賺568.32億美元,晶圓廠有多賺錢,越南總理就有多希望三星去越南投資晶圓廠。在半導體產業鏈中,封測仍屬於勞動密集型業務,處於產業鏈的低端位置,而包括三星在內的眾多半導體公司青睞越南,卻不願在越南建立附加值更高的晶圓廠的原因也不難理解,晶圓廠對所在地市場、技術人才以及基礎設施的要求極高,很明顯,當前的越南無法在這三方面滿足半導體廠商的需求。

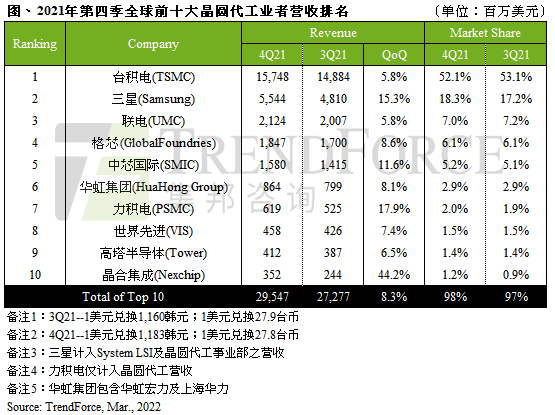

首先,在技術人才方面,晶圓廠對低成本勞動力是不敏感的,晶圓廠願意為高技術人才買單。以全球十大晶圓廠的分佈情況為例,占據全球97%晶圓代工業務的工廠基本來自中國大陸、臺灣地區、美國、韓國、以色列,此外,歐洲也有不少非晶圓代工業務的芯片工廠。

可以看出,芯片工廠設立的國傢及地區經濟發展水平通常較高,有較為充足的技術人員儲備,即便如此,芯片制造廠商對半導體人才仍趨之若鶩,據中國半導體協會預測,2022年中國芯片專業人才缺口將超過25萬人。各半導體公司之間的人才爭奪戰同樣時刻不停,臺積電2021年員工平均年薪達到246.3萬元新臺幣(約合人民幣54萬元),而今年薪金將繼續上調8%。

當下的越南既沒有充足的本土半導體人才,更沒有相應的資本在激烈的人才爭奪戰中吸引到全球半導體人才。胡志明市半導體產業協會(HSIA)主席阮英俊(Nguyen Anh Tuan)就曾表示越南同樣極度缺乏技術人才,據西貢高科技園區培訓中心資料顯示,越南目前雖然有超過2000名相關技術人員,但該區對高端人才的需求每年至少提升20%。

越南的技術人才和熟練工人的缺乏狀況比想象中更加嚴重,。富士康遷往越南後,富士康董事長劉楊偉近日表示:“這些工廠看到富士康在哪建廠,就特地跑去廠區旁邊買一塊地,想用這樣的方式,搭載到‘順風車',並且靠高薪挖角富士康的人才迅速進入市場。”

圖源:TrendForce集邦咨詢

其次是市場,芯片工廠必須靠近目標市場。一是方便芯片廠商與目標客戶對接,如,三星、英特爾、臺積電都在中國大陸設有芯片制造廠,因為中國有足夠廣闊和充滿潛力的市場,這些廠商的眾多客戶都位於此,芯片廠商自然不會舍近求遠;二是芯片制造是半導體生產流程中的關鍵環節,需求和上遊廠商密切聯系,如,芯片設計、材料、設備、EDA、封測等各類廠商在一定程度上都需要與芯片制造商合作乃至共研,以確保芯片生產環節不出差錯或明確需求研發新品。

最後,芯片制造不隻是技術本身的爭奪,而是國傢綜合資源和基礎能力的比拼。芯片制造業是一個巨大的資源消耗型行業,芯片制造工藝繁多,從矽片制造、芯片設計、晶圓制造再到封裝測試,前前後後所需進行的工藝程序不下上千步,其中,不少制造工序對用電量都有巨大的需求。

芯片制造中一臺EUV光刻機的單日耗電量就可以達到驚人的3萬度,而一條生產線中除瞭先進制程需要用到的EUV光刻機,大概還需要上百臺成熟制程的DUV光刻機,DUV的耗電量雖然沒有EUV那麼誇張,但也不是小數字。僅在新竹科學園區中就有著十幾座晶圓代工廠,其耗電量的驚人程度可想而知,而光刻隻是晶圓制造眾多程序中的一環。

在晶圓制造中,除瞭所需的工藝程序和大型設備耗電量巨大,其生產制造環境對溫度、濕度、氣壓、無塵等條件同樣要求苛刻,同樣需要投入大量的電力來維持這些環境控制設備。如,芯片制造區間的環境空氣過濾,維持無塵的超凈環境;環境溫度控制,要保持整個工廠的環境溫度穩定;制造超純水清洗矽片;以及全世界產能緊缺的情況下工廠24小時連軸運轉。

由此種種導致晶圓廠耗費的電量巨大,據綠色和平組織估計,臺積電的年用電量占臺灣地區總用電量的4.8%,超過瞭整個臺北市的用電量,恐怖的耗電量也帶來瞭巨量的熱能排放,因此產生的通風、制冷設備消耗同樣不是小數字。

越南雖然近年來經濟增長勢頭強勁,但在綜合資源和能力上底蘊仍然不足。僅以電力資源為例,越南電力資源並不充足,今年1月,中國南方電網與越南電力集團繼續合作,預計2022年至2025年期間,向越南北部出口約40億千瓦時電量,自2004年以來,中越聯網項目已累計送電量近400億千瓦時。

越南由於先天不足,自身的綜合資源和能力難以承載半導體制造這類人才、資本、技術高度密集的產業,而本土人才的培養、自身技術的沉淀突破以及綜合國力的提高都不是一朝一夕可以做到的事情。

下一個馬來西亞?

其實,不僅僅是越南,從半導體產業鏈下遊向上遊過渡,在組裝、封測之外發展芯片設計、芯片制造產業,也是東南亞另一封測重鎮馬來西亞的目標。馬來西亞相較於越南更早融入全球半導體產業鏈,其自1965年出臺《MIDA法案》後逐漸吸引瞭不少跨國公司來大馬投資,經過數十年發展,大馬的檳城已成為世界五大電子及半導體生產地之一,有“東南亞矽谷”的美稱。

大馬同樣很早就認識到以封測為代表的半導體後端產業附加價值低,在吸引外資來大馬建立芯片制造廠失敗後,大馬從上世紀90年代末開始籌備打造本土的半導體晶圓廠,在這樣的背景下,大馬本土芯片制造廠晶圓科技(如今大馬最大晶圓廠SilTerra的前身)於1995年成立瞭,並與2001年開始運轉。

據瞭解,SilTerra有8英寸晶圓的產線,公司業務涵蓋先進邏輯電路、混合訊號、射頻元件和高壓元件等,其背後的所有者為馬來西亞國傢主權財富基金,即大馬政府對其持有100%股權。然而,這並不是一個成功的故事,在全球芯片制造廠激烈競爭的二十多年,SilTerra雖然依靠大馬政府的補貼活瞭下來,但也因為技術、規模和市場的原因一直無法穩定的批量生產,導致連年虧損。2016年以來市場上就開始傳出SilTerra將被拋售的聲音,一直到最近幾年缺芯潮爆發,包括富士康在內的公司開始考慮接盤,入局半導體制造。

SilTerra前任首席執行官,馬來西亞半導體制造協會創始主席Mohamed Zin將SilTerra的失敗歸結於大馬半導體生態仍有缺陷,大馬SilTerra晶圓廠或許給越南提瞭一個醒,在本土綜合實力積累不足的情況下違背市場規律建立芯片制造工廠,不僅不會由此獲得高附加值產業的入場機會,反而耗費財政無數資金,晶圓廠淪為他人嫁衣。

當然,SilTerra雖然是大馬國產內資的獨苗,但其還有通過外資引進的六條晶圓生產線,分別是安森美、英飛凌、歐司朗、X-Fab和MIMOS這五傢半導體廠商投資設立的芯片工廠。越南想要如大馬一般吸引外資投資設立芯片工廠,起碼需要把人才、基礎設施這兩方面做好才有機會,但這需要不短的時間,畢竟上世紀60年代就已起步的大馬數十年後才逐漸吸引晶圓廠入駐。

所以,雖然越南正在擁抱越來越多的國際資本流入,但它首先要證明的,是自己能成為“下一個大馬”。