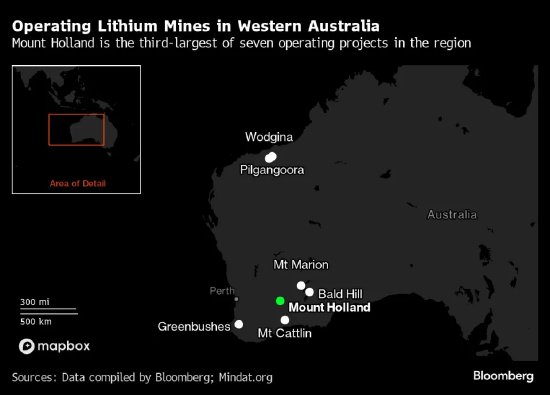

在澳大利亞內陸幹旱、紅土的襯托下,荷蘭山(MountHolland)鋰礦以一個巨大的灰蒙蒙的火山口呈現在接近的遊客面前,陡峭的山坡上停著房屋大小的卡車。這個投資26億澳元(合17億美元)的項目位於全球最大的鋰生產區的中心,是一個不斷擴張的基地,它象征的是對當前全球物價構成壓力的鋰電池材料的巨量供應,其中大部分來自這個地區。

盡管長期預測看漲,但由於下遊需求未能匹配,這一金屬的價格一直徘徊在兩年低點附近。

但這個龐大的礦區也讓我們窺見西澳大利亞州的未來,或者說,這片幾十年來一直被中國鋼鐵行業需求所定義的廣闊地區,希望進入一個新的、更環保的發展階段。這種電池原料仍然隻占出口的一小部分,但它的前景已經吸引該地區一些最大、最大膽的礦業公司的關註,並吸引數十億美元的投資,從吉娜•萊因哈特(Gina Rinehart)到克裡斯•埃裡森(Chris Ellison)的礦產資源有限公司(Mineral Resources Ltd.)。

由智利礦業巨頭Sociedad Química y Minera de Chile和澳大利亞企業集團Wesfarmers Ltd.共同擁有的芒特霍蘭山是近年來在西澳大利亞州建立的最大的業務之一。一傢加工廠上個月開業,一傢精煉廠將於明年開業,最終生產的氫氧化鋰足以在半個世紀內每年為近100萬輛新電動汽車提供動力。

問題在於,該產業一直處於擴張狀態,產能過剩已經迫使一些企業按下暫停按鈕,並有可能延長已重創該行業的低迷期。

國際能源機構預測,由於電池和電動汽車的需求,未來15年鋰需求將在2020-2021年的基礎上增長40倍,這需要數十個額外的荷蘭山。

全球第二大鋰生產商SQM首席執行官裡卡多•拉莫斯(Ricardo Ramos)表示:“一開始,這對我們來說是一次冒險,但現在這是未來。”SQM的大部分產品來自智利,但其在智利的開采合同將於2030年到期,未來前景不確定。

拉莫斯說:“就在我們今天說話的時候,我希望澳大利亞能再有十個荷蘭山,一個是不夠的。”

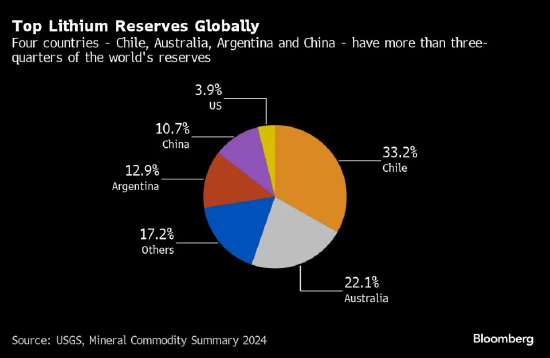

智利擁有迄今為止世界上最廣闊的自然資源,擁有富含礦物質的鹽灘。但除包括阿根廷和玻利維亞在內的拉丁美洲“鋰三角”(Lithium Triangle)之外,澳大利亞擁有世界上最豐富的鋰儲量。鋰是可充電電池的重要組成部分,是電力革命的核心。

從堅硬的巖石資源中快速提取鋰的能力,加上現有的基礎設施,意味著它已經出現某種程度的開發熱潮。2016年,西澳大利亞州有一個生產鋰礦。今天,有七個。在2000年時,該國的供應量約占全球供應量的六分之一,而如今其開采量已接近全球一半,幾乎是智利產量的兩倍——即使中國在精煉產能方面仍占據主導地位,這一數字也相當可觀。

在礦業歷史可以追溯到近兩個世紀的背景下,對這種超輕金屬的熱情相對較新。直到最近,西澳大利亞州規模最大的投資還集中在收入更高的項目上,比如支撐全球最大礦商的鐵礦石。鋰被用來治療雙相情感障礙,甚至用來硬化香水瓶的玻璃。

“過去很難做成一筆生意,我們在辦公室裡都掛個鈴鐺。鋰生產商Pilbara Minerals Ltd .的首席執行官戴爾•亨德森表示:“過去,當我們敲定一筆交易時,我們會搖鈴,整個辦公室都會歡呼雀躍。”

“我們會打電話給現場,說‘把工廠重新打開,我們有一筆生意’。那隻是短短幾年前的事。”

和這裡的其他人一樣,亨德森看到投資者和一些開發商的猶豫。但他認為,鋰市場相對年輕,意味著去年的價格暴跌和電動汽車需求趨平應被視為成長中的煩惱。

當然,那些在鐵礦石行業發財、需要為未來尋找新賭註的億萬富翁,也在繼續湧入能源轉型帶來的金屬行業。僅萊因哈特和她的公司漢考克勘探公司(Hancock Prospecting)的主要已知鋰投資,按當前市場價格計算,價值接近10億美元——不包括銅、稀土等。

不過,問題在於,資深生產商、大亨們,乃至西澳大利亞州,是否能夠將以往在大宗材料方面的經驗,運用到電池開采、加工和供應鏈下遊的能力中,充分利用與美國和其他市場的自由貿易協定,為澳大利亞經濟提供另一個增長點。

同時也面臨一些主要障礙,包括比智利等生產國的碳足跡更高,考慮到硬巖加工的能源強度,以及圍繞氫氧化鋰生產的技術挑戰,這些挑戰甚至阻礙重量級的Albemarle Corp .的生產,它還曾受到疫情後延遲和成本增加的打擊。澳大利亞在Kwinana的第一傢鋰冶煉廠是天齊鋰業公司和IGO有限公司的合資企業,於2021年開始生產,此後一直難以實現預期的產量,而擴張計劃則被擱置。

從最早的時候起,采礦就已經融入西澳大利亞的結構中。西澳大利亞的面積與西歐大致相當,人口隻有小國新加坡的一半。該行業可以追溯到19世紀的淘金熱,但正是中國經濟的覺醒創造鋼鐵和鐵礦石的繁榮,這種繁榮如此之大,以至於幫助中國經濟避開全球金融危機,緩沖疫情的影響。

當前,受多種因素影響,鋼鐵生產商面臨著清理這個至少占全球溫室氣體排放量7%的行業的壓力。澳大利亞鐵礦石的收益預計將下降,據政府預測,到2028-29財年,澳大利亞鐵礦石的收益將從本財年的1360億澳元降至僅830億澳元。

鋰電池短期內無法填補這一空白。即使在2028-29年,出口額預計也將僅略高於90億澳元。

為擴大鋰熱潮的影響,並在出口收入和創造就業機會方面帶來好處,西澳大利亞州需要擴大其地理優勢,並在包括銅在內的其他電池材料上加倍投入,所有這些都需要一些政策支持。在去年制定關鍵的礦產戰略之後,澳大利亞政府表示,正在計劃采取進一步措施支持下遊加工。

花旗(Citi)分析師凱特•麥卡奇恩(Kate McCutcheon)認為,澳大利亞有優勢——豐富的硬巖鋰資源,符合美國《通貨膨脹削減法案》(Inflation Reduction Act)的供應商有可能從價格溢價中受益,而且在國內更多的加工工序,這是一項綠色福利。

但挑戰仍然存在,包括高成本和能源供應,更不用說管理氫氧化鋰有限的保質期——通常它在六個月後開始降解——缺乏進一步擴展到電池生產的潛力。

“你正在與其他國傢競爭,這些國傢在某些領域提供有吸引力的免稅期、更低的勞動力和能源。迄今為止,中國以外的下遊項目已被證明比預期的更難運營,成本要高得多。”

回到荷蘭山,西澳大利亞州州長羅傑·庫克指出,去年該礦區鋰礦的增加帶來比金礦更多的特許權使用費。該州和澳大利亞將在這裡推動下一步進程。

“讓我們不要失去遠見,”他在碾碎礦石的嘎吱聲中說,“需求仍在增長,我們將在這裡滿足它。”