“需求疲軟”,成為2023年全球消費電子市場的重要關鍵詞。展望2024年,多傢行業調研機構均指出消費電子市場將走向“復蘇”,其中人工智能等技術的應用將成為各行業終端增長的關鍵動能之一。不過,也有分析機構預測,今年全球消費電子產品支出仍將下降,這顯示出市場可能仍然面臨不確定性,但從業界共識來看,復蘇增長將是“主旋律”。

在消費市場需求企穩、人工智能等熱點應用領域帶動,以及渠道去庫存效果明顯等多重因素作用下,預計2024年全球半導體市場將重回增長軌道,而且各大調研機構給出不同增長幅度的數據。但需要指出的是,由於終端需求仍處於復蘇前夜,對半導體市場的預期增長應持謹慎樂觀態度,畢竟AI芯片缺貨以及汽車芯片供應可能過剩等挑戰依然存在。

全球消費電子展望現“矛盾”

全球消費電子市場遭遇“寒冬”導致原廠、渠道和終端庫存高企等後,如今正在春回大地。

日前,加拿大市場調研機構TechInsights發佈報告稱,2024年,全球消費電子市場收入將突破1萬億美元大關。這是消費電子行業的一個重要裡程碑,也是一個關鍵變革和創新的時期。在經濟前景樂觀和供應鏈中斷減少的情況下,一些關鍵品類將恢復增長。隨著企業適應快速變化的消費者需求和偏好,人工智能等技術的變革潛力將為未來一年發展奠定基礎。

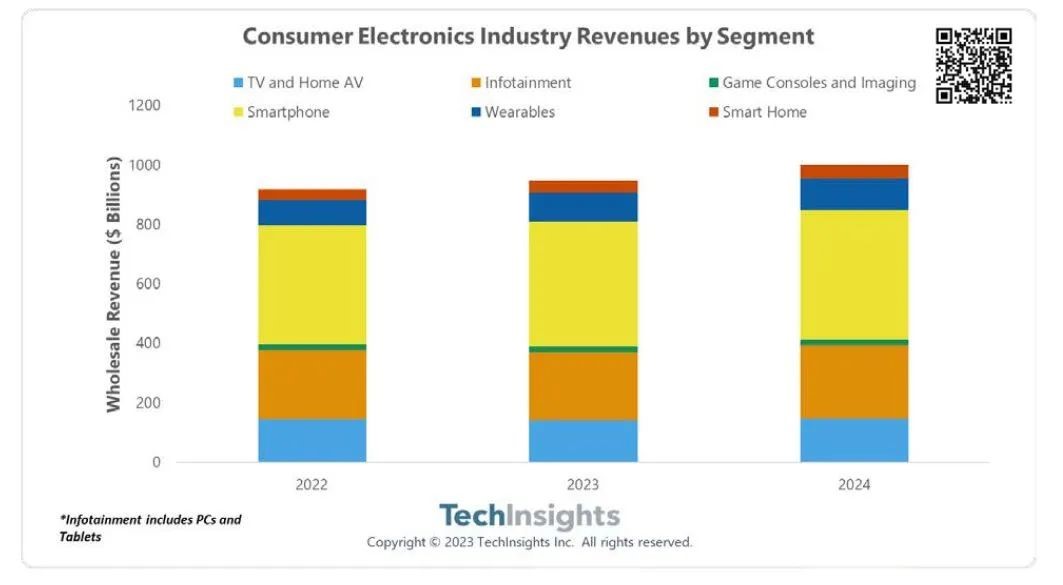

報告分析稱,隨著2022年全球市場面臨供應鏈中斷、高通脹和生活成本危機,消費者支出下滑,從而導致市場低迷。這些狀況持續到2023年上半年,繼續導致市場需求疲軟。不過,隨著經濟狀況好轉,智能手機等關鍵產品類別企穩並顯示出恢復增長的跡象。預計2023年,全球消費電子市場將以較低的個位數增長,接近9500億美元。

2022-2024年全球消費電子細分領域營收(單位:十億美元) 圖源:TechInsights

進一步來看,若2024年消費電子市場的行業收入超1萬億美元,同比增速約為5.4%。TechInsights表示,這反映出用戶對技術的依賴,以及在多個產品類別中對高端設備日益增長的偏好。未來,需求將受到智能傢居和可穿戴市場的先進技術產品推動。同時,隨著人工智能等創新尖端技術的整合,消費電子行業將引領一場技術變革,推動新的增長潛力。

然而,也有調研機構對2024年消費電子行業發展,持並不樂觀的發展態勢預測。

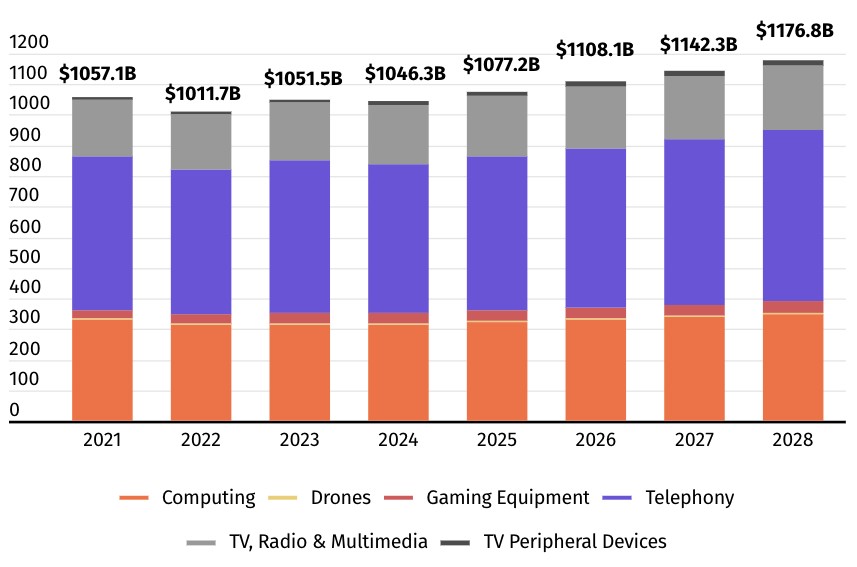

其中,德國數據統計公司Statista發佈的報告預測顯示,2024年全球消費電子產品支出將減少53億美元至10463億美元,降幅為0.5%。在疫情期間創下銷售紀錄後,全球消費電子市場經歷充滿挑戰的兩年。期間,高通脹和黯淡的經濟前景削減消費者預算,並顯著改變他們的消費習慣,許多人將減少的可支配收入集中在旅行和休閑活動方面,而不是科技產品上。預計這種低需求局面將繼續導致市場陷入小幅負增長。

2021-2028年全球消費電子市場收入(單位:十億美元)。圖源:Statista

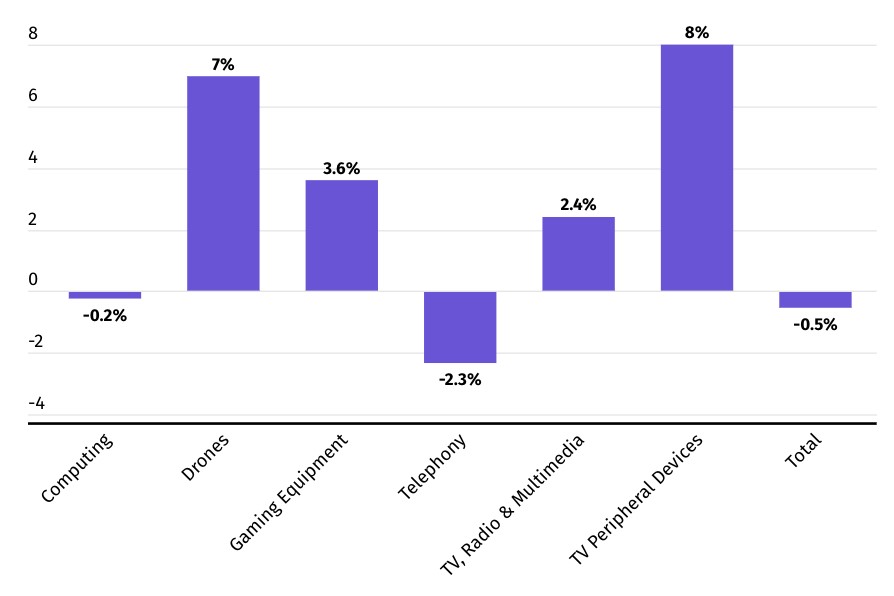

Statista的報告進一步稱,今年消費電子市場的大部分下降將來自最大的細分市場——智能手機領域。2023年,全球消費者在智能手機和固定電話上的支出為4980億美元,比上年增長5.3%。然而,預計2024年將出現下滑,全球消費者在這些設備上的支出將減少約2.37%至4867億美元,縮減金額為116億美元。

此外,包括臺式、筆記本、平板電腦,以及鍵盤和顯示器在內的計算領域將出現第二大跌幅。Statista預計,2024年消費者將在這些設備上消費約3140億美元,同比減少5億美元。不過,所有其他細分市場都將增長。其中,電視機、收音機以及數碼相機、耳機和揚聲器等多媒體設備將同比增加46億美元至1951億美元;視頻播放器、智能遙控器和流媒體等電視外圍設備將增長9億美元至120億美元;遊戲設備領域也將增加12億美元。

2024年消費電子各細分市場的預計收入變化(百分比)。圖源:Statista

不難看出,TechInsights、Statista的兩份報告對全球消費電子市場的展望各自呈現樂觀、悲觀預期,其中後者的報告更是指出2024年智能手機和計算機領域都將出現下滑,這一定程度警示行業發展的不確定性。但國內外絕大多數市場調研機構、分析師和行業高管均預計智能手機和PC等領域將出現復蘇增長,可見消費電子市場復蘇增長的信心指數較強。

另一方面,值得註意的是,Statista的報告還稱,中國是全球消費電子產品銷售的領頭羊,預計2024年將貢獻約五分之一的總收入,但將出現5%的下滑至2186億美元。此外,美國也將下滑0.5%至1600億美元。日本和巴西緊隨其後,收入各自下降1.2%和0.6%,分別為441億美元和355億美元。而印度市場則將增長5%,達到731億美元。

然而,多種跡象顯示,我國消費電子市場整體正展現出較為強勁的復蘇增長動力,無論在全球化佈局、智能化等升級,還是在智能手機、PC、傢電等細分市場深耕等方面的表現均可圈可點,呈現出獨特的發展態勢和增長潛力。例如,此前華為Mate60系列的發佈給國內產業鏈註入一劑極為有力的強心針,之後小米等品牌的新機則形成進一步催化。

德國市場調研公司GFK相關負責人分析指出,近年來,中國品牌不僅在智能手機等成熟品類方面的話語權日益提升,還在AIoT、機器人、AR/VR等科技硬件新品類上表現出引領行業的潛力。目前,中國品牌已經從“組裝制造”的獲利低位轉向“技術專利和品牌服務”的獲利高位發展。可見這一重要轉變及升級,將支撐中國消費電子市場銷售的進一步增長。

半導體增長宜謹慎“樂觀”

消費電子等相關市場的走勢,深刻影響著半導體行業規模的變化。回顧2023年,受消費電子需求疲弱和行業周期影響,整個半導體行業“哀嚎聲”不斷,負增長、減產停產、縮減資本開支和裁員等不利信號頻繁釋放,產業鏈庫存去化持續推進,導致各相關廠商業績承壓。

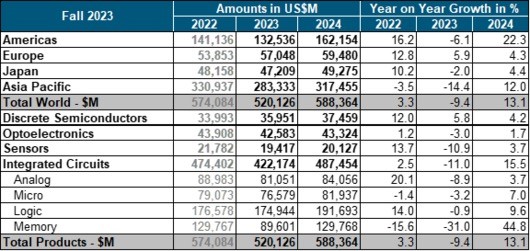

進入2024年,隨著去庫存進入尾聲以及下遊需求回暖,各大市場分析機構、證券投行、行業企業等均對今年的發展持樂觀預期。其中,世界半導體貿易統計組織(WSTS)預計,2024年全球半導體銷售額將同比增長13.1%至5884億美元。這一增長預計將主要由存儲市場推動,該行業有望在2024年飆升至1300億美元左右,同比增長40%以上。

2022-2024全球半導體銷售額 圖源:世界半導體貿易統計組織(WSTS)

同時,調研機構IDC發佈的報告預測更為積極。其認為,隨著全球AI、HPC需求爆發式提升,加上智能手機、個人電腦、服務器等市場長期庫存調整消退且需求回穩,半導體產業將迎來新一輪增長浪潮,預計2024年銷售市場同比增幅將達到20%。此外,Gartner、TechInsights和SEMI等主流調研機構均認為今年芯片行業的恢復與增長將為主旋律。

至於芯片行業增長動能,消費電子市場的復蘇和人工智能行業的火爆被視為關鍵動力。

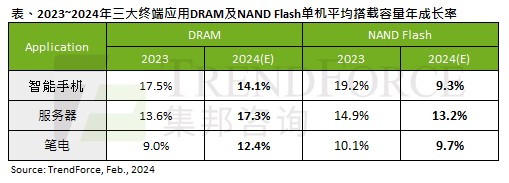

其中,Counterpoint高級分析師William Li認為,人工智能是2024年半導體行業的主要增長動力。他同時預測,由於供應過剩趨於正常化和需求復蘇,內存業務也將出現復蘇。TrendForce也看好AI對行業的推動作用,並稱2024年由於人工智能(AI)在各領域延伸應用,帶動智能手機、筆記本電腦、服務器等單機平均搭載容量增長,其中服務器DRAM內存單機平均容量預計將年增17.3%,企業級SSD容量預計年增13.2%。

基於此,一些半導體企業的經營已經開始回暖,比如高通2024財年第一季度營收99.35億美元,同比增長5%,結束連續多個季度的營收下滑;凈利潤27.67億美元,同比增長24%。另外,聯發科2023年第四季度營收為新臺幣1295.62億元,環比增長17.7%,同比增長19.7%,同樣結束連續多個季度的下滑,其中手機業務更是環比大漲53%。

聯發科方面稱,生成式AI影響力巨大,就像1990年代網絡浪潮一樣,其不僅將成為包括算力、存儲在內的半導體產業最大增長動能之一,也將帶動整體旗艦級和高端手機市場的增長。2024年,全球5G持續升級和旗艦手機芯片的市占率擴張將是手機業務的重要動能。

在PC芯片領域,據英特爾發佈的最新財報顯示,該公司客戶端計算事業部(以個人電腦為主)在2023年四季度總營收達88億美元,同比增長33%。英特爾高管表示,個人電腦市場去庫存進展顯著,其最大客戶正在重新訂購零部件。此前,英特爾還宣佈啟動AI PC加速計劃,以加速AI在整體PC產業發展,目標2025年前在超1億臺PC上實現AI應用。

不過,從消費電子各主要領域需求來看,對半導體行業的復蘇增長或需持“謹慎”態度。

集微咨詢(JW Insights)稱,2023年智能手機、服務器(非算力型)、新能源汽車等半導體應用領域出貨量低於預期,而算力服務器、筆記本電腦等熱門領域的出貨量超過預期。但由於終端市場需求仍偏弱,熱門領域恐難超預期,預計2024年整體市場需求預期偏低。

因此,盡管對明年的市場走向可以保持樂觀,但代表最廣泛半導體產品市場的模擬IC,市場恢復力度較弱。WSTS的數據顯示,2000年至2023年,模擬IC市場規模年均增長為4.34%,預計2024年全球模擬市場增長3.7%,略低於長期平均水平。而存儲器、邏輯芯片、微處理器等領域具有較高增長潛力,其中存儲器市場預期增長將達到44%。

另一方面,半導體產業仍然存在的各類挑戰也不容忽視。

鴻海董事長劉揚偉坦言,目前整體AI服務器產業仍面臨AI芯片大缺貨的狀況,即便下半年AI芯片供應稍有緩解,但還是趕不上需求,必須等到上遊新廠產能開出才有辦法解決產業鏈缺料問題。同時,地緣政治與國際經濟也將影響今年的消費電子需求。多傢歐洲芯片制造商也警告2024年需求疲軟,尤其是工業和無線技術領域。英飛凌CEO Jochen Hanebeck表示,“在消費、通信、計算和IoT應用領域,預計下半年需求才會明顯復蘇。”

對於汽車芯片領域的發展,業界也看法不一。部分行業分析預計,2024年汽車芯片仍將有所增長。但隨著市場競爭加劇,德州儀器和意法半導體等廠商預計,汽車芯片供應可能過剩,工業芯片需求則將持續疲軟,半導體行業的復蘇時間恐比預期更長。不過,群智咨詢(Sigmaintell)最新統計顯示,車用單片機(MCU)、存儲、電源管理芯片(PMIC)、顯示驅動芯片(DDIC)等不同產品的情況有所不同,將各自呈現結構性漲跌狀態。