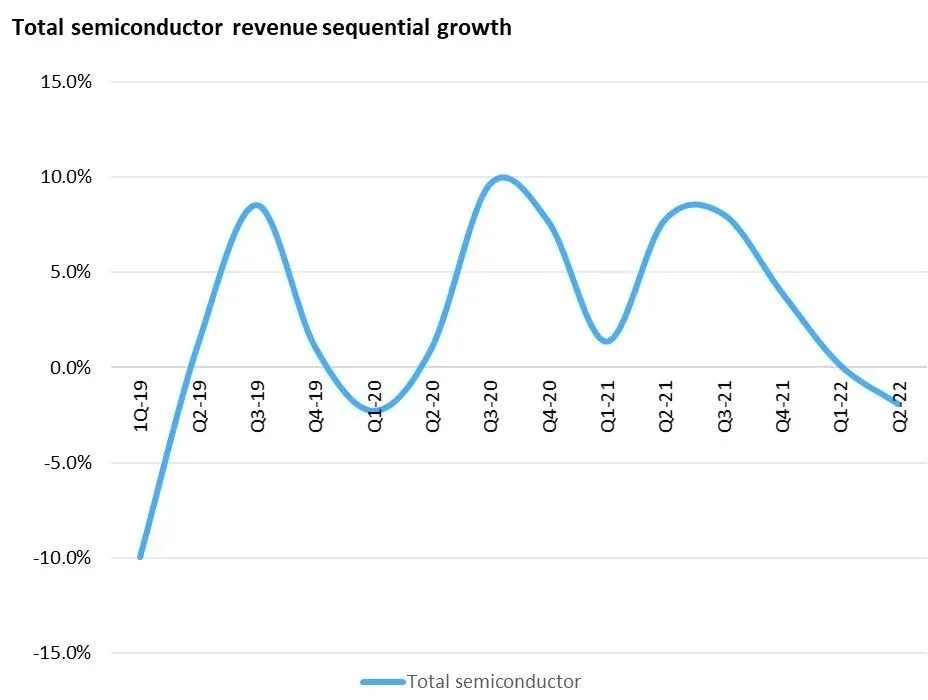

“可能現在最緊缺的設備是氮氣櫃。”一傢封測設備廠商負責人苦笑道。今年二季度,全球半導體市場營收在連續增長8個季度之後逆轉,首次出現下滑。在此之前,結構性分化的趨勢已經顯而易見,一方面,消費電子需求萎靡迫使渠道商開始清庫存,前期被爆炒的部分芯片,渠道價格開始回落;另一方面,汽車電子等半導體的供應依然緊張,甚至面臨漲價壓力。

來源:Omdia

半導體設備行業的景氣度已經自2021年延續至今,在IC設計率先走出拐點後,設備行業的景氣度還能持續多久?

半導體設備景氣度結構性分化,封測市場先迎拐點

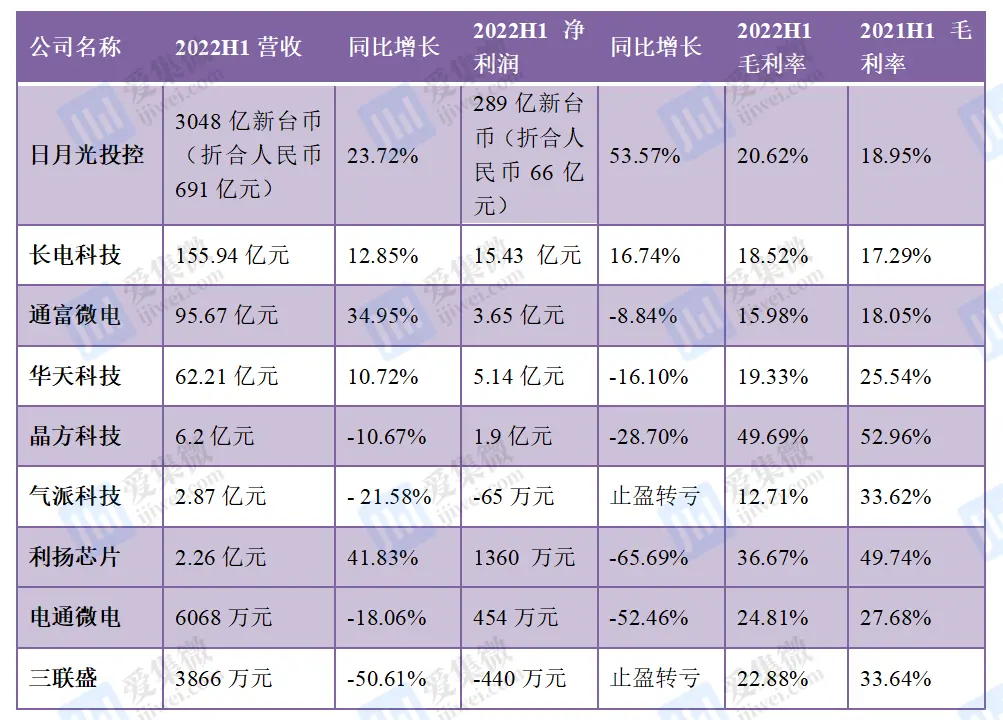

距離下遊應用最近的封測端率先在去年底露出頹勢,尤其在近年來封測行業大力投資擴產,在新增產能陸續開出及上遊市場需求放緩的背景下,2022年上半年封測行業出現訂單量下滑、產能利用率不足的情況,尤以聚焦驅動芯片、成熟打線封裝業務的廠商首當其沖,排名前十的封測廠也在進入8月後成長減緩。

“二季度的時候封裝廠業績就已經普遍下滑,測試廠相對好一點,現在也不行。做好的晶圓大量屯在測試廠,以至於傳出氮氣櫃供不應求。”上述負責人指出。

氮氣櫃的作用主要是利用櫃體內部的氮氣,營造出一種惰性氣體的氛圍,防止親氧,親水性的物品在空氣中發生氧化現象,可以用來存放半導體晶圓片Wafer等精密元器件,防潮防氧化。氮氣櫃的走俏與封測市場的低迷形成鮮明對比。“景氣度轉變,許多封測廠的擴產計劃基本都按下暫停鍵,現有產線的產能利用率都在下滑,有些廠房已經建好也暫時不進設備。”該負責人透露,“封測廠先停,專業測試廠現在也停下來。”

另一位產業觀察人士指出,由於封測廠稼動率不足,就算此時設備進廠也不會第一時間簽收,可能廠務會delay或者驗收周期延長,導致設備廠確認收入變慢。

可以預見,半導體行業在疫情反復、全球供應鏈改變、經濟疲軟的三重影響下,此前半導體設備供不應求的榮景也開始出現結構性分化。

正由於半導體設備交付周期較長,下遊客戶通常會預先支付一部分訂金,形成合同負債,該數據的變化可以視為公司訂單增速也即未來成長潛力的一個指標。截至今年上半年,A股半導體設備上市公司中,封測領域的光力科技、華峰測控和長川科技的合同負債增長最慢,分別為-21.6%,4.1%,-13.8%,其中華峰測控和長川科技表現為下降。

對此,華峰測控在業績說明會上解釋,從4月份開始,訂單增速同比呈現下滑趨勢,一方面是由於行業整體信心度下降,另一方面是封測廠需求下降。

國外封測設備龍頭方面,美國泰瑞達對明年凈利潤預測在7月份之後下調25%,日本晶圓切割機龍頭迪思科下調6%,愛德萬也下調3%。

對於封測設備的景氣轉折點,另一位業內人士指出,過去一年多的供應緊缺、本地化生產等因素使推動擴產潮,如今需求降溫,芯片供應狀況趨緩,市場逐漸回歸理性。他預計,未來擴產曲線或將從“陡峭”轉為“平緩”,轉折點在明年上半年。“隨著在手訂單逐漸交付,屆時設備廠商營收認列金額將大於新增訂單金額。”

晶圓代工設備需求仍然旺盛,但也充斥復雜變數

在封測市場一片哀鴻的同時,晶圓代工市場對設備的需求仍在攀升。

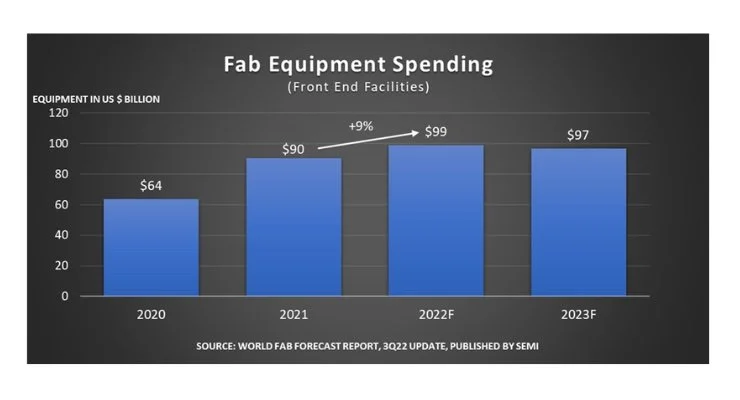

SEMI最新數據顯示,2022年全球晶圓廠設備支出預計將同比增長約9%,達到990億美元的歷史新高,並且明年將繼續保持健康發展。該機構指出,今年共計167座晶圓廠和生產線進行產能擴充,用於產能擴充的設備支出比重占整體設備支出超過84%,預計明年仍有129座晶圓廠和生產線將持續提升產能,占整體設備支出比例79%。

不過,相較年初預估的1090億美元,SEMI的最新預測下調幅度達9%以上,凸顯半導體市場邁入景氣修正循環,廠商投資步調放緩,使得增幅不如預期。

盡管臺積電、英特爾、美光、三星等大廠都在近期公佈多個建廠計劃,但是隨著產業鏈庫存壓力增大,也影響他們的設備投資計劃。

例如英特爾的2022年設備投資比此前計劃減少15%;美光首席財務官Murphy表示,可能會減少芯片前道制程設備的投資;SK海力士稱,2023年的選項之一是大幅減少設備投資額。從第二季業績結果來看,主要半導體設備供應商美國應用材料及泛林半導體的下財年凈利潤預測在7月以後均下調10%。

日本各大設備企業對2023財年的凈利潤預期也普遍下調,與6月底相比,降幅最大的是TEL,為14%,SCREEN為11%;如果加上迪思科和愛德萬預計4傢企業2023財年的凈利潤比本財年的市場預期減少6~9%,並預測到2023年二季度或三季度觸底。

盡管半導體降溫,但目前不少設備廠商對於下半年以及明年仍具備一定信心,主要是在手訂單都還維持在一個較高水平,需要一段時間才能完全消化。例如光刻設備龍頭ASML盡管在發佈二季度財報時將全年營收增長幅度預期由20%調整至10%,該公司全球高級副總裁、中國區總裁沈波仍強調,當前半導體市場正呈現出結構性調整的趨勢,但對ASML的影響並不明顯,市場需求一如既往地超過其產能水平,未來仍將繼續擴大產能。

中國半導體產業國產化進程的提速顯然仍對半導體設備仍然有著旺盛的需求。據不完全統計,僅中芯國際、華虹集團、長江存儲、合肥長鑫四傢晶圓廠未來合計擴產產能就將過100萬片/月。中芯國際最近在天津新建12英寸晶圓代工生產線項目啟動,規劃產能10萬片/月,也進一步驗證,本土半導體設備行業景氣度有望延續。

據集微咨詢統計,在8月份的晶圓廠(包括積塔半導體特色工藝生產線、華虹無錫、華虹宏力、華力微電子、福建晉華、杭州積海半導體12英寸項目、上海新昇、上海臨港化合物半導體4/6英寸項目、北京燕東微電子、成都高端功率半導體器件和組件項目、西安奕斯偉矽產業基地、株洲中車時代半導體等)招標中,國內設備廠商合計中標329臺設備,占中標設備總數的33.6%。可見國產半導體設備驗證/導入進程正在不斷加快。

拓荊科技在最近的股東會上對集微網強調,國內晶圓廠擴產為設備廠提供機遇,設備和材料正呈現逆勢上行的趨勢。

一傢國產前道設備廠商大客戶經理告訴集微網,國內晶圓廠對設備需求依然十分強勁,但是考慮到美國芯片法案出臺、“Chip 4”聯盟等地緣政治因素以及各傢晶圓廠的實際情況來看,對設備需求也表現出差異。

“國內一些可能遊走在被美國制裁邊緣的晶圓廠,他們當務之急可能是盡快下單給進口設備廠商,以保證後續的穩步擴產。例如其長期月產能規劃目標如果是110K,可能會先發60K左右目標給進口設備,有一個長期的交付作為後備。其次再是慢慢補充一些國產設備,兩方面穿插進行。”他透露,“其他產線沒有這方面擔憂的,比如灣區的fab,他們對國產設備的態度會更積極。”

寫在最後

盡管半導體“賣方市場”的環境正在改變,前後道設備需求正迎來不同的景氣度。

在此情況下,盛美上海董事長王暉直言,逆周期投資對於半導體設備廠商而言十分關鍵。“在過去很長一段時期,臺積電、三星或英特爾這些大廠的市場飽和度更敏感,他們對周期性的感覺更加明顯,因此敢於做一些逆周期投資。但對於中國大陸企業而言,更多的還是處於技術的追趕、產能爬坡的階段,而大陸又擁有非常大的芯片市場,在國產化完成度還不高的情況下,本土半導體企業的景氣周期會比國際更長。”

畢竟在各種新應用帶動下,半導體需求持續成長,在庫存調整完畢後,總會迎來“否極泰來”的一天。