年後去越南呆一陣。整體感受是仿佛回到十幾年前的中國,物價不高,生活節奏慢(除胡志明市)。有一天偶然在朋友傢附近發現一大片產業園,裡面幾乎是中國的企業。突然好奇,越南的制造業和外資發展得怎麼樣?

其實這篇文章大部分結論就好比美聯儲的加息、小米的SU7一樣,都耳熟能詳。重點其實是論證的過程,相同的邏輯,用在不同的國傢,不同的時代背景,還是很不一樣的。

先說FDI,全稱Foreign Direct Investment(外商直接投資)。概念和成分都是什麼?一會再說。

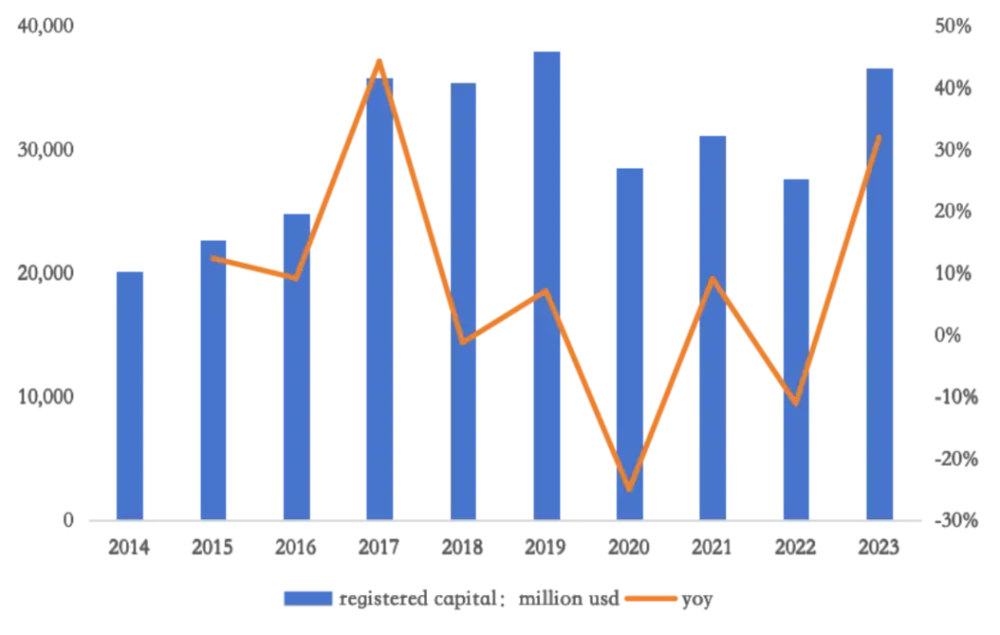

先來看看越南去年的FDI數據。

2023年FDI(foreign direct investment)同比2022年增長32.1%,達366.1億美元;從新增項目數量上來看,同增56.6%,達3,188件。

數據來源:越南計劃與投資部

如果時間拉長點看,從2017年開始越南的外商投資流入就已經是在300億美元上下的水平。2023年的增長似乎也隻是反彈到一個正常范圍。

但如果橫向比一比,就很值得一提。

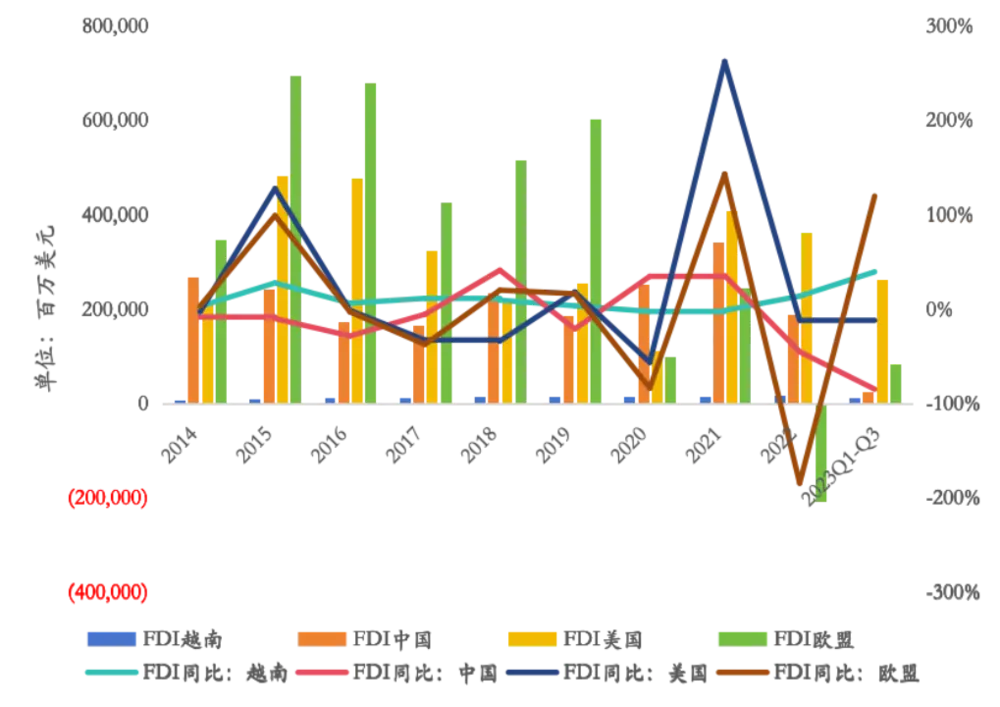

根據經合組織(OECD)發佈截至2023年二季度的全球FDI流動額統計數據。 截至2023年上半年,全球FDI凈流入額累計近6000億美元,較2022年同期下降36%。

而全球幾大主要經濟體,中國、美國、歐盟2023年1~9月的FDI流入分別是251、2651、853億美元,同比增速分別是-84.33%、-9.03%、120.22%。

數據來源:中國外匯管理局、OECD

幾大經濟體近幾年呈現波動下降的趨勢,而歐盟的反彈主要是由於22年同期的低基數。有多低呢?看上圖2022年歐盟那根綠色的柱子,它是負的。

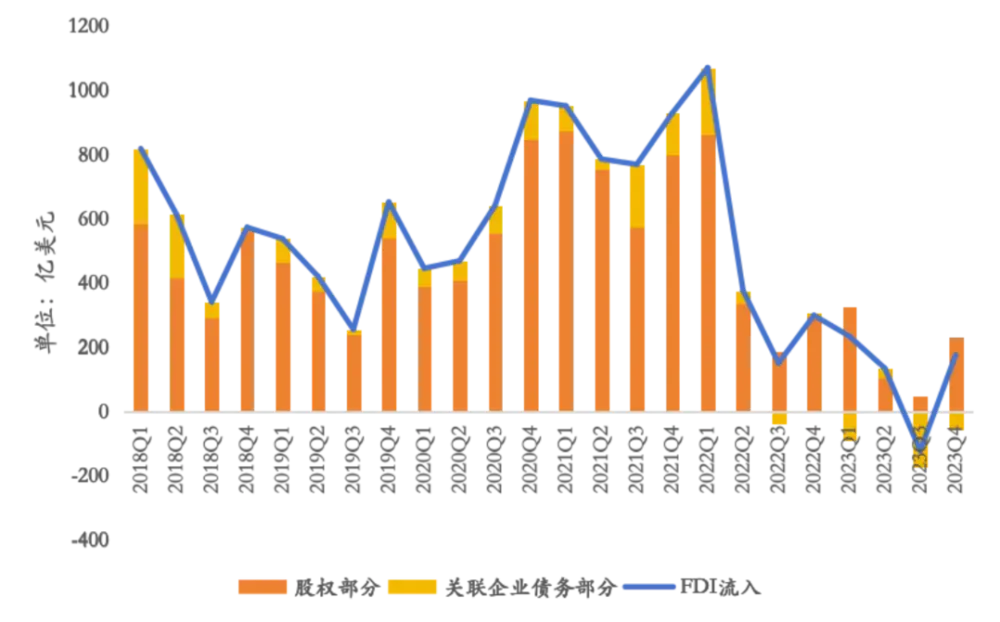

這就涉及到FDI統計口徑的問題。OECD發佈的FDI流入數據,它是一個凈值。

以中國的數據為例。FDI主要有外匯管理局和商務部兩種口徑,前者遵循的是國際收支法,這種方法下的FDI主要包括兩個大項——股權和關聯企業債務。而商務部的口徑不考慮關聯企業債務,這是第一個差別。

根據商務部的統計,2023年三季度,實際利用外商直接投資2163億元人民幣,以季均人民幣匯率中間價折算約合302億美元,同比下降26.6%。

而根據外匯局的統計,Q3季度的外商直接投資是-121億美元,同比-179%(2024年2月18日發佈的版本是-118,3月29日版本調增Q1Q2,調減Q3的數據。全年來看,2月18日版本FDI全年+330億美元,3月29日全年+427億美元,這邊以最新版本數據為例)。趨勢是一樣的,但兩者相差超400億美元。

數據來源:中國外匯管理局

400多億美元的差額來自兩個部分。一個是關聯企業債務,外管局口徑下該項從2022年三季度開始出現負值,Q3為-171億美元,Q2為29億美元,環比減少200億,或許和美債收益率三季度環比上升有關聯。

第二個差別來自股權部分。Q3單季度外管局和商務部口徑下,數據分別為51/302,差251億美元。原因是商務部口徑對外商投資企業利潤再投資和撤資的統計也不如國際收支口徑的統計完整和及時。

利潤再投資的減少存在兩種情況——外企盈利水平下降和利潤匯出。

外企的利潤確實下降,根據國傢統計局的統計,2023年上半年,外商投資工業企業利潤累計同比下降12.8%(前三季度累計同比下降10.5%)。

有沒有利潤匯出的情況?也有。2023年三季度,銀行代客涉外收付的收益和經常轉移項下累計支出982億美元,同比增長15.0%,較2018年至2022年季平均增速高出6.3個百分點。這個增速算不算正常范圍?我也不知道。

意思就是,利潤再投資在減少、撤資在增加、而新進來的股權投資本身也在減少。但好在數據在Q4重回正軌。

FDI的概念解釋完,說回越南的情況。在近幾年全球主要經濟體FDI都在波動向下的背景下,越南的增長是最穩的。2023年流入越南的FDI中,有八成左右來自亞洲國傢。外商投資熱度的增長一方面收益於“果鏈”的轉移,另一方面則是逆全球化下資本的流動放緩,“就近”轉移產業鏈成為首選。

那麼,FDI的增長對越南的出口影響如何?FDI部門又在越南的經濟中扮演什麼樣的角色?

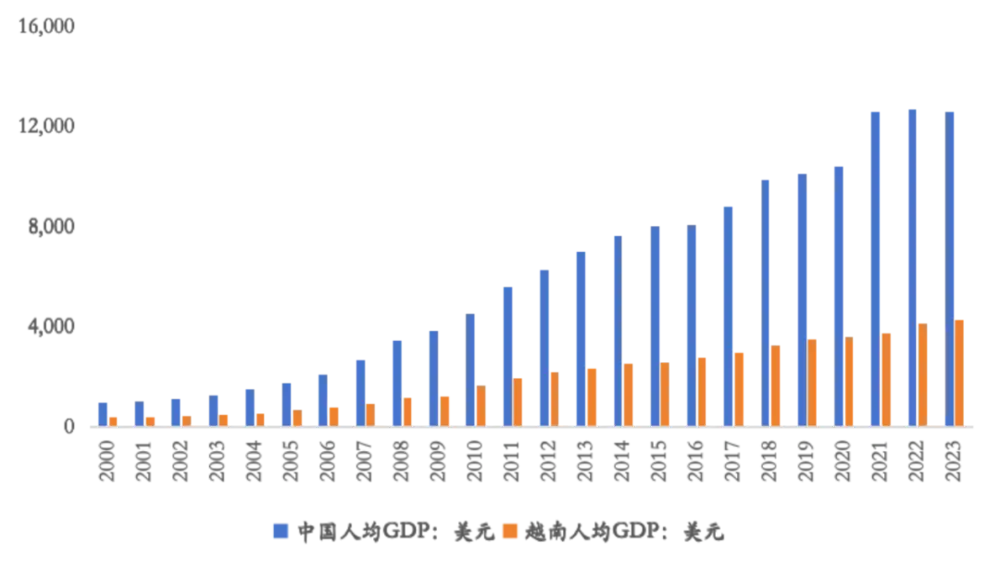

先看看越南整體經濟情況。從人均GDP來看,2023年越南人均GDP是4,284美金,相當於2009~2010年中國的水平。

數據來源:世界銀行、Wind

但從GDP結構來看,兩者區別還是很大的。

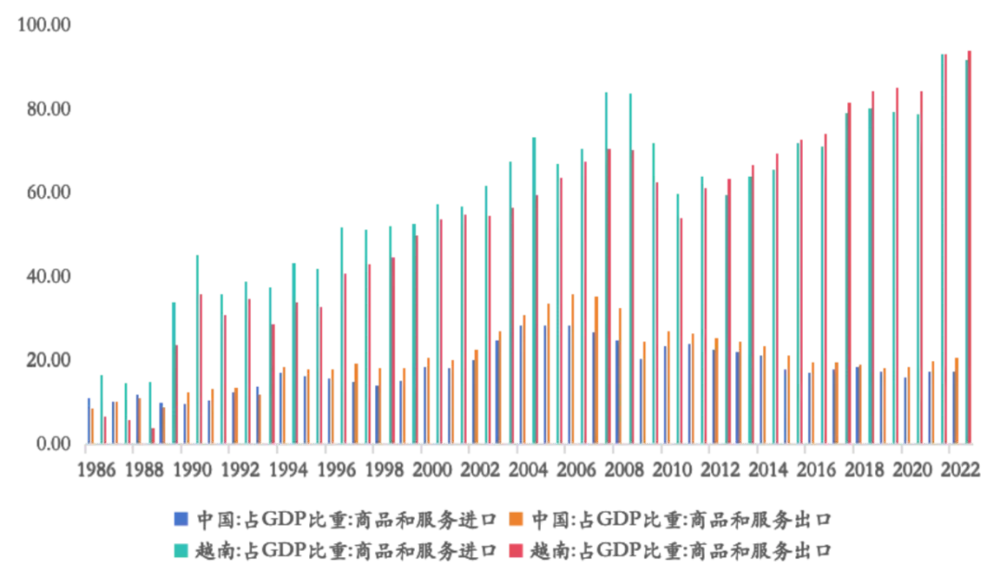

中國的經濟增長更多是靠自己,而越南則是大進大出的外向型經濟。

數據來源:Wind

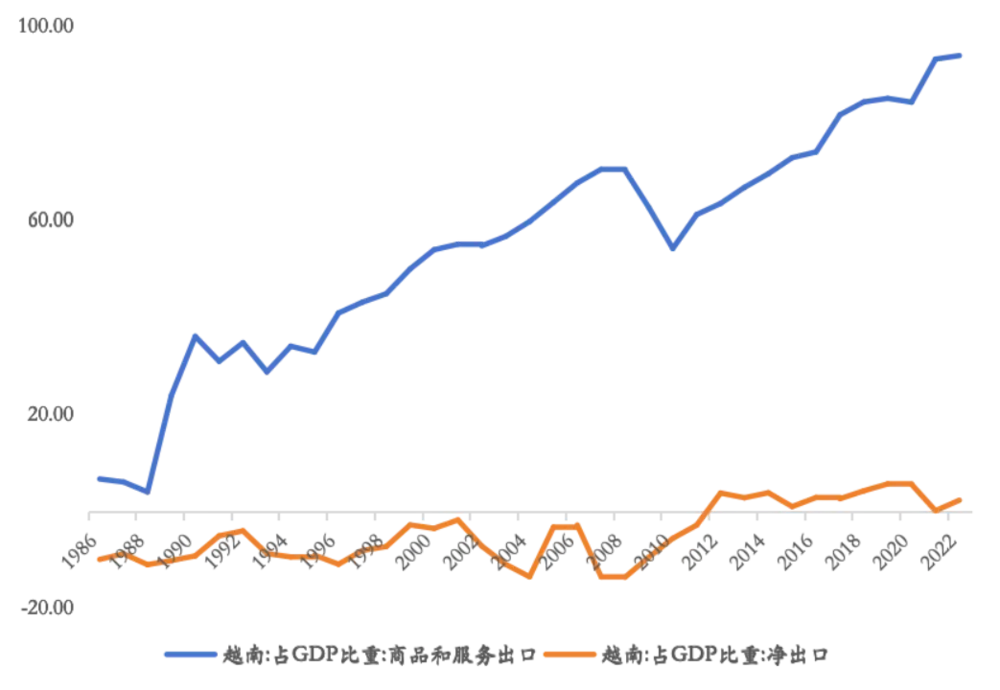

越南的出口/GDP從20世紀80年代末的個位數,一路上升。2023年,出口占比達到約94%。出口占比高也就意味著對外部政治經濟環境波動的敏感性高,外部需求下降導致失業等社會問題的風險更大。

不過出口的大幅提升也改善越南的從1986年以來持續25年的貿易逆差,從2012年開始,越南實現穩定的貿易順差。

為什麼是1986呢?因為在這一年,經濟危機造成的惡性通脹壓力加上地方政府推動,越南在這一年正式發起革新開放。計劃經濟逐步轉向市場經濟,而進出口權利則被下放到地方政府。

市場經濟下資源和盈餘的重新分配,推動越南的第一波出口浪潮。

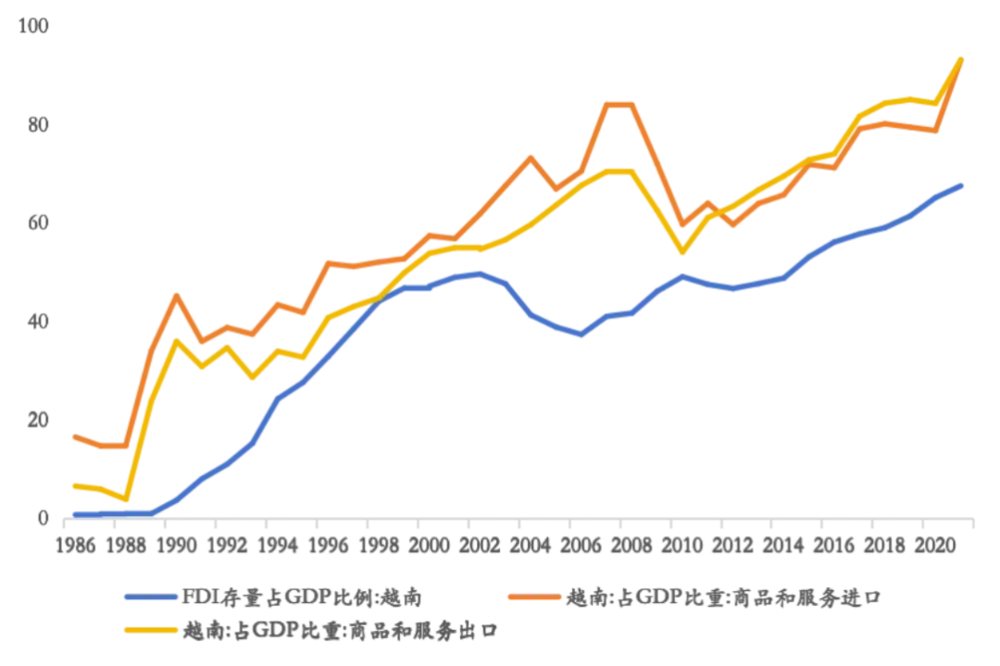

回到大進大出這個話題。除革新開放把計劃經濟廢,刺激出口。另一個推動出口的長期關鍵,就是外商投資。

數據來源:Wind

對外開放投資作為革新開放的一部分,有內部矛盾也有外部因素。1987年越南時任副總理武文傑拜訪印尼後,得出的結論之一——應該給國外直接投資創造有利條件。同年越南頒佈《外國在越南投資法》,1990~2000十年間又經歷四次修訂、公司法的出臺和國企股份制改革的推進,越南才逐漸成為投資熱土。2007年加入WTO後,FDI和進出口開啟新一輪增長。

但是,FDI和出口都沒能和凈出口形成正相關關系。也就是說,本土產能和外商投資的擴張,或許在凈出口的絕對值上做出更多的貢獻,但隻是量變。這和分析一傢公司是相似的道理,凈利潤多,但凈利率還是那樣。說明這傢公司的盈利模式沒有得到升級,生產效率、管理效率和技術水平等等,還是原來的樣子。

數據來源:Wind

不過,以上都還隻是推斷。FDI增加但貿易持續赤字的發達國傢也有不少。因此還要具體看看越南的出口和進口的細分,以及他們在產業鏈上的分工和角色,都是什麼。

其實就是三個問題:

誰主導進出口,外資還是本土?

進出口的組成,買賣的都是啥?

怎麼賣?一體化程度高?還是以低增加值的組裝為主?

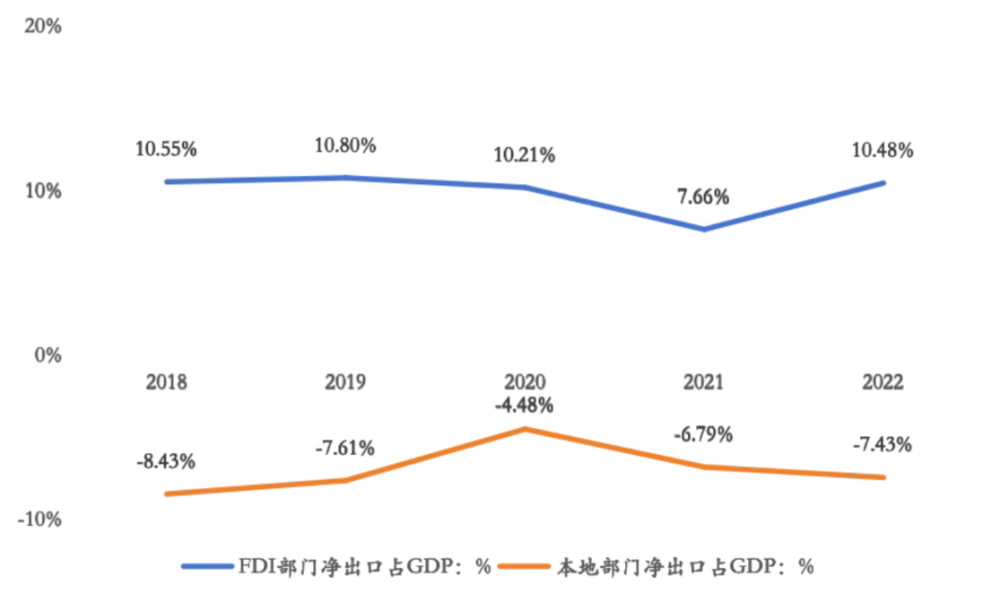

先看進出口都發生在哪些部門。根據越南2022年的統計年鑒,全年出口3,713億美元,外商直接投資部門貢獻2,759.3億美元,將近四分之三,剩下的四分之一由本土企業貢獻。進口方面,FDI占比同樣高達65%,金額達到2332億美元。

結論一:外商主導越南的進出口。

第二個問題,統計年鑒也有提到。2022年出口產品中有89.6%屬於工業產品(Industrial products),其中手機的出口占比最高,達580億美元,占工業品出口的17.4%。

而進口端,資本品(capital goods)金額達到3,162.2億美元,占總進口的88.1%。其中電子產品和其零部件的金額達到818.8億美元,占資本品的25.9%。

這邊把資本品和工業產品這一組概念放一塊解釋下。前者是在生產過程中,用來生產產品或服務的耐用品,是由生產者投入的四種要素之一(另外三者為土地、人力及企業能力),四者合稱為生產要素。後者是購買後用於加工生產或企業經營用的產品。

這兩者的關系可以簡單理解為,前者主要是生產要素,後者主要是成品,上下遊的關系。這樣一來,第二個問題的答案也就弄明白。

從總體來看,88.1%的資本品進口,89.6%的工業品出口,中間的工業增加值並不高。但如果分部門來看(分成外資部門和本地),區別其實很大。

上文有一組數據:2022年FDI部門出口占總進口接近四分之三(74.3%),進口占總進口的65%。忽略5%的差別,越南2022年的總進口≈總出口≈GDP。所以,隻看FDI部門的話,外企的凈出口約占GDP 的10%。

也就是說,外商在越南建的這些廠子,帶來的增加值還是比較可觀的。本地部門則還是以第一產業產品的出口為主,而老百姓日常要用到的一些中高端產品帶來的進口,其價值量自然比橡膠、水果等農副產品要高,這也就造成負的凈出口。

數據來源:Statistical Yearbook of Viet Nam 2022、世界銀行

所以第二個問題也解決:越南本土的出口以第一產業(農林牧漁)為主,這部分的工業增加值偏低;而外資主導的出口則以第二產業產品為主,這部分的工業增加值更高,也占越南整體出口的大頭。

最後一個問題,在弄明白第二個問題的時候其實已經解答一半——本地部門的出口以第一產業為主;外資部門以制造業為主。前者沒有太多好說的,也不是本文的重點,重點是越南的制造業。

單看制造業占GDP的比重來看,比重高或許可以說明這個國傢的經濟以制造業為主,但並不能判斷這個國傢的制造業有多發達。

人均創造的價值,是關鍵。

前面提到的生產四要素——原材料、土地、人力、企業能力。這四個東西也就是企業的成本。

土地和人力是天賦,彈性不大。

原材料和企業能力在我看來則是相輔相成的關系。以新能源汽車為例。光是制造一塊電池,就要涉及“原礦冶煉 - 電池材料制造 - 單體電芯 - 模組 - 整包”的制造過程。車企每向上遊延伸一個環節,就能節省一道加工費,省下來的錢就是多出來的利潤,反過來支持企業發展新的技術,向更上遊延伸。比亞迪之所以能賣的又便宜又賺錢,跟其一體化有很大的關系。

但對於整個消費市場而言,消費者和生產者要一起承擔上遊的溢價和零部件的關稅,肯定是不利於消費的。

而越南大部分的外商直接投資項目,也都是以組裝廠為主。

畢竟生產四要素裡頭,越南最具優勢的還是人力,而技術還是相對匱乏。

前文提到的人均創造的價值,就能很好的佐證這個觀點。2018年,中國的制造業GDP和行業職工人數分別是264820億元、9954萬人,越南是2087476十億越南盾、730萬人。按照1:3400的匯率算,越南2018年制造業人均創造的增加值是8.4萬元,中國接近越南的3倍,是26.6萬元。一體化程度和生產效率是差別的主要來源。

以手機行業為例。越南的電子產品出口幾乎全部來自於FDI部門(三星、佳能、松下等)以及近幾年從中國搬過去的蘋果產業鏈企業。但從這些FDI企業的主營業務來看,大部分仍局限於下遊組裝環節。

來源:天風證券《企業出海的東南亞足跡》

總結

目前來看,越南最具優勢的資源稟賦還是勞動力成本。而FDI部門作為越南經濟中最最重要的角色,能否繼續推動越南經濟的增長,取決於其產業鏈能否向更上遊、工業附加值占比更高的環節轉移。

另一個關鍵則是越南本國的人才,從2023年的人口分佈來看,適齡勞動人口比例達到68.2%,還是很有潛力的,但越南的文科生占比似乎偏高。