去年,生成式AI的投資猛增,但也開始放緩,人工智能行業正面臨清算。李飛飛聯合領導的斯坦福大學以人為本人工智能研究所(StanfordInstituteforHuman-CenteredAI,HAI)在一份新報告中表明,2023年全球對人工智能的投資連續第二年下降。

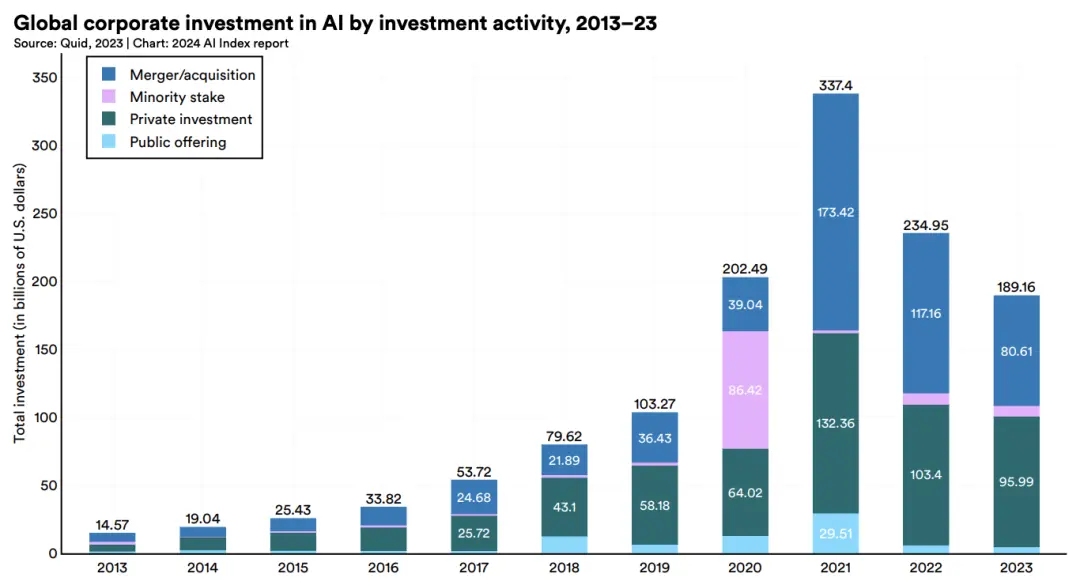

該報告援引市場情報公司 Quid 的數據,指出 2023 年人工智能行業的私人投資(即風險投資對初創企業的投資)和企業投資(並購和收購)均較前一年呈下滑趨勢。

截圖來源:2024 AI Index Report

人工智能相關並購(上圖中的藍色柱子)從 2022 年的 1171.6 億美元下降到 2023 年的 806.1 億美元,下降 31.2%;

私人投資(上圖中的綠色柱子)從 1034 億美元下降到 959.9 億美元;

考慮到少數股權交易和公開發行,去年人工智能總投資下降到 1892 億美元,與 2022 年相比下降 20%。

當然,一些 AI 企業繼續吸引大量資金,例如亞馬遜最近對 Anthropic 的數十億美元投資,以及微軟以 6.5 億美元“收購”Inflection AI 的頂尖人才(如果不是買下這傢公司本身)。

整體投資額下降的同時,獲得融資的數量卻在增長。斯坦福 HAI 報告顯示,獲得投資的人工智能公司比以往任何時候都多,2023 年,有 1812 傢人工智能初創公司宣佈獲得融資,比 2022 年增長 40.6%。

資本密集的模型遊戲結束

發生什麼?

Gartner 分析師 John-David Lovelock 表示,他認為隨著 Anthropic、OpenAI等第一梯隊的玩傢占據主導地位,AI投資范圍正在“向外延展”(spreading out)。

上述分析師表示:“數十億美元的投資數量已經放緩,而且幾乎已經結束”;熱錢湧向新方向——AI 應用,他說,“大模型需要大量投資,但市場現在更多地受到科技公司的影響,這些公司將利用現有的人工智能產品、服務和產品來構建新產品。”

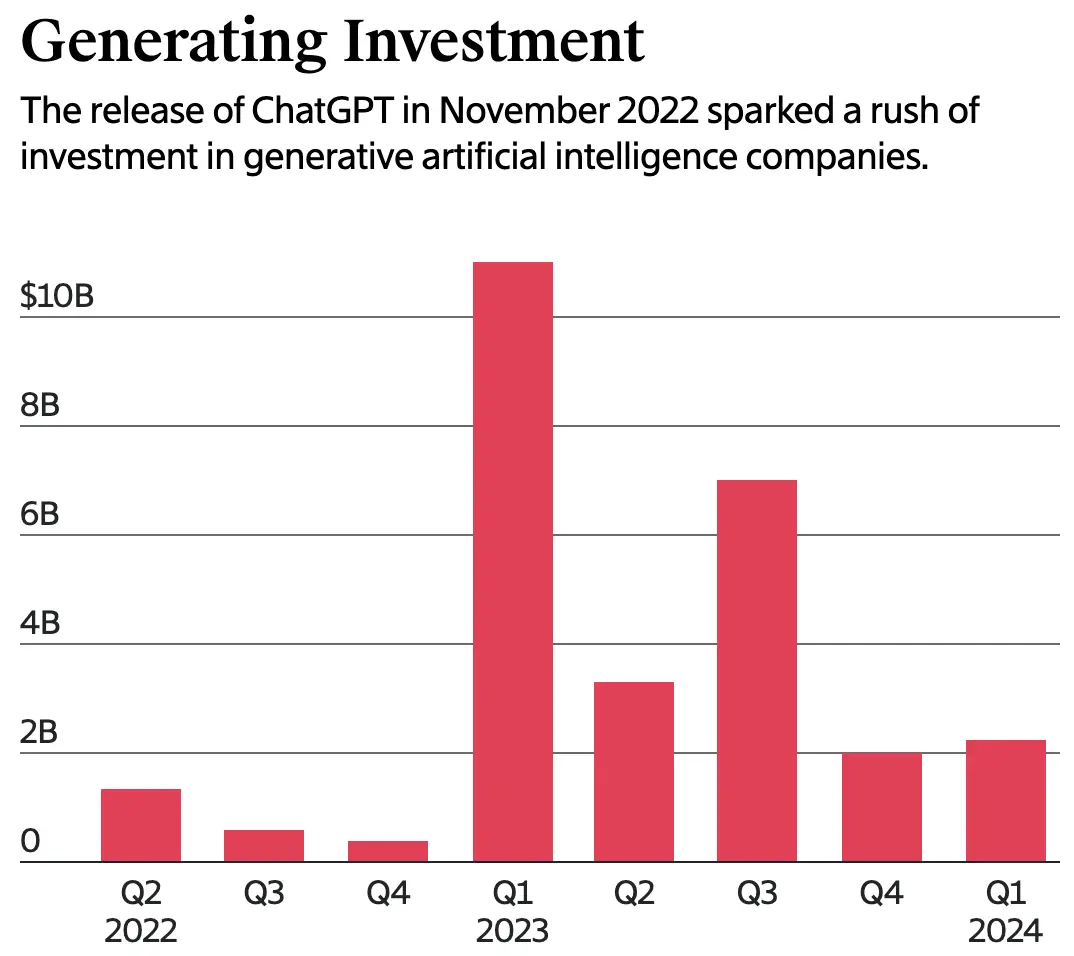

從生成式 AI 的融資額來看,基礎模型的玩傢基本成為定局。圖中最高的兩個柱子分別是:微軟在 2023 年第一季度向 OpenAI 投資 100 億美元;2023 年第三季度,亞馬遜和Google分別向 Anthropic 投資 40 億美元和 20 億美元。|來源:The Information Database

Greylock 合夥人 Seth Rosenberg 認為,人們對於資助人工智能領域的“一大批新玩傢”的興趣本來就較很小。“在這個周期的早期階段,投資基礎模型資本非常密集,相比之下,人工智能應用程序和智能體所需的資本較低,這可能是絕對美元融資額下降的原因。”

整體融資額下降背後,需要進一步回答:大模型如何能夠變現?

Thomvest Ventures 董事總經理 Umesh Padval 將人工智能整體投資的縮減,歸因於增長低於預期。他表示,最初的熱情已經讓位於現實:人工智能面臨挑戰——一些是技術挑戰,一些是上市挑戰——需要數年時間才能解決並完全克服。

在他看來:“人工智能投資放緩反映出人們認識到,我們仍在探索 AI 技術發展及其在各行業應用的早期階段。雖然長期市場潛力仍然巨大,但最初的熱情已被在實際應用中推廣人工智能技術的復雜性和挑戰所削弱……這表明投資環境更加成熟和敏銳。”

Tola Capital 合夥人 Aaron Fleishman 也表示,投資者可能開始意識到,他們過於依賴“預計的指數增長”來證明 AI 初創公司的高估值是合理的。以 Stability AI 這傢公司為例,它在 2022 年底的估值超過 10 億美元,但 2023 年的收入僅為 1100 萬美元,而運營費用卻高達 1.53 億美元。

“Stability AI 等公司的業績軌跡可能預示著未來將面臨的挑戰,與一年前相比,投資者在評估人工智能投資時采取更加慎重的態度。過去一年,人工智能領域一些知名初創公司的快速崛起和衰落表明,投資者需要完善和加強對人工智能價值鏈和潛在風險的看法和理解。”

“審慎”,成為接下來投資 AI 的代名詞

根據 PitchBook 為 TechCrunch 編寫的一份報告,風險投資公司 2024 年第一季度在全球范圍內向人工智能初創公司投資 258.7 億美元,高於 2023 年第一季度的 216.9 億美元。

但 2024 年第一季度的投資僅涉及 1545 筆交易,而 2023 年第一季度為 1909 筆。與此同時,並購交易從 2023 年第一季度的 195 筆放緩至 2024 年第一季度的 176 筆。

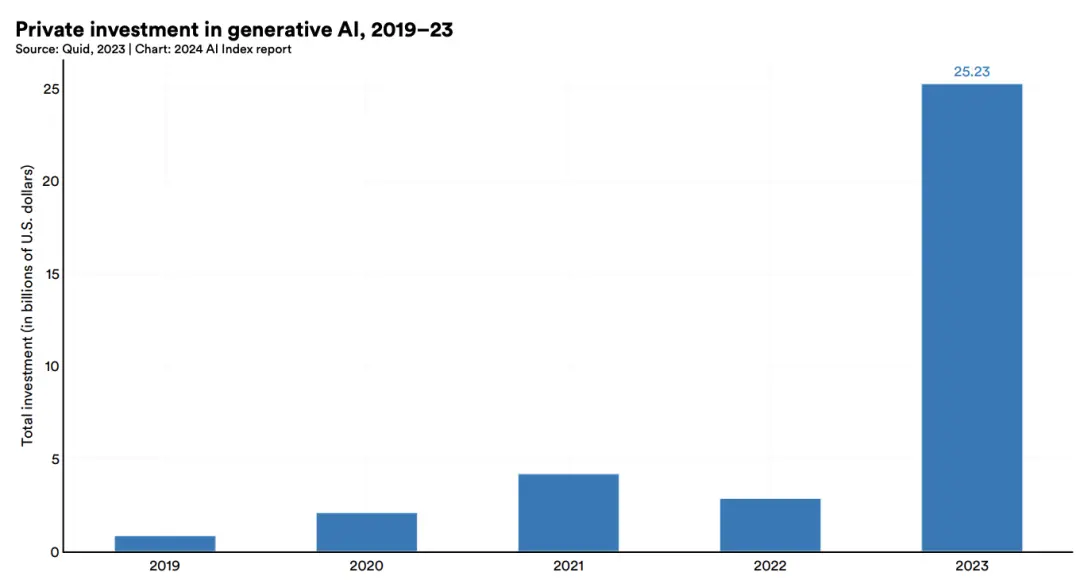

盡管人工智能整體的投資下降,但生成式人工智能仍是“全村的希望”。

截圖來源:2024 AI Index Report

根據斯坦福大學 HAI 的報告,2023 年生成式人工智能初創企業的投資額將達到 252 億美元,幾乎是 2022 年投資額的 9 倍,是 2019 年投資額的 30 倍左右。2023 年,生成式人工智能占所有人工智能相關投資的四分之一以上。

然而,Touring Capital 聯合創始人 Samir Kumar 認為,繁榮時期不會持續下去。“我們很快就會評估生成式人工智能是否能夠大規模實現承諾的效率提升,並通過人工智能集成產品和服務推動營收增長,”Kumar 表示。“如果這些預期的裡程碑無法實現,而仍處於實驗階段,那麼『實驗性運行率』的收入可能無法轉化為可持續的年度經常性收入。”

正如 Kumar 所說,幾傢知名風險投資公司,包括 Meritech Capital(其投資包括 Facebook 和 Salesforce)、TCV、General Atlantic 和 Blackstone,到目前為止都避開生成式人工智能的發展。

生成式人工智能的最大客戶——B 端企業,似乎也越來越懷疑這項技術的承諾,以及它是否能夠兌現這些承諾。在一組波士頓咨詢集團 (Boston Consulting Group) 的調查中,大約一半的受訪者(均為高管)表示,他們不指望生成式人工智能能夠帶來大幅的生產力提升,而且他們擔心生成式人工智能工具可能出現錯誤和數據泄露。

但懷疑態度以及由此引發的金融下滑趨勢是否是壞事,則取決於每個人的視角。

Padval 認為,人工智能行業正在經歷“必要的”調整,以應對“泡沫般的投資狂熱”。而且,他相信隧道盡頭終有曙光。

他說:“2024 年,我們將轉向更加可持續和規范化的步伐。我們預計這種穩定的投資節奏將持續到今年剩餘時間……雖然投資節奏可能會定期調整,但人工智能投資的總體軌跡仍然強勁,有望持續增長。”