2023年初,不少創業者和投資人設想疫情結束、經濟復蘇,盤算著恢復密集出差。科技領域出現重大技術進展:大語言模型支持的ChatGPT在2個月內獲1億用戶。它不僅能流暢地與人對話,還能解數學題和寫代碼。各種機構興奮地預測這將如何改造從辦公到娛樂,從法律到醫療的商業世界。

中國互聯網大公司自春節前後就開始密集投入大模型,且都由一把手親自盯。上一次類似的景象還是社區團購。

為爭奪訓練大模型的 GPU 計算資源,2023 年 6 月前,字節就給英偉達下超 10 億美元訂單,百度當時給英偉達的訂單也至少有 10 億元人民幣。

激光雷達公司禾賽在 2023 年 2 月登陸納斯達克,美股中概股也一度在年初反彈。到 2023 年 1 月底,納斯達克中概股指數(KWEB)已比 2022 年 10 月時的低點上漲近 90%。

但一年下來,更適合的總結是 “高開低走”。

在 2024 年開端,我們用 25 張圖表回顧 2023 年,涵蓋錢的來源與去向;增長行業和失速行業,以及一級市場的終點——退出之難。

數據回應一些感受,也修正著另一些感受。

美國投資者離場,國資機構成最活躍投資者

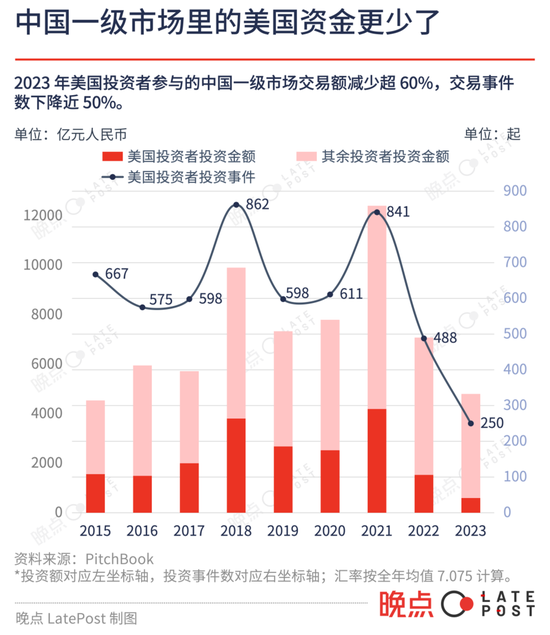

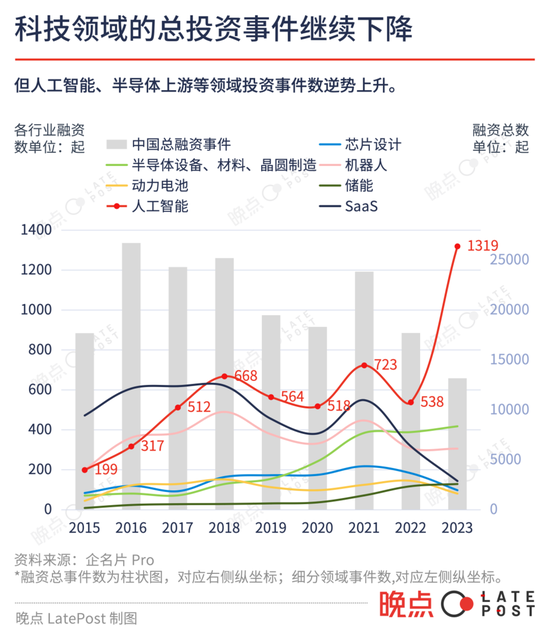

全球投向一級市場的錢都在減少,中國一級市場整體融資額 2023 年下降 32% 至約 4800 億元人民幣,為 2016 年以來最低值。

退潮的現金流中,一些錢撤得更猛烈。2023 年美國投資者參與的中國一級市場融資額為 85 億美元(約 600 億元人民幣),比前一年又少超 60%;它們參與的交易事件數也比前一年減少近一半,隻有 250 起。

2023 年 8 月,美國總統拜登簽署行政命令,禁止美國主體在非公開市場投資中國芯片、量子計算以及某些 AI 領域的公司。美國財政部預計會在 2024 年公佈相關禁令細則並推進執行。

另一些錢的存在感增強。2023 年一級市場出手最多的前 20 個機構中,14 傢有國資背景;前一年這個數字是 8 傢,2021 年是 3。

接近消失的大科技公司投資

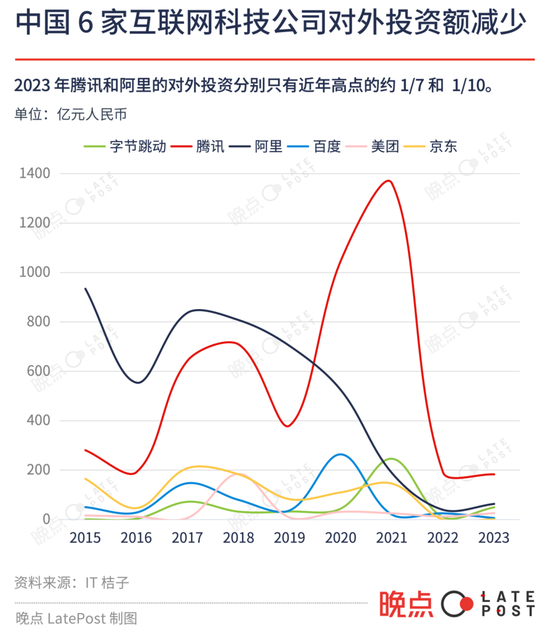

中國投資者中,2021 年達到巔峰的大型互聯網科技公司投資大幅下滑。

騰訊 2023 的投資額是 2021 年頂峰時的 1/7,阿裡則不足其上一個高峰 2017 年時的 1/10;收入 7000 多億元人民幣的字節跳動,對外投資不到 50 億元人民幣。

大模型成為中國互聯網大公司追逐的焦點。阿裡、騰訊、美團等公司都在 2023 年投資大模型創業公司,騰訊、阿裡還少見地一起投資智譜 AI 和百川智能。

據“晚點 LatePost”解,字節跳動也曾在 2023 年上半年考慮投資大模型公司 MiniMax 和階躍星辰,但最終未出手。

字節在 2023 年年中決策:不再投資大模型公司,而是集中精力做好自己的大模型。

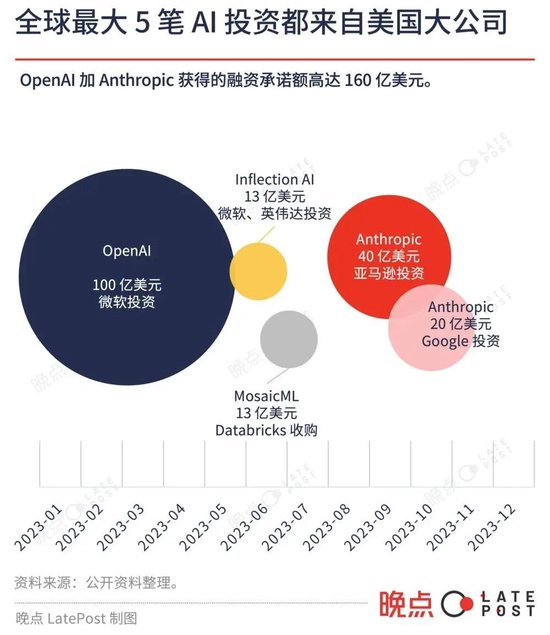

中國互聯網大公司對外投資大模型的力度遠遜於美國同行。微軟、亞馬遜、Google、英偉達、Databricks 去年貢獻 5 起單輪融資額超 10 億美元的投資承諾或收購交易。

大公司的對外投資和收購是刺激創業市場活躍的重要因素。

截至 2020 年,騰訊累計已投出 70 多傢上市公司,包括京東、美團、拼多多、快手等。

商湯、曠視、寒武紀和小鵬等科技和汽車公司則獲得過阿裡和螞蟻等公司的投資。

字節跳動和阿裡過去在 to B 領域的多起收購也為創業者和投資機構創造退出機會。

早年間,中國投資市場討論的話題還是創業逃不出 “to BAT”。而如今,想 “to BAT” 也難。

剩下的美元投資也有更多價值觀

一百多年來,隻要和平還在,美國資本的海外投資基本隻考慮財務回報率這一指標,而不太考慮政府或所謂美國利益。

1920 年代末,亨利·福特(Herry Ford)就將先進的汽車流水線帶去尚未與美國建交的蘇聯,建蘇聯第一個汽車工廠高爾基汽車廠。1941 年珍珠港事件前幾個月,Jersey Standard(新澤西標準石油公司)、Standard-Vacuum Oil(施丹維克石油公司) 等幾傢石油巨頭(後合並為埃克森美孚)還在向德國、日本出售石油。

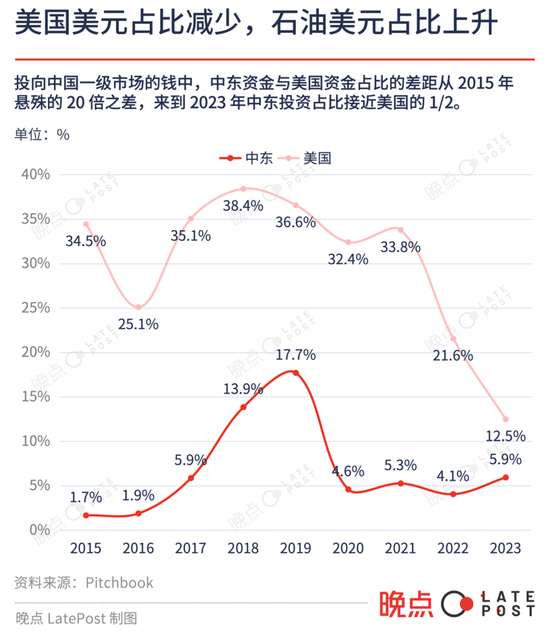

現在中國公司能拿到的美元投資裡,來自美國的占比顯著減少,石油美元提升。中東對中國一級市場的投資現在已相當於美國資本的 1/2—— 2015 年還隻有 5%。

相比美國財務投資者,中東主權基金有更多訴求——尤其是沙特。

沙特主權基金 PIF 的最大投資邏輯是佈局新能源、科技和旅遊等新產業,使沙特擺脫對石油的依賴,成為中東地區強國,它希望被投基金和公司能配合沙特招商引資。如去年 10 月獲得沙特新未來城(NEOM)及旗下投資基金 1 億美元投資的小馬智行就計劃與 NEOM 在沙特成立合資公司。

這與中國地方政府主導的投資有相似之處。一位投資人曾向“晚點 LatePost”建議,探究各基金到底如何完成地方政府的返投與招商要求:“大傢都做到嗎?到底怎麼做到的?”

受此影響,去中東活動的中國投資機構在 2023 年大增。北京、上海等中國主要城市往返利雅德(沙特首都)、迪拜與阿佈紮比(阿聯酋兩個主要成員國)的航班恢復情況遠好於中美之間。

一位阿聯酋投資人說,2022 年底防疫措施松綁以來,包括北京市長、上海、廣州副市長在內的中國官員和各地招商引資人員紛紛造訪中東,他 “幾乎每兩周就會接待一次中國考察團”。

據房地產咨詢公司 Asteco 數據,2023 全年,迪拜辦公室租金上漲近 3 成;中東當地媒體 Arabian Business 統計,2023 年三季度,利雅得優質寫字樓租金較前一年同期增長近 24%。

投資機構聚集的甲級寫字樓空置率上升

沙漠中的豪華辦公樓遙遠,北上深甲級寫字樓才是投資機構的日常。

據戴德梁行數據,上海靜安核心商圈寫字樓的空置率達到 13.7%。這側面反映著機構們正在收緊的錢袋。

當美元基金的年底團建目的地從新西蘭、北海道降級為麗江、西雙版納,更多創業公司重新思考資金管理邏輯:要麼尋找自身方向與中外政策的契合點,在市場邏輯衰弱時尋求其它加持;要麼努力提前自己造血的時間。哪條路都不好走。

中國一年誕生 4 傢大模型獨角獸,但模型創業窗口已經關閉

即使整體低迷,錢也總會找到相對好的增值去處。

因底層技術進展和 ChatGPT 的爆火,AI(人工智能)尤其是大語言模型成為 2023 年最大的科技投資亮點,AI 領域融資事件數比前一年增長 145%。

AI 的關註度也隨之暴漲,其 2023 年在中國的資訊指數達到過去多年峰值的近 6 倍。

不過有違直覺的一點是,AI 領域 2023 年的總融資額實際比前一年還少 4.5%,為 257 億元人民幣,不到 2021 年的一半。

大部分錢和眼球集中到少數公司身上。過去一年,中國誕生 4 傢大模型獨角獸(10 億美元估值公司),另有月之暗面估值到 7 億美元。

5 傢公司公開披露的融資約 100 億元人民幣,以不到 1% 的交易數占比吸收中國 AI 領域近 40% 的投資。

中國模型層的創業和融資窗口已在 2023 年快速關閉。參與中國多傢大模型創業公司融資交易的華興資本 AGI 團隊負責人秦川預計,大模型應用會成為 2024 年 AI 投資重點,模型層的融資節奏則會隨頭部公司估值高企而放緩。

全國各地投建智算中心,已披露前十大項目總投資額超 400 億元

根據“IDC 圈”不完全統計,截至 2023 年底,全國披露的 “智算中心” 項目已有 129 個,已披露的總算力規模超 7.7 萬 P(1P 相當於每秒 1000 萬億次計算速度),在建規模 4.9 萬 P。

已披露投資額的 2023 年智算中心新項目中,前十項目投資額合計超 400 億元。這些智算中心項目的建設主體是地方國資、三大電信運營商和阿裡雲等大型雲廠商。

百度和科大訊飛等公司人士告訴“晚點 LatePost”,2024 年中國將有一輪 AI 計算中心投資潮,他們已在為拿訂單積極準備。

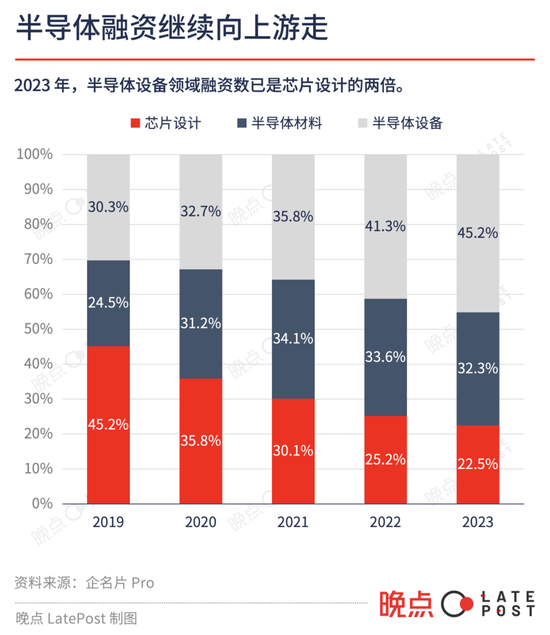

半導體投資繼續往上遊走,RISC-V 產生單輪 30 億元大融資

需求與政策的雙重牽引下,半導體投資近三年內都在向材料、設備和制造等上遊環節傾斜。2023 年,半導體設備領域融資數已是芯片設計的兩倍。

GPU、DPU、ARM 架構 CPU 融資從 2021 年的高峰滑落,RISC-V 成為 2023 年芯片下遊設計環節為數不多仍有大額融資的領域:如 2023 年 6 月奕斯偉計算完成超 30 億元人民幣 D 輪融資。

RISC-V 是一款開源、免費的指令集,中美科技競爭升級、跨國分工受沖擊的背景下,全球半導體行業更加渴求開放。

手機供應鏈國產化有成果:Mate 60

全球手機、電腦等主要消費電子產品銷量下降,連累臺積電 2023 年二季度出現四年來首次盈利下滑。

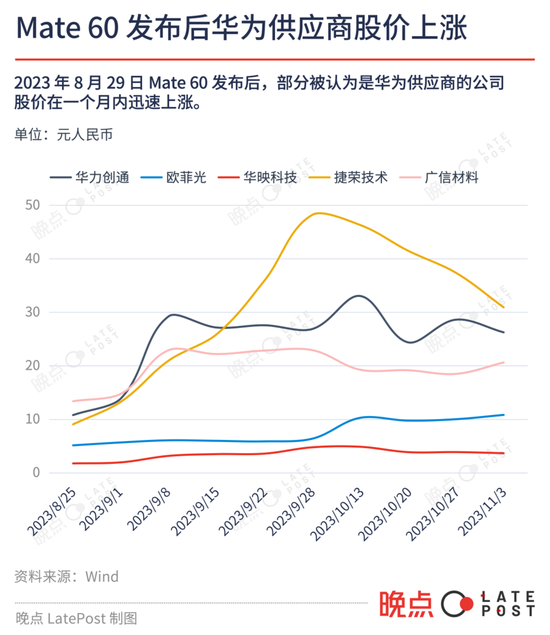

而在中國,華為在 2023 年 8 月底以 Mate 60 系列回歸高端智能手機,小小振奮消費電子市場和產業鏈。

“華為供應鏈概念股” 在 Mate 60 發佈後應聲上漲,如為華為提供衛星通信技術的華力創通一周內股價上漲 120%;去年 10 月被傳供應華為攝像頭模組的歐菲光也連續 6 天漲停。歐菲光曾是蘋果供應商之一,2020 年不再為蘋果供貨後股價曾跌超 70%。

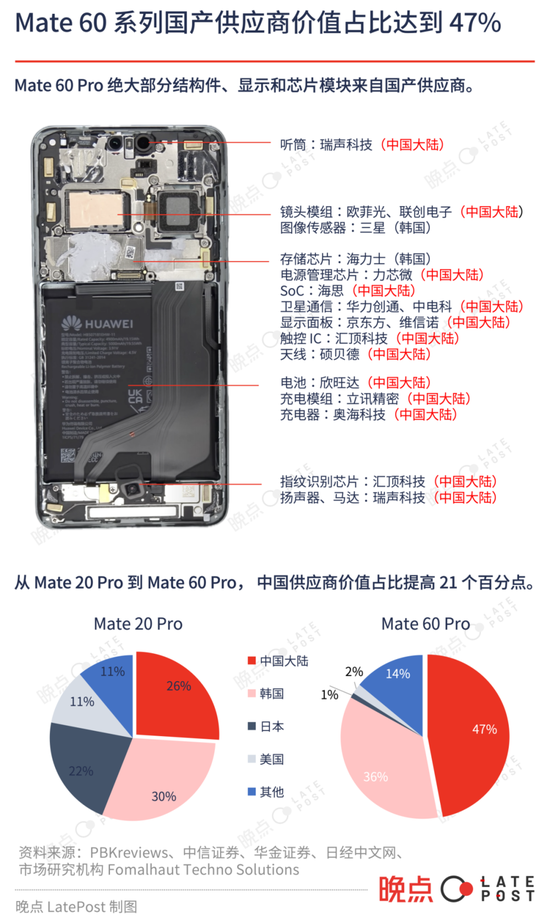

更不顯見但重要的變化是,高端旗艦產品中有更多國產器件。

從 2018 年發佈的 Mate 20 到 2023 年的 Mate 60,5 年間,Mate 系列的國產器件供應鏈價值占比從約 26% 上升到約 47%。

Mate 60 Pro 的中國零件總成本(BOM)為 198 美元,比 2020 年發佈的 Mate 40 Pro 大增約 90%。

Mate 20 中,一些關鍵高價值零部件,如屏幕、光學鏡頭和射頻天線采用海外供應商產品,而 Mate 60 中的這些元器件已切換為一批國產供應商。

在 Mate 60 系列產品刺激下,華為預計其 2023 年的手機出貨量將達到 3500 萬臺,是前一年的 1.5 倍;2024 年銷量將達到 6000 萬臺。

第三方統計機構也預測,2024 年全球手機市場銷量將同比微增。

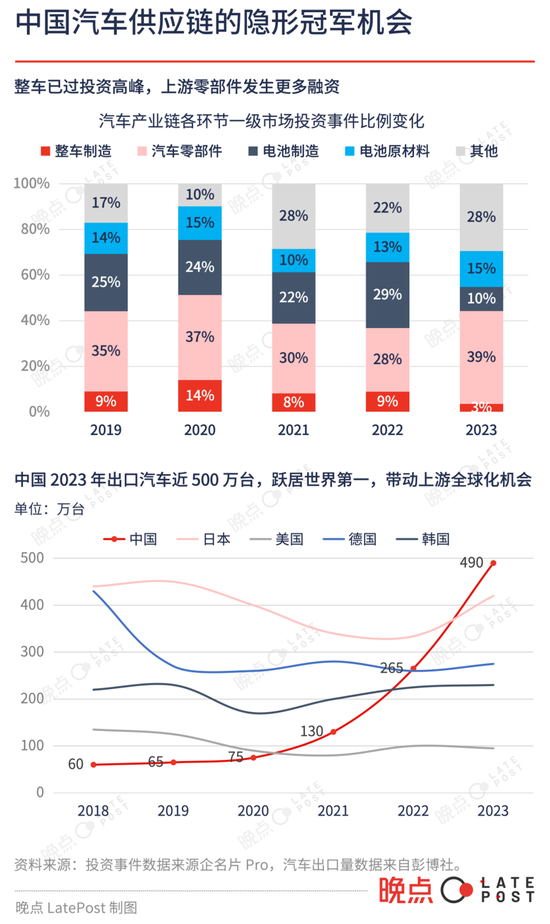

汽車投資也在聚焦供應鏈上遊,在零部件公司裡找 “隱形冠軍”

2023 年中國智能電動車銷量達 950 萬臺,創歷史新高,但銷量增速已從前一年的 90% 下降至 30%。兔年春節降價的特斯拉開啟貫穿全年的中國汽車價格戰。

整車和一些更貴的零部件如動力電池、芯片和智能化方案已過投資高峰,剩下的機會在上遊零部件,這裡有可能跑出 “隱形冠軍”。

2023 年,線控轉向領域發生 17 次融資,線控剎車融資 21 次,HUD(抬頭顯示器)融資 9 次,甚至汽車座椅的皮革等細分行業都有新興公司出現。

汽車業的規律是,下遊整車品牌的增長將逐漸滲透到上遊,這是 1970 年代日本汽車產業走過的路,中國智能電動車行業正進入這一階段。

2023 上半年,中國汽車出口總量首次超過日本成為世界第一,電動車貢獻出口量的 1/4。

在整車之後,中國上遊零部件也將加快全球化,以全球大市場彌補精專領域的有限規模,這是成為隱形冠軍的必經之路。

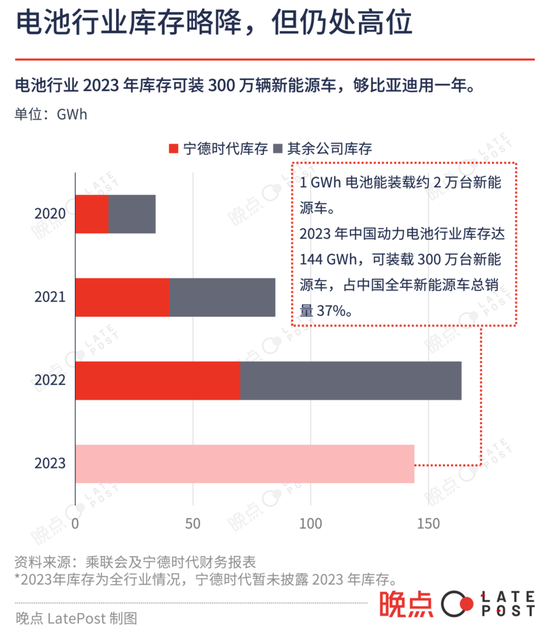

動力電池從繁榮走入過剩,全行業庫存夠比亞迪用一年

當投資人在更細小的零部件上尋找增量時,2021 年開始大規模擴產的動力電池行業則遭遇過剩危機。

到 2023 年底,中國電池公司的庫房裡堆 144 GWh 電池,可裝載約 300 萬輛新能源車,占中國全年新能源車總銷量的 37%,夠全球賣車最多的新能源車企比亞迪用一年。

寧德時代曾以高強度工作聞名,一些員工自嘲人形電池造電池。現在他們也減少加班。

“晚點 LatePost”解到,2023 年 5 月至今,寧德時代一個基地的工程師月均加班時長下降到 2022 年的一半左右。2022 年時,一些工程師月均加班超過 200 個小時,現在已減少到約 80 個小時。

2022 年春節,寧德時代給產線工程師發 3 倍工資,讓他們在大年初一工作 10 小時以保證生產。但到 2023 年春節,寧德時代的部分產線在假期停產 3-4 天。

2023 年末,一些二線電池公司已將生產班次減少至一班,排名靠後的一些電池公司甚至出現生產人員 12 月放半個月假的情況。

作為行業估值風向標的寧德時代,當前市值約 6200 億元人民幣,已比 2021 年底的高點跌去 1 萬億元。

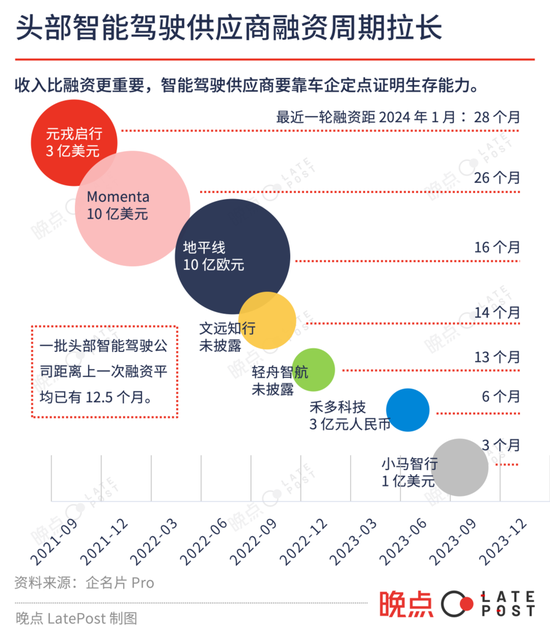

一些汽車智能化供應商準備去北京車展,賣公司

高級輔助駕駛供應商(L2+ 供應商)的上一個融資高峰是 2021 年。一批頭部公司距離最近一次融資的平均間隔現在已超過 12 個月。

一些在過去拿下大額融資,也有較多定點在手的公司,如地平線、Momenta 和元戎啟行等尚有相對充足的彈藥和可以指望的現金流。

而另一些存糧不足或沒賣出方案的供應商已開始籌劃賣公司。

一位汽車從業者稱,2024 年 4 月的北京車展將是一批創業公司尋找大戰投或賣身的窗口:一些更早明確思路的汽車智能化供應商自 2023 年底已提前盯住目標車企、 Tier 1 或地方政府,想辦法在這場國際車企和大型 Tier 1 匯聚的大會前後聯絡潛在買方和戰投方,甚至推進談判;相比自己組織團隊做研發,部分車企認為收購已有經驗的團隊更快也更有效率。

車企在車展賣車,供應商則要在同一場合賣自己。

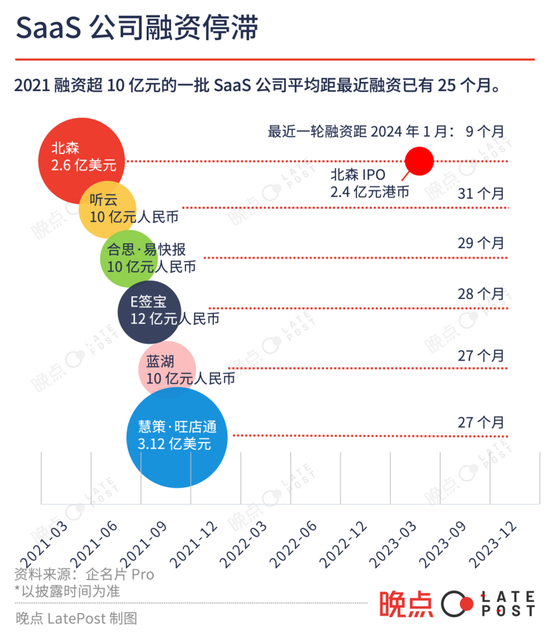

企業服務軟件,獨角獸遇困

據企名片 Pro,2023 年企業服務 SaaS(軟件即服務)領域交易數量進一步從 2022 年的 318 起下降到 144 起,隻有 2021 年的 1/3。

2020-2021 年,美國二級市場一批 SaaS 公司如 Salesforce、Snowflake 大漲,帶動中國一級市場 SaaS 融資熱潮,2021 年單筆金額超 10 億元人民幣的 SaaS 大額融資事件超過 10 起,比 2023 年最火的 AI 賽道還多。

之後兩年,除已上市的北森,這批頭部公司鮮有新融資進賬,平均融資間隔已達 25 個月。

一傢獨角獸 SaaS 公司的早期投資人稱,即使 2023 年該獨角獸以上一輪的一半估值融資,也找不到錢,就算公司真找到新投資方,大多數老股東也不會同意降估值。公司進退兩難,隻能裁員、降薪和關停部分支線業務。

投資退出機制:中國公司境外上市來到 10 年最低點

上市不是創業的終點,但一般是值得慶祝的裡程碑。過去一年,這種慶祝時刻少。

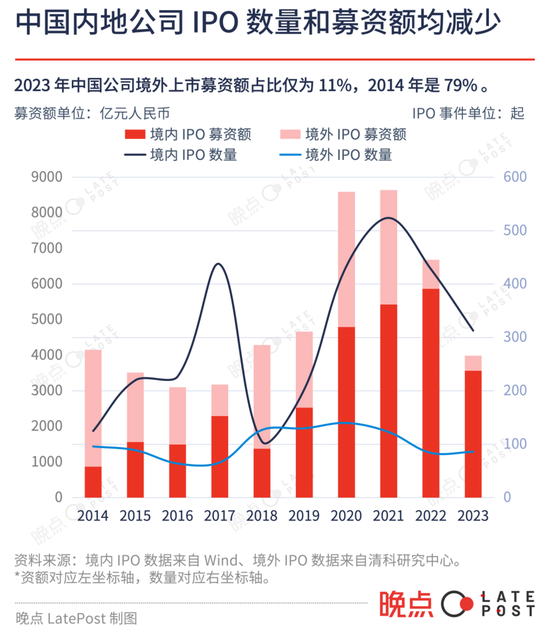

2023 年,中國內地公司的 IPO 數量和募資額分別減少 22% 和 40%。

中國公司境外上市下降尤甚:前往香港、美國等市場的 IPO 募資額從 2022 年的 815 億元人民幣近減半至 426 億元人民幣。

境外 IPO 募資額隻占中國公司 IPO 總募資額的 11%——2014 年,這個數字是 79%。

A 股的 IPO 募資額也同比下降近四成到 3565 億元人民幣。

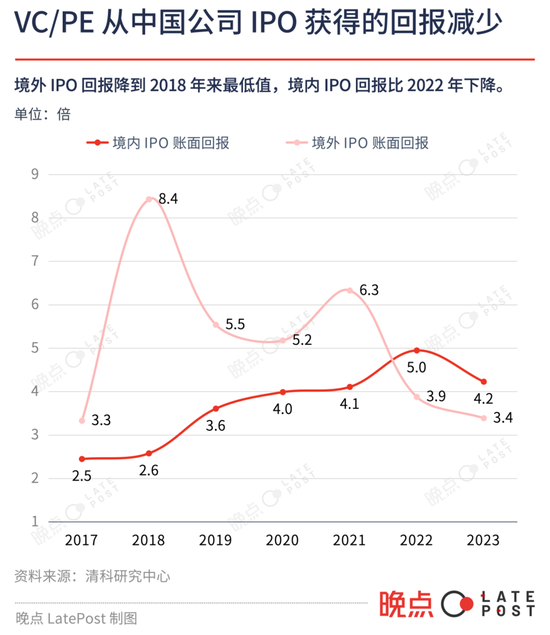

VC/PE 從中國公司 IPO 中獲得的賬面回報隨之下降:境外 IPO 的賬面回報為 3.4 倍,是 2018 年以來最低值;境內 IPO 為 4.2 倍,比去年減少 15%。

過去十多年裡,每隔兩三年就有投資人警示資本寒冬來,但每次 “寒冬論” 後不久,就會有一股緊隨其後的投資熱潮證明寒冬隻是虛驚一場。

現在,更長的冬天可能真要來。

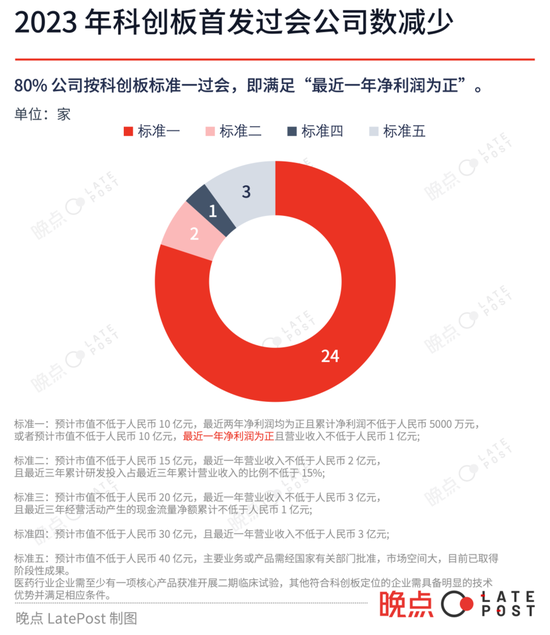

科創板首發過會數減少 75%,上市的公司 80% 已盈利

2023 年,科創板首發過會公司數從上一年的 122 傢銳減至 30 傢,其中 80% 用的是第一套標準——要求公司最近一年凈利潤為正。

選擇 “標準五” 的 3 傢過會公司均在醫療和制藥行業,且都是在 2023 年上半年過會。下半年以來,監管部門對 “標準五” 的要求收緊,無一傢過會。

科創板 2017 年開閘時的開創性之一是允許虧損的科技公司上市。

2023 年,科創板 IPO 所有過會公司的凈利潤中位數接近 6800 萬元。

一位投資人稱,2023 年底券商的最新窗口指導是:上北交所需要 4000 萬元凈利潤打底,上科創板需要 6000 萬元凈利潤。

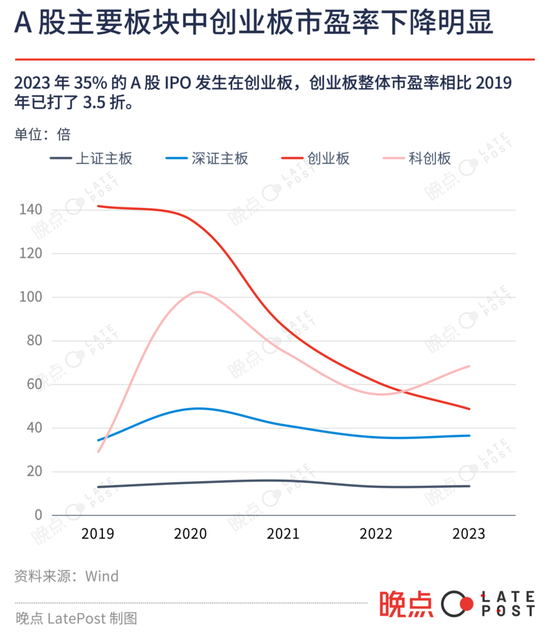

A 股 35% 的 IPO 去創業板,創業板估值四年打 3.5 折

2023 年 35% 的 A 股 IPO 發生在創業板,創業板整體市盈率降到近五年最低值。

一傢盈利 1 億元的公司,在 2019 年市值會超過 140 億元,去年則不到 50 億元,相當於打 3.5 折。

一邊是已上市的公司募資更少、市值更低、融資成本更高,一邊是一堆公司等著 IPO 。

截至 2023 年底,A 股有 217 傢已通過 IPO 審核但未上市的排隊公司。

並購成為另一種流行的選擇,但交易金額在下降

IPO 數量減少,更多投資機構和創業公司想通過並購退出。

一位投融資顧問說,往年他們找投資人介紹並購標的,通常不被歡迎,“他們都想讓自己的項目上市”,但 2023 年有美元基金願意開放幾百個被投企業,“都可以談(並購)”。

盡管想賣的公司多,2023 年的並購交易數量仍比前一年下降,但降幅小於 IPO 數量降幅;並購的交易金額則下降更多,比前一年少超 50%,來到 765 億美元(約 5412 億元人民幣 )。

樂觀者認為 2024 年情況會有改變。“2023 年下半年以來,新的(並購)談判開始浮出水面,” 貝恩咨詢大中華區私募股權及並購業務主管周浩說,完成交易可能需要時間,“但可以肯定,2024 年會有更多交易。”

上不去也賣不掉,創業公司被投資人追著回購

創始人和投資人一起敲鐘少,摩擦多。

據漢坤律所的報告,自 2019 年起,涉及回購對賭的起訴案件數量大增,僅 2019 年的數量就超過此前 8 年的總和。

回購是指,當被投公司無法按投資協議規定的時間和規模完成 IPO 或被收購時,投資人有權讓公司或創始人個人出錢回購投資人股份,除還本金,還要補利息,年化一般在 8%~10%。

“晚點 LatePost”解的一個案例是,一傢在兩年前完成最後一輪融資的明星軟件公司原計劃 2023 年上市。由於 A 股上市要求公司不能有回購條款,這位創始人主動將公司回購條款改為個人連帶回購條款,好讓股東有安全感,支持股改上市。

到 2023 年底,最後一輪投進來的機構已到回購期,該公司仍未上市。當年曾積極搶份額的投資機構正計劃起訴該創始人。創始人也做好被限高的準備:“大不不坐高鐵。”

另一個案例是,一傢 2024 年就要回購到期卻上市無望的新能源領域公司創始人將背上近 20 億元的個人連帶回購,面臨 “凍結個人所有境內資產”。

一位投資人說,以往推遲回購的方法是找新錢接盤,現在往往隻能去地方政府找錢;有硬件業務的企業還可以承諾政府落廠房、帶就業;軟件企業則更難。

“即使拿地方政府的錢也不過是給急病之人打一管葡萄糖,今天好,明天呢?” 他說。

低谷總是難熬的。也總會有人在恐懼氛圍中找到值得貪婪的跡象,相信這是一個泡沫出清、淘沙沉金的時刻。

2008 年經濟危機爆發後,巴菲特在致股東的信中說,自己在混亂中投入大量資金。他認為那是投資者的理想時期:“市場的悲觀是你的朋友。”

在一級市場科技投資整體減少的情況下,近年來持續上漲的一個指標是中國全社會的實驗與研究發展(R&D)經費:中國 2022 年的 R&D 經費已突破 3 萬億元人民幣,比 2016 年翻倍。

R&D 經費包括企業、高校和政府下屬研究機構的總研發投入,是衡量一國自主創新投入規模和水平的數據,它也能反映研發投入的行業與空間分佈,為下一階段的相關政策作參考。

2022 年的 3 萬億元中國 R&D 經費中,超 77% 由企業貢獻。

古羅馬斯多葛派有一段禱詞,適於當下:願我們有寧靜,接受我們不能改變的事物;我們有勇氣,改變可以改變的事物;我們有智慧,懂得分辨兩種情況的區別。