位於上海楊浦區的東方漁人碼頭國際中心,是楊浦區內公認的黃金地段——毗鄰昔日千億房企陽光城總部,距離黃浦江不過兩公裡。而從永嘉路35號搬遷到此,大概是鐘薛高高光時刻的一個寫照,隻是,原來租下的兩層辦公樓現在已變成一層,員工零零散散,與當初上百人的盛況相差甚遠。

據第一財經記者近日實地探訪表示,透過三樓辦公室的玻璃窗可以看到,目前鐘薛高內部還有員工在工作,但也有不少工位空著,桌上沒有什麼辦公用品。

鐘薛高的“糟心事”不止這些。此前,它因委托合同糾紛被起訴,凍結名下銀行存款550萬元或查封、扣押其相等價值的財產或財產性權益,該案將於11月30日、12月11日在上海市金山區人民法院開庭審理。

經歷一個不怎麼熱情的夏天,秋冬的冷意似乎更令鐘薛高感到難熬。

危機的邊緣

鐘薛高作為一個成立不久的網紅品牌,其發展歷程和所創造的業績可謂是異常得光鮮亮麗。2019年的6·18大促,開售僅21分鐘銷售額突破200萬元,該年銷售額突破1億元;2020年,鐘薛高超過哈根達斯,成為“天貓雙十一冰品類目銷售額第一”,直至去年雙十一,鐘薛高再次拿下天貓平臺冰淇淋品類銷冠,同時位居京東pop冰淇淋品類銷售TOP 1。

線上是鐘薛高的主場,但是今年,鐘薛高似乎在自己的主場沉寂。

今年雙十一,從天貓、京東發佈的各類榜單來看,原本是“常客”的鐘薛高沒蹤影,同時,在頭部主播的直播間裡,也沒看到鐘薛高的活躍。

以抖音直播為例,10月25日晚,雙十一已經拉開帷幕之際,鐘薛高的直播間裡用戶寥寥,低時隻有31人在線觀看。當時恰好被爆出欠薪事件,而這次負面風波顯然沒有給鐘薛高帶來熱度,評論區甚至沒人在討論。再看最近的直播,也是一片冷清。

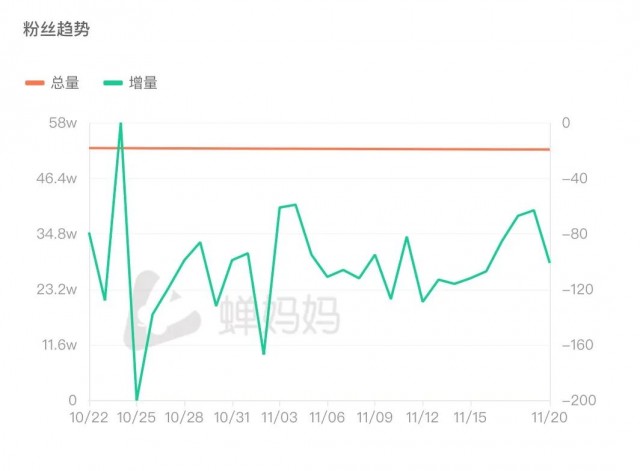

根據蟬媽媽的數據,近30天,該直播間的粉絲增量一直為負。

其實從進入2023年以來,鐘薛高就頹勢盡顯。根據抖音2023年第二季度品牌暢銷榜(冰淇淋TOP10)顯示,鐘薛高市場占比僅為3.99%,大幅落後於可愛多、伊利、巧樂茲等品牌。另外根據FoodTalks的數據,2023年7月,華東、華南、華中、華北四個地區雪糕/冰淇淋暢銷產品TOP50榜單,排名前十的雪糕中,僅華東地區有兩款10元雪糕上榜,其餘均為5元及以下,其中沒有鐘薛高今年主推的、定價3.5元的Sa'Saa新品。

依靠線上渠道崛起的鐘薛高,在品牌影響力的作用下迅速進駐線下渠道,僅一年時間,線下渠道的銷售額就已超過線上渠道。而如今,隨著線上渠道後繼乏力,線下也跟著拋棄鐘薛高。

一位北京當地的雪糕經銷商表示,5、6月份,他所負責的區域終端,鐘薛高銷量同比下跌70%-80%,“終端擺完貨以後基本上不動,所以進完一批貨壓根就不進”。另一位超市的老板也稱,“現在我們不賣鐘薛高”,從今年夏天開始,鐘薛高的進價和零售價都打折得非常厲害,之前十幾元的雪糕可能隻賣七八元。

面對如今的危局,鐘薛高似乎有一些破罐子破摔的意味。早前,其靠小紅書、微博等平臺走紅,如今它在這些平臺上的內容更新幾乎停滯。在小紅書上,最新的一篇筆記停留在9月14日,評論區多是謾罵與質疑之聲。

雪糕行業,步入“寒冬”

迅速躥紅的鐘薛高,曾是資本的寵兒。自成立後,它有過四次公開融資記錄,2018年7月,獲得真格基金、登佈蘇投資、峰瑞資本的天使輪投資,緊跟著,8月又獲得由頭頭是道投資基金、天圖投資參與的Pre-A輪融資。2020年、2021年,分別獲得天圖投資追加的一次股權融資和2億元的A輪融資。

而距離其最後一次融資已經過去兩年多,這對於銷售額已經直線下滑的鐘薛高來講無疑意味著更大的生存壓力。但更雪上加霜的是,這其實不單單是鐘薛高一個品牌的消頹,而可能是整個行業的低谷。

今年夏天,很多雪糕品牌都經歷一個不太“旺”的旺季。如聯合利華旗下的和路雪、可愛多、夢龍等品牌,今年上半年,聯合利華的冰淇淋業務基本銷售額增長5.7%,價格增長11.5%,銷量下滑5.2%。再比如中街1946,中街1946近兩年躍身為新晉網紅雪糕,銷量大增,但今年其推出的幾款10元以下的雪糕,並不怎麼受歡迎。

一位記者7月份的時候走訪位於上海徐匯、長寧等區域的多傢冷飲批發店,幾乎所有店主都表示今年的雪糕生意不如往年,有店傢的銷售額較往年甚至下滑約三分之一。

為什麼雪糕不好賣?前幾年的消費熱情讓品牌產生過高的期待,他們急於進行新品開發、生產擴張,可如今由消費升級和品牌高端化所帶來的增長動力突然消失,市場上自然過剩。

在較長的時間裡,我國的冰激凌消費市場實際上已經相對成熟,格局也趨於穩定,外資品牌占據大部分高端市場和部分中端市場,蒙牛、伊利等則以中端產品為主,更多的小品牌盤踞在低端市場。鐘薛高的出現,打破這一狀態,它以獨特的產品和高昂的定價,為國產品牌摸索出一條高端化之路,同時其從線上到線下的打法,也為雪糕開拓線上渠道的發展空間。

根據前瞻產業研究院發佈的數據顯示,2020年,雪糕/冰淇淋線上線下的銷售占比為5%和95%,到2021年,雪糕/冰淇淋線上線下的銷售占比為20%和80%。

線上渠道的爆發,固然給行業帶增量,可本質上這種增量更多的是由被鐘薛高刺激的產品提價創造的。自鐘薛高爆火後,本土品牌們紛紛加碼佈局高端市場,不斷推出新品,將價格抬高。以聯合利華為例,2022年,聯合利華冰淇淋業務銷量下滑0.7%,而銷售額同比增長9%,據財報顯示,冰淇淋價格增長9.7%,可見銷售額增長主要是因為價格增長。

其他品牌不外如是。隻是,這並沒有由此打開國產品牌的高端化之路,“雪糕刺客”頻頻刺向消費者,反而引發消費者對平價的追逐。這也暴露出一個本質的問題,這場高端化並不是消費升級的產物,而是營銷驅動的消費主義“陷阱”。一旦消費者回歸理性,增長的泡沫就很容易破裂。

更悲觀來看,雪糕行業的寒冬還要持續很久,因為消費者對低價的追求進入常態,未來幾年的消費或許都將保持謹慎。

一鯨落,萬物生?

在近兩年的消費市場上,不單單是鐘薛高,新消費品牌的極速衰落正在各個領域上演。

從內因上看,依托流量崛起的品牌,其衰微也同樣受流量影響,對營銷的過度依賴決定其產品目前還難以支撐其品牌調性,時間一長,消費者就不再買單。從外因上看,消費降級已經滲透到生活的方方面面,高端“旗號”反而不如高性價比更有吸引力。

如雪糕,中研普華產業研究院發佈的《2022-2027年中國雪糕行業市場全景調研與發展前景預測報告》顯示,據調查,2022年網友對單個雪糕的接受價位大多在3元~5元,占比為37%;其次是5元~10元,占比為33.9%;接受價位在10元~20元的合計為16.3%;接受1元~3元價格的占比為11%;20元以上的接受度僅為1.8%。

對於鐘薛高來講,高價位的產品賣不動,低價位的新品不受歡迎,這一困境正在緊緊圍繞著品牌。

作為創始人的林盛對此似乎束手無策,他更擅長利用營銷手段打造新品牌,而不是拯救品牌。

今年4月,林盛在接受媒體采訪時表示,“破壞比建立簡單得多,我們需要重新修復大傢的信任”,但低價新品非但沒有挽回鐘薛高的品牌形象,反而因為低價讓消費者更質疑此前的定價是否溢價過高、屬於“割韭菜”。

廣告行業出身的林盛,深諳營銷之道。早前,和鐘薛高有近似成長曲線的中街1946,其實也是出自林盛之手。中街是一傢來自東北的雪糕品牌,與馬迭爾、東北大板、長春飯店小奶油一起,並稱東北雪糕界的“四大天王”。中街曾模仿馬迭爾的模式策劃中街在線下開店,效果不理想,2016年,推出中街1946這個全新的品牌,一炮而紅,當時林盛就在該公司。

更早之前,馬迭爾從東三省成功打入京津冀市場,同樣歸功於林盛團隊的策劃。不可否認,林盛的營銷思維和講故事能力完美契合前些年資本瘋狂時代對創業公司及品牌的期待,在經手多個品牌後,他也對網紅產品的流量打法也更加駕輕就熟。

現在的問題在於,林盛會拋棄鐘薛高、另起爐灶嗎?不是沒有這種可能。現在的鐘薛高,表面上維持著正常運轉,實際上在品牌營銷、新品研發及線上線下渠道的拓展上,似乎都透露出停滯的狀態。這對於一個網紅消費品牌而言是致命的,比起罵名,無人問津更接近品牌消亡。

而陸正耀無疑為林盛做一個好榜樣。同樣是網紅品牌的操盤手,從瑞幸咖啡出走後,陸正耀把同樣的套路復刻在新品牌上,成功將庫迪培養成瑞幸的最強敵手。

對於林盛而言,與其死守一個難以挽回形象的品牌,或許還不如重新塑造新品牌更有可行性。隻是,以營銷手段把品牌炒熱,之後該如何用產品把品牌立住,他需要提前思考,否則不過是下一個“鐘薛高”罷。