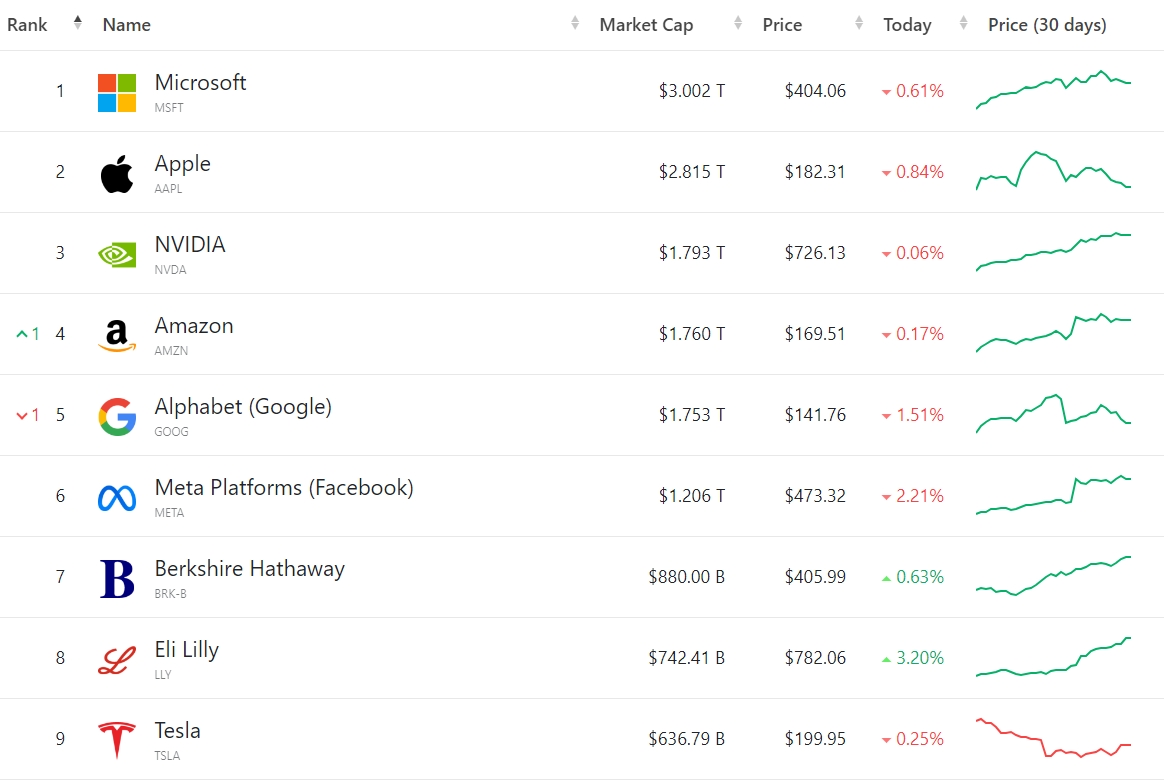

根據德意志銀行最新研究中的數據,美股“七巨頭”現在的金融實力——市值都已經超越全球任何一個國傢的股票市場。德銀分析師在報告中寫道,微軟、蘋果、英偉達,以及亞馬遜、Alphabet(谷歌母公司)、Meta和特斯拉七傢科技巨頭的市值在近期迅速上升,超過排名第二的A股市場。利潤方面,能與七巨頭抗衡的也隻有A股和日股上市公司的總和。

該行強調,如果這七傢公司組成一個新的證券交易所,他們的總市值能成為全球第二大的股市,比排名第四的日本股市還高出一倍之多。分析師們補充稱,微軟和蘋果大約3萬億美元的體量,就已接近法國、沙特和英國的總市值。

德銀分析師Jim Reid還指出,七巨頭在美股市值榜上的地位也相對變得越來越穩固,微軟、蘋果、Alphabet和亞馬遜在進入前五後,絕大部分時間都保持在這個行列之中,“這個代表全球最大、最成功公司的集團已經在那裡很多年。”

分析師再提“霸市”風險

不過,德銀報告的目的並不是誇贊七巨頭強大的金融實力,而是為警示這種“集中度”對美國以及全球市場的潛在風險。Reid警告稱,美國股市的集中度已相當於2000年和1929年的水平,而這兩個時期分別經歷“互聯網泡沫”和“大股災”。

先前,以Khuram Chaudhry為首的摩根大通量化策略師也表示,截至去年12月底,MSCI美國指數前十大股票的份額已經升至29.3%,僅次於2000年6月份錄得的33.2%歷史峰值,這一跡象與“互聯網泡沫”越來越相似,增加股市拋售的風險。

回顧2023全年,雖然年初時全球經濟前景黯淡,但貫穿全年的人工智能熱潮以及下半年的降息預期給美股市場提供動力,其中七巨頭受益明顯。有數據顯示,七巨頭全年的回報率達到驚人的107%,與之相比,MSCI美國指數的這個指標僅為27%。

小摩策略師曾警告,美國股市的集中度正在接近極限,標普500指數在不久的將來跑贏前十權重股的可能性越來越大。

“市場過於關註AI主題”

對此,英國財富管理公司Evelyn Partners的首席投資策略師Daniel Casali寫道,有跡象表明,今年美股的機會可能會擴大到七巨頭以外的股票。Casali看好的原因有二——美國經濟的韌性,以及企業利潤率的提高。

Casali說道,“盡管利率上升,但公司的銷售和盈利一直具有韌性,這可以歸功於它們在管理成本方面的自律,以及美國傢庭在新冠大流行期間積累的儲蓄。此外,美國勞動力市場表現健康,去年全年增加近300萬個就業崗位。”

利潤率方面,Casali稱,企業巧妙地提高商品或服務的售價,將通脹上升的影響轉嫁給客戶,“雖然工資也在上漲,但沒有跟上物價上漲的步伐。”他還表示,市場過於關註人工智能這一主題,投資者可能會錯失一些投資機會。

去年,標普500指數其他493隻成分股的整體表現明顯不如七巨頭,Casali建議,如果上述兩大因素繼續提供動力,一些股票可能會參與漲勢,表現可能會強於七巨頭。