近日,針對互聯網貸款問題,中國銀保監會在人民網“領導留言板”上關於“全面叫停新設網絡小額貸款從業機構”的一則回復引起廣泛關註。事實上,類似說法早在2017年就有文件提及,之後未有明確放開信號。

隨著規范網絡貸款的文件增多,門檻和監管要求不斷提高,隻有零星幾傢情況“特殊”的網絡小貸公司獲批,存量機構則在增資潮、註銷潮中競爭和生存。

在招聯金融首席研究員董希淼看來,此次銀保監會的說法隻是強調強監管,並非新的監管信號。目前,多個涉及小貸公司的規范文件正在征求意見當中。他認為,加強網絡小貸業務監管,可以減少相關的監管套利行為,維護市場公平、網絡小貸業務發展,更好地保護金融消費者合法權益,未來小貸公司的規范發展和正向作用值得期待。

監管最新回復如何理解

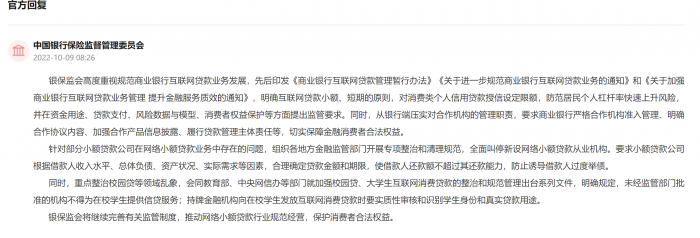

10月9日,銀保監會針對留言板上一則5月13日的網友留言作出回復,留言的主題是“加強網絡貸款平臺的管理”,大意是網絡上部分無抵押和無擔保貸款主張非理性借貸行為,希望監管嚴格平臺準入制度並規范網絡借貸行為。

對此銀保監會提到《商業銀行互聯網貸款管理暫行辦法》《關於進一步規范商業銀行互聯網貸款業務的通知》和《關於加強商業銀行互聯網貸款業務管理 提升金融服務質效的通知》等文件,以及監管對於銀行及合作機構的互聯網貸款業務要求。

針對部分小額貸款公司在網絡小額貸款業務中存在的問題,銀保監會組織各地方金融監管部門開展專項整治和清理規范,全面叫停新設網絡小額貸款從業機構;針對校園貸等領域的亂象,銀保監會也會同相關部門出臺文件,作出嚴格規定。

可以看出,銀保監會針對留言中提到的網絡借貸亂象問題作出多維度回應,不過其中關於“全面叫停新設網絡小額貸款從業機構”的說法引起業界廣泛關註。

記者梳理發現,這並非監管首次提及叫停新設網絡小貸公司。早在2017年12月,規范整頓“現金貸”被納入互聯網金融風險專項整治,當時互聯網金融風險專項整治工作領導小組辦公室、網絡借貸風險專項整治聯合工作辦公室發佈《關於規范整頓“現金貸”業務的通知》(下稱《通知》)。

《通知》明確,小額貸款公司監管部門暫停新批設網絡(互聯網)小額貸款公司;暫停新增批小額貸款公司跨省區市開展小額貸款業務。已經批準籌建的,暫停批準開業,同時暫停發放小貸公司牌照。

此後未見相關文件公開放開新設網絡小額貸款公司,不過銀保監會在2020年9月發佈的《關於加強小額貸款公司監督管理的通知》中提到,在完善準入管理方面,地方金融監管部門應按照現有規定,嚴把小額貸款公司準入關,對股東資信水平、入股資金來源、風險管控能力等加強審查。同年11月,央行、銀保監會印發《網絡小額貸款業務管理暫行辦法(征求意見稿)》(下稱《暫行辦法(征求意見稿)》),其中也沒有明確提及新設立網絡小貸公司的要求。

隨後在2020年~2021年間,有山東國晟小貸(2020年12月)、撫州新浪網絡小貸(2020年10月)、深圳小贏小貸(2021年5月)等小貸公司零星成立。

董希淼認為,從目前監管導向來看,在《暫行辦法(征求意見稿)》正式出臺之前,新設網絡小貸公司不太可能會放開,尤其在2017年之後應該基本暫停新批設,上述幾傢2020年下半年成立的小貸公司各有其特殊性。

以山東國晟小貸為例,該小貸公司成立於2020年12月,並於2021年1月獲得青島市地方金融監督管理局同意開展網絡小額貸款業務。對此,青島市地方金融監督管理局提到的依據是《關於網絡借貸信息中介機構轉型為小額貸款公司試點的指導意見》,即國晟小貸系作為符合條件的P2P網貸機構轉型而來。

“銀保監會無非是在回應網友提問的時候再次強調一下,並不是新的政策信號,但這也表明在《暫行辦法(征求意見稿)》正式出臺之前,對小貸公司從事網絡小貸業務仍然維持強監管、嚴監管。”董希淼分析稱。

根據《暫行辦法(征求意見稿)》,小額貸款公司經營網絡小額貸款業務,應當經監督管理部門依法批準,後者則應當至少提前60日向銀保監會備案,跨省級行政區域經營網絡小額貸款業務應當經銀保監會依法批準。不過從國晟小貸網絡小額貸款業務(全國區域)的獲批依據來看,青島市金融監督管理局並未明確提及銀保監會方面意見。

小貸公司離規范經營還差幾步?

從2005年試點起步到2008年指導意見明確定義,小額貸款公司十餘年來一直由地方金融監管部門審批、監管,不吸收公眾存款、經營小額貸款業務,是普惠金融背景下服務小微和“三農”的重要補充,直到2017年,因互聯網貸款風險蔓延,監管逐漸收緊。

因為定位、準入門檻等區別於傳統金融機構,小貸公司經歷一個發展、擴張較快的階段,但隨著銀行端和部分消費金融公司業務下沉、互聯網小貸模式的發展,小貸公司一方面面臨經營困境,另一方面則迎來嚴峻的監管挑戰,各地金融監管部門取消小貸公司試點資格的頻率大幅提升。

尤其對於網絡小額貸款公司來說,繼2019年銀保監會表示將對網絡小額貸款進行分級管理後,2020年11月出臺的《暫行辦法(征求意見稿)》具有標志性意義,網貸業務逐漸進入整改期,在《暫行辦法(征求意見稿)》中幾個關鍵條款的要求下,網貸公司註銷潮、增資潮成為一種趨勢。

首先是註冊資本要求。按照新規,小貸公司經營網絡小額貸款業務的前提是註冊資本不低於10億元,跨區域經營網絡小額貸款業務則必須不低於50億元,且均為一次性實繳貨幣資本。而在對外融資方面,文件要求經營網絡小額貸款業務的小貸公司通過銀行借款、股東借款等非標準化融資的餘額不得超過其凈資產的1倍,發債、資產證券化產品等標準化債權類融資餘額不得超過其凈資產的4倍。

為給進一步“開疆拓土”提供基礎,各網絡小貸公司紛紛增資。截至目前,已經增資至50億元以上的小貸機構主要來自螞蟻、騰訊、美團、京東、度小滿、蘇寧、360數科、字節跳動等頭部互聯網公司,其中螞蟻小微小額貸款有限公司註冊資本早在2019年就已達到120億元。

其次是股權管理。文件明確要求,同一投資人及其關聯方、一致行動人作為主要股東參股跨省級行政區域經營網絡小額貸款業務的小額貸款公司的數量不得超過2傢,或控股跨省級行政區域經營網絡小額貸款業務的小額貸款公司的數量不得超過1傢。

在此背景下,互聯網平臺也在加速整合旗下小貸公司。以京東科技為例,今年6月,旗下京匯小貸申請取消試點資格獲得北京金融監管局同意。對此,京東科技方面對第一財經記者表示,此次取消試點申請主要是配合監管部門的指導,整合同類型地方金融牌照,小貸公司牌照主體最終將僅保留一傢。此外,度小滿、攜程等也有類似動作。

“近年來,我國部分小貸公司借助網絡小貸業務,一方面突破經營區域限制,迅速將業務拓展至全國;一方面以資產證券化等方式急劇放大杠桿倍數。”董希淼指出,部分互聯網公司通過小貸公司大肆進入信貸領域集聚金融風險,不規范的經營方式也侵害金融消費者權益,“現金貸”“校園貸”已經暴露諸多問題。

《暫行辦法(征求意見稿)》明確規定,網絡小額貸款的主要功能定位是服務小微企業、農民、城鎮低收入人群等普惠金融重點服務對象。董希淼認為,要發揮小貸公司的積極作用,還需要更多政策落地進行規范。

繼2020年最高人民法院《關於新民間借貸司法解釋適用范圍問題的批復》明確小貸公司等7類地方金融組織屬於經金融監管部門批準設立的金融機構之後,去年年底央行發佈的《地方金融監督管理條例(草案征求意見稿)》首次明確“7+4”類地方金融組織/機構的定義,同時強化央地合作監管概念。董希淼認為,這對小貸公司等依法合規展業具有重要作用。

不過,上述幾部文件多屬於處於征求意見階段,正式落地的影響還有待觀察,其間不排除小貸公司數量進一步減少。