百年投行瑞士信貸(下稱“瑞信”)被傳有破產的可能。近日,社交媒體上傳出一傢大型投資銀行瀕臨破產的消息,市場猜測直指瑞信。這傢投行近期麻煩纏身,股價也創下新低。10月3日瑞信美股盤前跌7%,開盤後一度跌5.6%,股價創歷史新低3.7美元,午盤轉漲並收漲2.3%,報收4.01美元,今年以來瑞信的股價累計重挫57.75%。

賣空者也增加瑞信的壓力。數據分析公司S3 Partners的數據顯示,過去一周,該行股票的空頭頭寸增加2540萬股,即51%。

還有千億資本金?

彭博報道顯示,根據ICE Data Services的數據,為瑞信的債務提供違約保險的成本大幅飆升。瑞信的五年期信貸違約掉期利差(CDS,Credit Default Swap)價格高達293個基點,違約風險高企,創下歷史最高水平。

另據《華爾街日報》引述知情人士透露的消息稱,瑞信上周向員工發出一份備忘錄,並給投資者和客戶打一系列電話,試圖緩解外界對其“健康狀況”的擔憂。

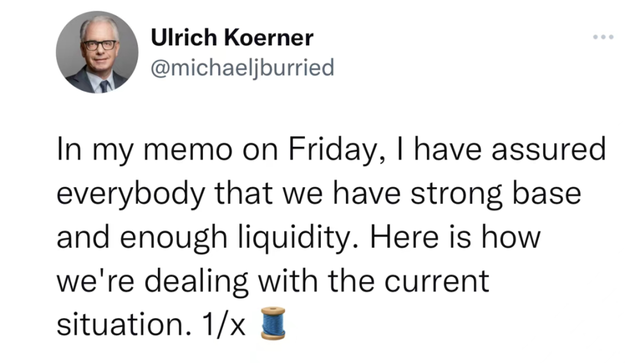

“從現在到10月底,市場和媒體將有更多的噪音,希望大傢保持紀律,與客戶和同事保持聯系。外界許多消息存在不準確的陳述。也就是說,不要把我們的日常股價表現與銀行強大的資本基礎和流動性狀況混淆起來。”瑞信首席執行官Ulrich Korner在備忘錄中寫道。

據路透社報道,在備忘錄中,Korner告訴員工,該行正處於關鍵時刻,10月27日將披露概述戰略評估計劃的最新信息。Koerner指出,該公司目前擁有強大的資本基礎和流動性狀況,擁有接近1000億美元的資本緩沖,並預計在今年剩餘時間裡,其最高質量的普通股權一級資本比率(CET1)將繼續保持在13%到14%。

10月3日,Ulrich Koerner在社交平臺上再次重申其在上周五的備忘錄內容。

有不少市場觀點將瑞信與破產的雷曼兄弟對比,不過情況可能還沒有那麼糟糕。

報道顯示,截至6月底,瑞信的優質流動資產約為2380億美元,據消息人士口徑,自那以來,這一數字未發生實質性變化。瑞信二季度財報顯示,截至6月底,該銀行的杠桿風險敞口約為8730億美元。

摩根大通分析師在一份研究報告中表示,根據其第二季度末的財務狀況,他們認為瑞信的資本和流動性“健康”。分析師表示,雖然瑞信的CDS利差擴大,但這應該在整個行業的信貸利差擴大的背景下看到,這是在利率上升和宏觀經濟持續不確定的環境下預期的。

“至暗時刻”

瑞信成立於1856年,總部設在瑞士蘇伊士,是一傢全球性綜合金融機構。截至2021年底,它擁有超過5萬名員工和1.62萬億美元的管理資產。但這傢已經有160多年歷史的老牌銀行近期卻遭遇“至暗時刻”,從業績到品牌聲譽都受到較大程度的影響。

2021年3月,由韓國的對沖基金經理Bill Hwang運作的傢族投資基金Archegos Capital,創下“人類史上最大單日虧損”,與Archegos合作的瑞信在本次爆倉事件中巨虧54億美元。

隨著Archegos Capital的倒閉,以及另一傢瑞信的重要客戶Greensill Capital的破產,使得這傢聞名遐邇的金融集團積累超過200億美元風險敞口,並陷入危機。

這場爆倉風波還引發瑞信管理層“換血”。瑞信投資銀行首席執行官(CEO)Brian Chin和首席風險官(CRO)Lara Warner雙雙辭職,瑞信董事長Urs Rohner也於2021年4月底黯然離任。

雪上加霜的是,今年6月,瑞信在涉嫌幫毒販洗錢的訴訟風波中被判處有罪,成為瑞士歷史上第一傢在刑事案件中被判定有罪的大型銀行。

瑞信被曝出接受包括寡頭、毒販和人販等在內的超過1.8萬名罪犯客戶,並為洗錢提供幫助。瑞士聯邦刑事法院就此對瑞信處以約210萬美元的罰款,並命令瑞信向瑞士政府支付約2000萬美元。瑞信在聲明中“強烈否認”對其商業行為的指控,並表示將對這一判決提出上訴。

賣空者也增加瑞信的壓力。數據分析公司S3 Partners的數據顯示,過去一周,該行股票的空頭頭寸增加2540萬股,即51%。這包括該銀行在蘇黎世上市的普通股及其在美國上市的美國存托憑證(ADR)。

數據顯示,這相當於瑞信流通股的2.84%,高於上周的1.87%。空頭股份總額約為3億美元,高於同期的2億美元。

積極自救

不過,瑞信已經開始自救。

就在9月,有消息稱,瑞信已擬定計劃,將其投資銀行業務分拆為三部分,並重新啟用一個“壞賬銀行”(bad bank),掌管風險資產。

根據正在考慮的最新提議,投行業務將被分拆為三個部分:咨詢業務,該業務可能在未來某個時候被剝離;壞賬銀行,持有將被逐步清算的高風險資產;以及其餘業務。

根據提交給該行董事會的提議,瑞信希望出售證券化產品業務等盈利部門,希望避免融資能力受損。證券化產品業務將抵押貸款等債務打包,然後作為證券出售,將減少該行的資本負債,但也會使其失去最賺錢的業務之一。

按照瑞信給出的聲明,該行將在10月27日公佈第三季度業績時,更新全面戰略審查的進展。

瑞信還表示,它希望加強其財富管理業務,將其投資銀行縮減為“輕資本、咨詢主導”的業務,並評估證券化產品業務的戰略選擇。

縮減成本或許也是自救的方式之一。9月初,路透社援引匿名消息人士報道稱,瑞信計劃裁員5000人,約占其員工總規模的十分之一,其中一大部分被裁減的崗位位於其總部蘇黎世,裁員計劃旨在將該集團整體成本再削減10億美元。

另有消息顯示,瑞信正在嘗試向投資者尋求新的資金,以謀求對其投資銀行進行徹底改革。

分析師估計,它可能面臨約4至60億瑞士法郎的資本缺口,這取決於它如何縮減投資銀行規模以及從資產出售中籌集多少資金,以進行重組、支持增長和擁有安全緩沖。

Bruyette & Woods的分析師Keefe在一份報告中指出,資產出售將有所幫助,但任何股份出售都會嚴重稀釋長期持有人的權益,“好消息是其中一些已經體現在股價中”。

不過,瑞信的一名高管否認該行可能就籌集資金正式與投資者洽談的消息,堅稱在其股價處於歷史低位、且評級下調導致借款成本上升的情況下,瑞信試圖避免這樣的舉措。