矽谷銀行破產可能比ChatGPT火熱更能代表今天的矽谷。矽谷銀行是很多中國創業者的青春。最廣為流傳的故事莫過於王興在2011年給媒體展示自己矽谷銀行的賬戶餘額,6000多萬美金的現金餘額讓這位當時的年輕人顯得格外壯碩。

不隻是王興,直到今天大部分美元風險基金和被它們投資的公司,都會首選矽谷銀行作為自己在美國的主結算銀行。拿美元科技基金又不和矽谷銀行合作,就像進星巴克卻找店員點一杯生椰波波拿鐵。

原因無他,矽谷銀行懂你。你在華爾街西裝佬那裡拿不到的貸款,矽谷銀行都可以給你。

長期以來,矽谷銀行與各大科技基金都建立很好的關系,自己也有不錯的投資理解。隻要創業者能夠拿到一線基金的融資,矽谷銀行大概率可以給你一筆額外的美元授信。如果運氣足夠好,它還可能成為你下一輪的投資方。

所以科技風投的金主爸爸輪流換,隻有矽谷銀行不動如山。如今全球科技江湖稱得上名號的公司,很多都曾經是矽谷銀行“點對點”服務過的小微企業。

在矽谷銀行暴雷後,便有業內人士稱,超過80%的VC投資初創企業都會受到不同程度的影響。而由於創業企業執行周薪制度,一些企業可能會立即面臨現金流斷裂、工資難以兌現的窘境。其中不乏一些融資款還來不及焐熱的新公司。

不過幸好,驚慌過去,美聯儲和財政部聯合出手,將全額保護矽谷銀行所有儲戶的存款。矽谷銀行的儲戶們,暫時的安全。

變質的矽谷與它的銀行

矽谷銀行之所以獨特,歸功於它特有的模式和專業能力。在“投貸一體”的金融策略下,別人不敢放貸款的公司,矽谷銀行敢放,從中獲得信息差帶來的更高的金融回報。這種垂直專業、大膽進取的辦事作風,讓矽谷銀行成為矽谷與資本之間的最佳紐帶。

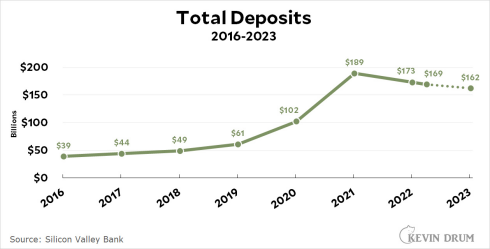

雖然聲名顯赫,但在2020年以前矽谷銀行依然算一個“小而美”的金融企業。即它的資產規模總體來說,依然是與矽谷的訴求基本匹配的。以2018年為例,矽谷銀行的總存款量不到500億美金,相當於今天我國九江銀行的存款規模。

真正大水沖進矽谷銀行的金庫,發生在2020年疫情以後。低利率環境下無處可去的熱錢瞄準疫情下的科技公司。

除翻倍的納斯達克指數以外,初創公司也拿到前所未有的投資額。而根據PitchBook的追蹤數據顯示,2021年美國的科技初創公司籌集3300億美元,幾乎是2020年的兩倍。其中估值超過10億美元的美國科技初創公司有近900傢,比過去五年加起來還要多。

遠程辦公下催生的TMT投資、疫情背景下的生物創新投資,剛好都是矽谷的看傢產業。全球資本快速流向矽谷銀行的客戶們,讓矽谷銀行的存款快速翻倍。

2020年和2021年,矽谷銀行的存款同比增長66%、85%,達到1890億美元的高峰,相比於疫情前剛好增長3倍。

存款湧入得太快,大幅超過矽谷銀行的貸出能力。

矽谷的創業者們需要時間來消化這些投資,相應的融資規模並沒有像過去那樣,同等比例地拉動貸款規模。這本身就代表著對矽谷的投資已經過熱,創業項目獲得一些冗餘低效的資金。

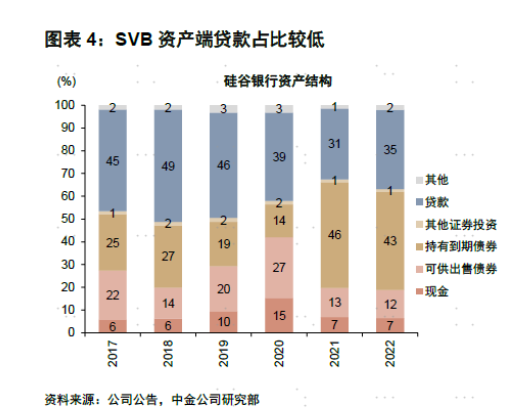

因此盡管矽谷銀行的經理們辛勤工作,但依然追不上快速增長的存款。在2019年時,矽谷銀行資產中的貸款資產占比還有46%。在2021年融資狂熱時,貸款在總資產的比重占比下降到31%。貸款業務丟掉第一大存量資產的寶座。

矽谷的創業者們需要時間來消化這些投資,相應的融資規模並沒有像過去那樣,同等比例地拉動貸款規模。這本身就代表著對矽谷的投資已經過熱,創業項目獲得一些冗餘低效的資金。

因此盡管矽谷銀行的經理們辛勤工作,但依然追不上快速增長的存款。在2019年時,矽谷銀行資產中的貸款資產占比還有46%。在2021年融資狂熱時,貸款在總資產的比重占比下降到31%。貸款業務丟掉第一大存量資產的寶座。

因此,從表面上來看,矽谷銀行的破產是其資金策略的巨大失誤。由於管理層完全誤判美聯儲的加息決心,因此在看似安全的錯誤資產上下註過多的籌碼,最終被一冷一熱的資本市場風向拖垮。

但如果仔細思深究矽谷銀行的發展史,以2020年為分水嶺,矽谷銀行的實際角色出現巨大的錯配。

在2020年以前,矽谷銀行本質上是一傢用金融手段促進科技效率的投資公司,一傢全球頂尖的科技銀行。但是在2020年後,僅僅從資產負債表的角度來說,矽谷銀行變成一傢以持有低利率債券為主的保守理財公司。

保守理財從來就不是矽谷銀行擅長的。尤其在低利率時代,這更是一個手藝活。

OpenAI與矽谷銀行

在矽谷銀行突然奪去各傢媒體頭條之前,矽谷的焦點還在OpenAI身上,不少人前一秒還在誇贊矽谷正處在它的巔峰,後一秒就急著討論如何向矽谷銀行“維權”。這讓人有些精神分裂。到底矽谷現在是什麼樣的?

事實上,OpenAI與矽谷銀行代表兩種不同形態的矽谷。

矽谷銀行代表由風險投資搭建起來的初創企業成長環境,以900傢準獨角獸企業為代表的VC泡沫式大繁榮,將矽谷銀行送上業務規模的頂峰。而這些VC風投資金的退潮又最終擊垮這傢40年歷史的銀行。

而OpenAI其實是典型的巨頭遊戲。他一出生就拿到世界首富馬斯克等大牌機構的加持,拿下10億美金的天價天使輪,前前後後燒掉幾十億美金才跑出面向大眾市場的demo。

在矽谷銀行絞盡腦汁思考自己的貸款如何轉化成矽谷流動性的時候,微軟輕輕撥動一下自己的千億美金現金儲備中的100億美金,投資性控制如日中天的OpenAI。這個“明星創業項目”始於巨頭而終於巨頭。

所以如果再繼續深究矽谷銀行破產與OpenAI的爆火,其實是矽谷科技基石投資的主體正在發生一些變化。

2021年美股初創企業投資規模雖然巨大,但其3300億美元的總量其實剛好和美國五大科技巨頭(蘋果、微軟、Google、亞馬遜、Facebook)當年的總和凈利潤(3044億美元)相當。這意味著在前沿科技方面,巨頭在各方面會長期保持先手優勢。

而比資本規模更不如人意的是資本的穩定性。

2020年後,矽谷的資金流向顯然極大地受到美聯儲和華爾街的影響。在低利率環境下,資本蜂擁而至,超過矽谷本身的承載范圍;而在高利率政策下,資本又快速抽離。這些流動與邏輯,跟項目本身的盈利能力、賽道的長期判斷甚至曾經定義矽谷的理想主義創新精神都沒有關系——矽谷的錢正在與矽谷無關。

一個很能說明問題的側影是:當矽谷銀行出現問題的時候,跑得最快的反而是華爾街,其中不少人不僅取出資金、還利用做空機制大賺一筆。留在原地、取不出錢、發不出工資的,卻都是那些埋頭做事的創業者。而後者反而是矽谷銀行曾經最忠實堅定的客戶,也是人們曾經討論矽谷時的最主要誇贊對象。

矽谷銀行將大部分錢買美元債與OpenAI被微軟收購,這兩件事情組合起來就像是一個矽谷的地獄玩笑:

矽谷銀行不再矽谷,OpenAI也不再Open。

世界終於還是變。

矽星人 文|郭海惟 編輯| VickyXiao