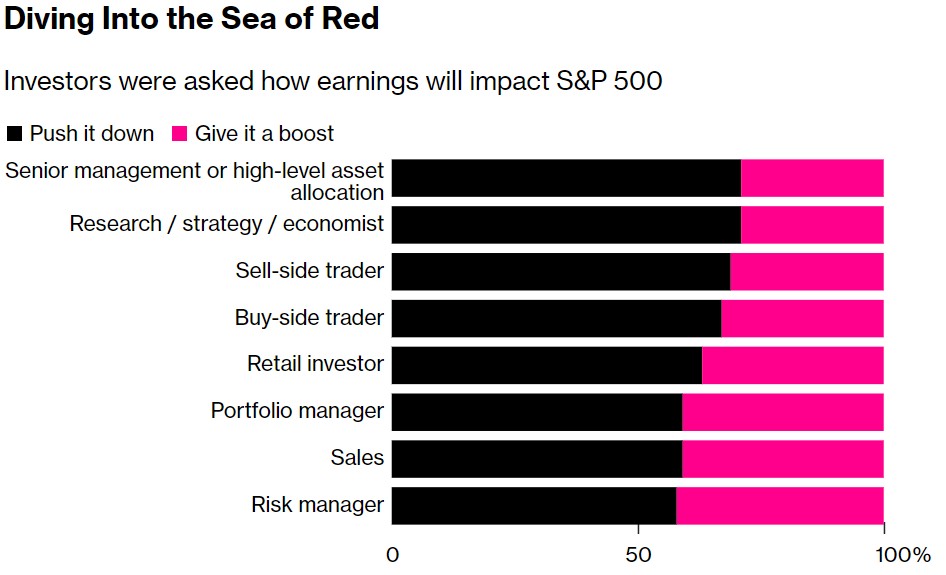

投資者預計,三季度財報季將進一步打壓美國股市,並特別關註蘋果公司(AAPL.US),將其作為全球經濟狀況的風向標。MLIVPulse最新調查的724名受訪者中,超過60%的人表示,財報季將推低標普500指數。這意味著股市的低迷走勢還沒有結束的跡象。

上周五的暴跌徹底粉碎人們的希望,即上周早些時候令人瞠目結舌的兩天漲勢後將是更大漲勢的開始。約一半的受訪者還預計,股票估值將進一步低於過去10年的平均水平。

這一結果突顯出華爾街的擔憂,即即使在經歷今年的殘酷拋售之後,由於通脹仍頑固地處於高位,股市仍未反映出美聯儲激進緊縮政策所帶來的所有風險。由於美聯儲堅持加息,美國經濟前景短期內不太可能改善,這可能會給經濟增長和企業利潤帶來壓力。上周五公佈的數據顯示,美國勞動力市場依然強勁,增加美聯儲下個月再次大幅加息的可能性。

盛寶銀行股票策略主管Peter Garnry表示:“第三季財報將令人失望,分析師預測有明顯下行風險。第三季度收益面臨的主要風險是,生活成本危機影響消費品需求,以及工資上漲侵蝕企業利潤。”

美國財報季將於本周正式開始,包括摩根大通(JPM.US)和花旗集團(C.US)在內的主要銀行將在本周為財報季拉開序幕,投資者將有機會聽到美國企業界一些最有影響力的領袖的講話。美國股指期貨周一小幅下跌。

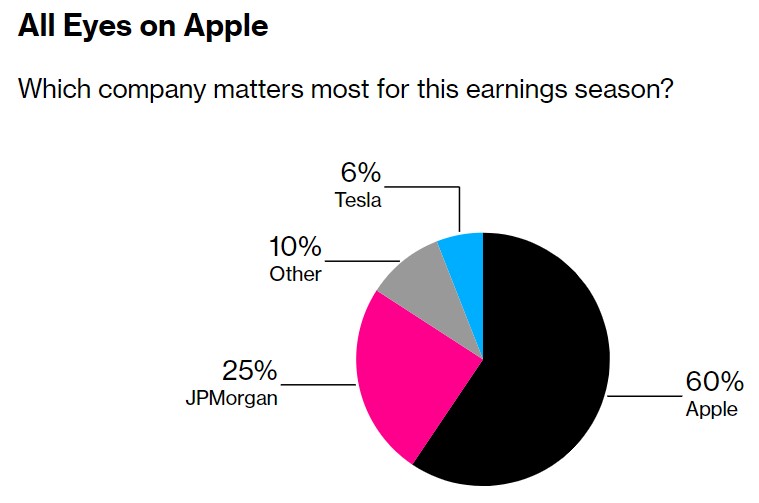

“風向標”——蘋果

至於未來幾周需要關註的股票,60%的受訪者認為蘋果公司至關重要。蘋果是標普500指數中權重最大的一傢,它將提供經濟的一系列跡象,如消費者需求、供應鏈、美元飆升以及利率上升的影響,該公司將於10月27日公佈財報。摩根大通以25%的得票率位居第二,同時,微軟(MSFT.US)和沃爾瑪(WMT.US)也獲得相當多的關註。

標普500指數今年下跌24%,有望創下大金融危機以來的最差表現。在這種嚴峻的背景下,近40%的受訪者傾向於更多地投資價值型股票,相比之下,23%的受訪者傾向於投資成長型股票,而當利率上升時,成長型股票的收益前景會變得脆弱。然而,37%的受訪者沒有選擇這兩個類別,這或許反映出花旗量化策略師的觀點,即股市已“明顯轉為防禦性”,而這才剛剛開始反映出衰退的風險。

美國股市經歷糟糕的一年,但從美國國債到公司債券再到加密貨幣的其他金融資產也是如此。經典的股票與債券60/40均衡投資組合試圖抵禦市場的強勁波動,但今年迄今為止已經損失20%以上。

通脹擔憂

受訪者預計,通脹和衰退將成為本季度財報會議的主要議題。隻有11%的受訪者表示,他們預計首席執行官會使用“信心”這個詞,這突顯出黯淡的背景。

abrdn投資總監James Athey表示:“鑒於經濟普遍疲弱、不確定性以及貨幣政策收緊,我預計將出現更為謹慎和負面的指引。”

約一半的受訪者認為,未來幾個月股票估值將進一步惡化。其中約70%的人預計標普500指數的市盈率將跌至2020年的低點,即為14倍;四分之一的人預計該市盈率將跌至2008年的低點,即為10倍。標普500指數目前的預期市盈率約為16倍,低於過去10年的平均水平。

糟糕前景預期

華爾街的看法也同樣悲觀。摩根士丹利策略師對現金流“災難”發出警告,而花旗集團策略師預計,2023年全球盈利將收縮5%,與全球經濟增長低於趨勢水平和通脹上升相一致。美國銀行的策略師預計,到2023年年中,歐洲股市的每股收益將下降20%,而高盛集團的策略師則表示,由於宏觀經濟和工業數據疲弱,除日本以外的亞洲股市可能會出現更多收益下調。

盡管悲觀情緒彌漫,但未來仍有驚喜上漲的空間。彭博情報分析師稱,第三季度的財報可能會超出預期。與此同時,以Emmanuel Cau為首的巴克萊銀行策略師表示,由於名義增長率仍然很高,這一結果不太可能是一場“災難”,但他們對前景是否具有建設性表示懷疑。

摩根大通私人銀行全球策略師Madison Faller表示: “2023年的盈利預期已經開始下降,並還會進一步下降。修正估值是創造股市持久底部的必要部分。隨著預期的下降,投資者將急於更多地參與到美聯儲加息周期可能暫停的預期中。”