MLIVPulse對個人和機構投資者們進行的最新調查顯示,多數投資者認為今年美國科技股20%的漲幅與基本面脫節,短期或將面臨巨大的拋售清算壓力,因此多數預計第一季度財報季將是一個令人沮喪的財報季。在最新MLIVPulse調查的投資者中,65%為專業的機構投資者,35%是散戶投資者。

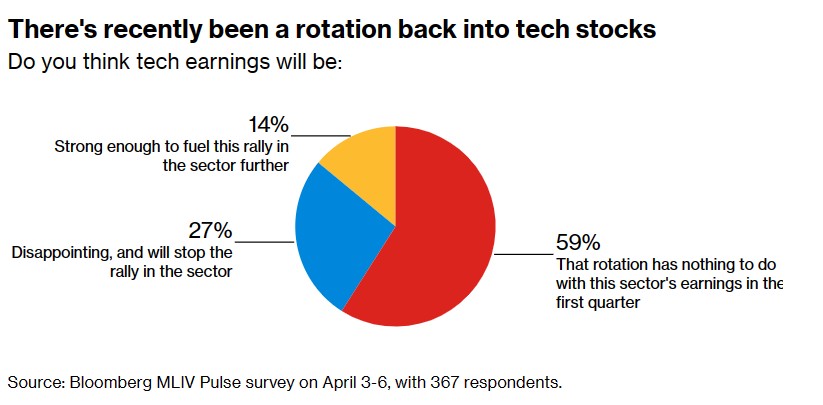

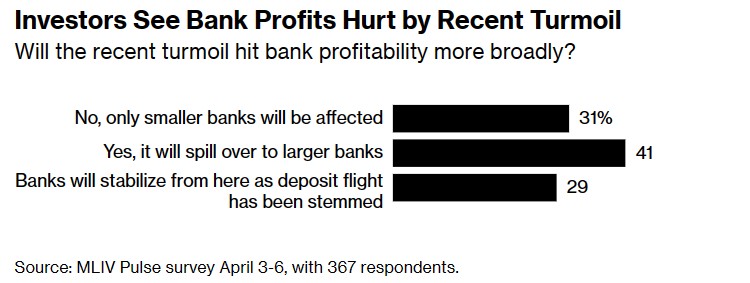

盡管投資者在最近銀行業動蕩的市場震蕩中集體湧入科技股,但這種風格輪換與一些分析師的預期不符。這些分析師此前預測,美國科技行業的季度利潤將出現至少2006年以來的最大降幅。在接受調查的367名受訪投資者中,近60%群體表示,科技股股價大幅反彈與盈利預期無關。另一方面,約41%的受訪者認為,美國大型銀行的利潤水平可能會受到銀行業動蕩帶來的負面影響。

盈利預期不斷遭下調,脫離基本面的科技股處境危險

貝萊德(BlackRock)全球首席投資策略師Wei Li在倫敦接受采訪時表示:“科技股的表現有點過頭,我們不建議盲目追逐這種過高表現。”“隨著經濟衰退趨勢變得明顯,美聯儲將開始降息的這一樂觀市場預期推動這一趨勢,但是公司基本面因素並不是主要邏輯。”

最近市場出現一股轉向科技股的熱潮——但是59%受訪者認為反彈與利潤無關

矽谷銀行(Silicon Valley Bank)“光速倒閉”帶來的負面影響,引發人們對美聯儲貨幣政策和市場走向的不同看法。盡管人們對經濟衰退的擔憂日益加劇,但這種擔憂也引發樂觀情緒,即市場預期美聯儲即將被迫暫停加息行動,甚至預期美聯儲年前將降息至少50個基點。

然而,美聯儲官員們仍然不斷強調,努力應對棘手的通脹問題和緩解美國銀行業危機不沖突。另外,本周將公佈的CPI、PPI數據以及有著“恐怖數據”之稱的零售銷售額數據對於預測美聯儲下一步行動具有重要意義。

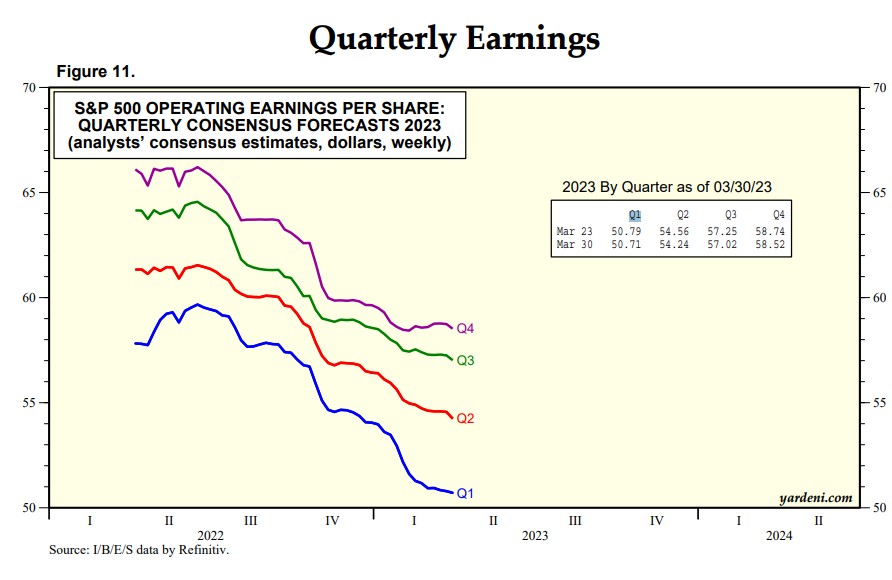

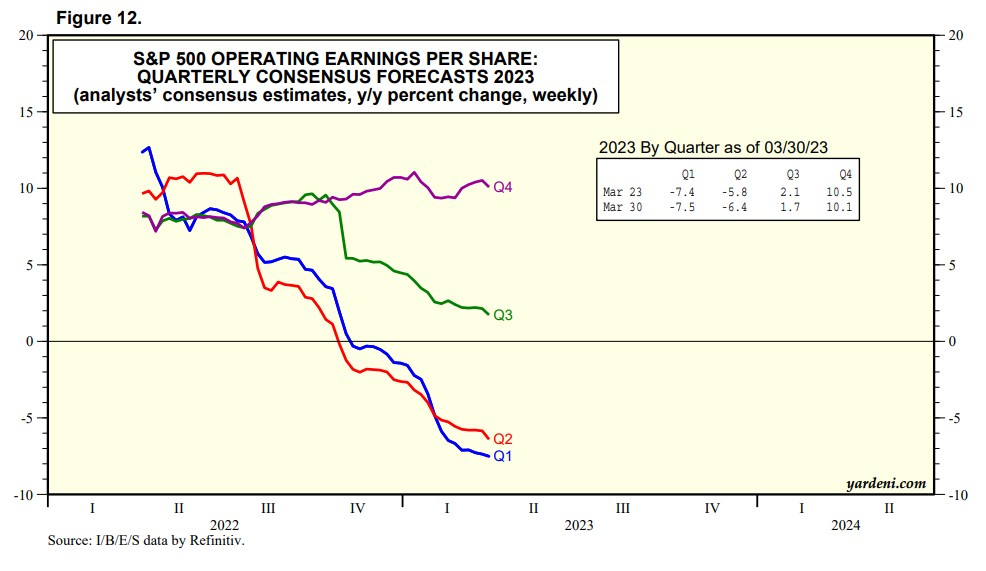

對於那些一直在密切關註經濟數據和美聯儲言論以獲取市場線索的投資者來說,財報季是下一個重要催化劑。60%的受訪者表示,成分公司的業績將拖累標普500指數下行,而Bloomberg Intelligence匯編的數據顯示,分析師預計標普500指數成分公司第一季度凈利潤水平將下降8%。知名市場研究機構Yardeni統計的市場預期數據顯示,分析師們對於2023年標普500成分公司的每股營業利潤增速預期不斷下調,對於Q1和Q2增速預期已經進入負值區域。

貝萊德的Wei Li表示:“更廣泛地來說,通脹和成本上升帶來的影響仍有空間沖擊企業利潤,這將貫穿當前季度。”

科技股公司的最終成績單對整個市場至關重要,因為標普500指數第一季度7%的漲幅主要是由少數幾傢科技行業巨頭所大力推動。分析師估計,在截至3月份的三個月裡,美國科技公司凈利潤水平將驟降約15%,主要受到高成本和需求放緩的打擊。

早期的一些征兆並不樂觀,該行業的大規模裁員往往預示著經濟放緩。全球電動汽車領導者特斯拉(TSLA.US)的股價本月出現下滑,此前該公司上季度交付量實現小幅增長,但是令投資者擔憂其毛利率預期。

來自Wisdomtree UK Ltd.的董事Aneeka Gupta表示,近幾周,標普500指數(S&P 500)成分公司中約有五分之一發佈第一季度業績指引,負面預期與正面預期之比為三比一,兩者相差十分大。

當前的科技股看起來非常昂貴,全球科技股風向標——納斯達克100指數的預期市盈率為24倍,遠高於19倍的長期平均市盈率和18倍的標普500指數市盈率。在最新調查中,超過四分之一的受訪者預計,實際業績將阻礙科技股的漲勢;隻有大約14%的受訪者預計科技股會進一步上漲。

銀行業危機“後勁”十足,或將繼續影響金融環境

華爾街銀行業巨頭摩根大通的首席執行官傑米·戴蒙於當地時間4日在寫給股東的年度信函中強調,由矽谷銀行和簽名銀行關閉引發的美國銀行業危機目前尚未結束,並將在未來數年繼續產生影響。這位首席執行官認為,此次危機將促使美國各傢銀行更加保守,導致信貸條件更加緊張。

美國總統拜登此前表示,他已盡一切可能利用現有權力來解決銀行業危機,但他表示這場銀行業危機“尚未結束”。當被問及白宮有沒有可能不再采取更多的行政措施來解決這個問題時,拜登表示:“哦,不,事情還沒有結束。我們正在密切關註。”

近期美股科技巨頭們受到全球投資者青睞,但銀行股卻是另一番悲慘情景,KBW銀行指數自3月以來暴跌超27%。因此投資者在財報季的其中一個至關關鍵關註點,將是近期一些美國地區性銀行倒閉帶來的影響。在接受MLIV Pulse調查的受訪者中,約41%受訪者預計金融動蕩將影響美國大型銀行的盈利能力,與此同時也有31%的投資者則認為不會產生溢出效應。

超過4成比例的投資者認為銀行利潤受近期銀行業動蕩影響

摩根大通(JPM.US)和花旗集團(C.US)等銀行業巨頭將於本周五,即4月14日公佈業績,屆時將為投資者提供關於銀行存款規模、資產流動性和貸款損失撥備金的重要信息。Bloomberg Intelligence匯編的數據顯示,分析師仍預計美國整體金融行業第一季度利潤將增長約4.2%。

來自Horizon Investments的高級投資組合經理 Ron Saba表示:“考慮到我們目前所解的情況,以及近期銀行業問題是由流動性問題,而非實質性的信貸問題引起的事實,我們預計大型銀行不會受到更廣泛的影響。”

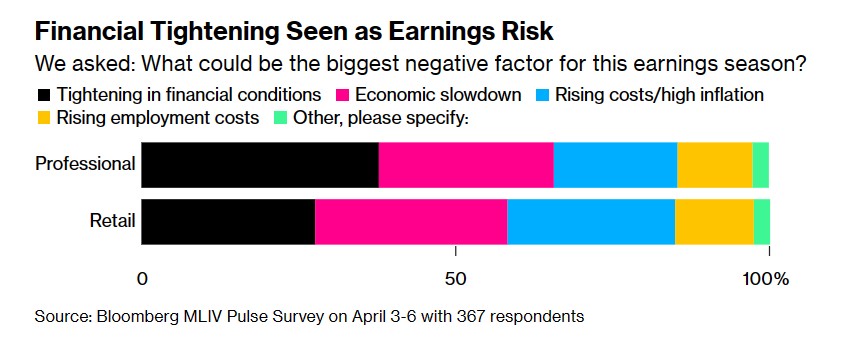

MLIV Pulse調查顯示,三分之一的受訪者認為,本季度最大的負面因素將是市場的整體金融環境進一步收緊。經濟放緩和高通脹則被視為在金環境之後的其中二大風險。

這個財報季影響最大的負面因素是什麼——金融環境緊張被視為主要風險

盡管近期的一些數據顯示價格壓力有所緩解,但摩根士丹利的首席股票策略是邁克爾•威爾遜(Michael Wilson)等市場策略師警告稱,利潤率預期仍然過高。總體而言,約56%的調查參與者預計美國國債在未來一個月的表現將優於股市。

AXS Investments首席執行官Greg Bassuk表示:“即將到來的財報季可能會讓投資者不寒而戰,因為仍然高企的物價、經濟衰退的可能性越來越大,以及在銀行業崩潰之際各企業更加難以獲得資金,這些都將給市場帶來沉重壓力。”