經歷黑暗的2022年之後,特斯拉股價在新年伊始就挨一記悶棒。2023年第一個交易日,特斯拉收盤大跌12%,市值一天縮水470億美元,比馬斯克收購推特的440億美元還多。現在特斯拉的市盈率隻有20倍,這是該股上市之後的最低點。

盡管馬斯克在推特上依然保持著樂觀,“長期基本面因素非常強勁,但短期市場瘋狂是不可預測的。”但現實無疑是殘酷的。前兩年股價一飛沖天的電動車龍頭股特斯拉,顯然已經逐漸回到地面。

過去一年特斯拉股價暴跌七成,現在市值隻有4000億美元(截至美國時間周三收盤),距離巔峰時期的1.2萬億美元已經不可同日而語。與此同時,納斯達克綜合指數在2022年下跌33%,而標普500指數隻下跌18%。

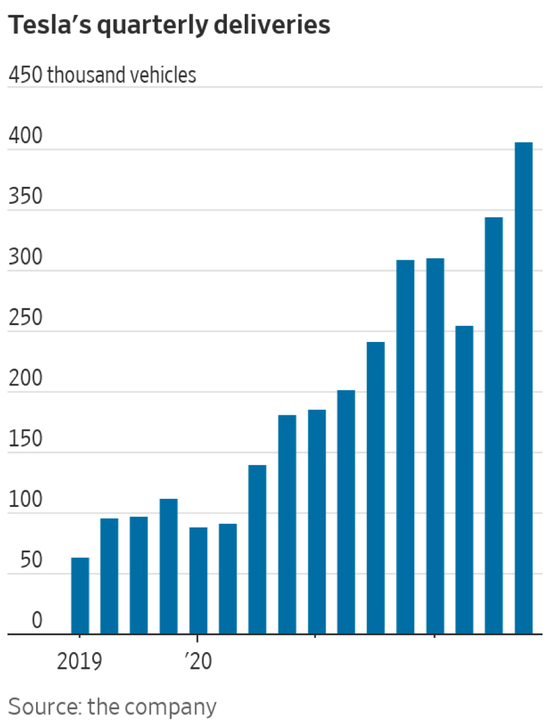

特斯拉季度交付數據未及預期

這次的利空因素是特斯拉周一公佈的交付數據。特斯拉去年第四季度交付量為40.5萬輛,低於分析師預期的42萬輛。特斯拉去年全年總交付量為130萬輛,同比增長40%,既沒有完成此前設定的增幅50%目標,也低於分析師已經下調後的預期。去年10月底,特斯拉已經暗示可能無法完成年度交付量同比增長50%的目標,分析師也紛紛下調特斯拉的交付量預期。

Wedbush分析師艾維斯(Daniel Ives)認為,考慮到經濟環境並不樂觀,特斯拉第四季度交付量已經是說得過去,“我們認為這已經是相當不錯的業績。”但市場顯然並不這麼認為。艾維斯寫道,“投資者因為交付量數據不及預期而大舉拋售,特斯拉2023年開門就不吉利。”

交付低於市場預期

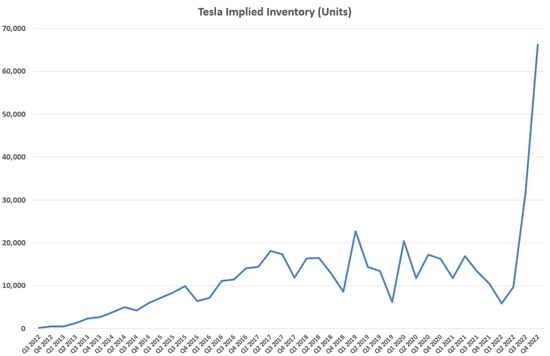

特斯拉第四季度總產量為44萬輛,比交付量高出3.4萬輛。這表明去年交付量未及預期,並不是過去幾年的產能孱弱問題。而且,特斯拉也和其他車企一樣,出現明顯的庫存問題。

特斯拉也面臨著庫存問題

從去年第二季度開始,特斯拉的庫存開始顯著增長,到去年年底已經超過6萬輛,這是此前從未有過的情況。而過去高速增長時期,沒有中間銷售商的特斯拉始終處在供不應求的狀況,庫存保持在不到兩萬輛甚至幾千輛的極低水平。

特斯拉在去年年底前所未有地對美國市場提供7500美元的折扣進行促銷,在加拿大和墨西哥分別降價5000加元和7.5萬墨西哥比索。在中國市場,特斯拉也已經降價促銷。

為沖交付量,馬斯克還發郵件要求員工自願放棄休假,努力在最後時刻完成交付量。但即便如此,特斯拉依然沒有完成此前設定的交付量增長50%的目標。

雖然特斯拉在2022年交付量增長40%已經遠遠高於汽車行業的標準,但不可否認的是,特斯拉增長速度已經明顯放緩,而且低於分析師預期水平,特斯拉還能保持怎樣的競爭優勢和增長勢頭,這才是讓投資者感到擔憂的。

資產縮水2000億美元

從2019年到2021年,特斯拉的股價就像是坐上火箭一般飆升,市值從450億美元一路飆升到最高時的1.2萬億美元,隨著一波又一波的激勵期權兌現,馬斯克的個人資產也從2019年時的200億美元急劇膨脹到2021年底時的3400萬億美元,創下全球超級富豪個人資產記錄。

但隨著特斯拉股價過去一年暴跌七成,馬斯克的個人資產也距離2021年底的巔峰時期縮水超過2000億美元,同樣創下超級富豪的資產縮水記錄。全球首富的位置,現在已經不是馬斯克,而屬於奢侈品巨頭LVMH董事長兼CEO阿爾諾(Bernard Arnault)。

阿諾德的個人資產接近1700億美元,而馬斯克隻有1300億美元。過去一年,雖然全球股市都在大幅下調,科技巨頭股價嚴重縮水,奢侈品巨頭LVMH的股價卻隻下跌2.5%。目前市值高達3890億美元,高於特斯拉。

當然,在特斯拉2022年股價大跌的背後,馬斯克本人占據重要原因。他收購推特之後專註於大舉裁員和業務扭轉計劃,無暇顧及特斯拉日常運營,諸多爭議言行卷入政治鬥爭,更在特斯拉股價持續下跌之際,在一年時間內持續拋售套現390億美元,這些都讓特斯拉投資者非常不滿。

但這一次,投資者更擔心的是特斯拉基本面,去年交付量沒有達到預期,2023年特斯拉還能否延續增長勢頭?1月25日,特斯拉將發佈2022年財報,屆時投資者將能夠更為清晰地解特斯拉的運營狀況,也對2023年的業績前景有更準確的預判。

華爾街下調預期

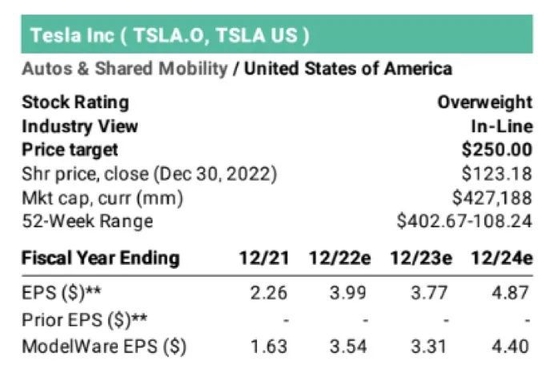

高盛、摩根士丹利等券商分析師紛紛下調特斯拉的目標股價,目前華爾街對特斯拉的平均目標股價為233美元,較幾周之前下調60美元左右。分析師對特斯拉的推薦買入比例為64%,略高於標準普爾500成分股平均水平58%。

就在幾個月之前,華爾街分析師還預計特斯拉2023年能夠實現每股收益6美元。但現在沒有幾個分析師相信,特斯拉能夠在2023年完成每股收益5.43美元。

Wedbush分析師艾維斯認為特斯拉今年美股收益可能會在5美元左右,即便是每股收益5美元來計算,特斯拉股價的市盈率也隻有21-22倍。這個市盈率在科技公司裡面並不算高。艾維斯給特斯拉設定的目標股價是175美元。

大摩分析師下調特斯拉收益預期

還有更多分析師給出更低預期。過去幾年堅定看漲摩根士丹利分析師約納斯(Adam Jonas)現在給出最謹慎預期。他甚至預計特斯拉2023年利潤會出現下滑,從去年年底的每股收益3.99美元減少到3.77美元。

無法忽視的因素是,經濟放緩前景促使消費者需求放緩。馬斯克上個月還指責央行上調利率影響汽車消費需求。他也在不同場合多次強調,美國經濟即將陷入衰退,而且下滑幅度可能會比2009年更為嚴重。在經濟衰退的心理預期之下,消費者收緊支出,汽車將會是影響最大的消費支出。

在這樣的預期環境下,華爾街分析師們對特斯拉2023年的交付量也保持著謹慎態度。德意志銀行將特斯拉2023年交付量預期下調到184萬輛,相當於同比增長40%。而高盛更是下調到180萬輛。

面臨諸多不利因素

獨立分析師施密特(Matthias Schmidt)認為,2023年無疑會是檢驗真實水平的一年,各傢電動車公司都必須更依靠自身實力,而特斯拉將會感受到這一點。特斯拉股東今年可能會迎來更多的失望指標。

施密特看來,特斯拉今年將面臨幾大不利因素:全球各大央行加息導致利率飆升,意味著汽車貸款利率大幅上漲,這會挫傷消費者購買新車的意願;英國、德國和瑞典等國傢開始削減購買電動車的補助。

在美國聯邦政府今年給出的7500美元電動車購置退稅補貼中,轎車類的退稅定價門檻隻有5.5萬美元,皮卡和SUV的退稅定價門檻是8萬美元。超過價格的中高端車型就無法享受退稅待遇。這意味著特斯拉高端的Model S和X都因為定價過高而無法享受優惠,而Model Y和Model 3也隻有寥寥幾款低端型號可以獲得退稅。這對特斯拉來說,是一個非常不利的市場競爭因素。

更為重要的是,各大車企紛紛進入電動車行業,消費者擁有更多選擇,現在福特、通用汽車、大眾汽車都已經推出自己的電動車型。在歐洲市場,特斯拉的市場份額已經從2019年時候的33%降到15%左右。

華爾街尤其擔心的是特斯拉在中國市場的增長前景,由於本土品牌強勢崛起,中國電動車市場的競爭異常激烈,比亞迪已經超過特斯拉的銷量。

Wedbush分析師艾維斯在投資報告中寫道,“中國市場占據特斯拉全球增長的四成以上份額,這方面是一個重大擔憂因素,特斯拉可能會在未來幾個月進一步降價促銷,以提振特斯拉在中國的市場需求。

馬斯克才是關鍵因素

不過,馬斯克和特斯拉依然有諸多堅定支持者。晨星(MorningStar)分析師哥德斯特恩(Seth Goldstein)認為,特斯拉依然能夠保持增長趨勢,到2030年他們的年度交付量將達到500萬輛。

雖然特斯拉股價過去三個月暴跌55%,但方舟投資(Ark Innovation Fund)卻一直在逢低買入。由於特斯拉股價大跌,方舟投資的投資價值也縮水超過六成,落後於所有同類基金的表現。

就在周二特斯拉大跌12%之後,方舟投資的“木頭姐”凱西·伍德(Cathie Wood)還在堅定看漲特斯拉。她表示,特斯拉股價還有巨大的上漲空間,相信未來五年股價可以從目前的100美元上方一路飆升到1500美元。

伍德表示,特斯拉在制造、技術、電池和材料方面,依然對其他行業競爭對手擁有明顯的優勢,相信未來幾年Model 3的價格可以從目前的4.5萬美元下調到2.5萬美元。她認為,的確有不少人因為馬斯克收購推特而抵制購買特斯拉,但隻要特斯拉實現成本優勢,那麼價格因素會吸引更多的購車者。

伍德看漲特斯拉的另一個因素是她相信特斯拉會在2024年推出完全無人駕駛的出租車隊,在這個全新行業占據先機。“無人出租車行業利潤率甚至高達80%,遠遠超過目前造車的25%-30%,從而將特斯拉的利潤率提升到60%以上。”

不過,特斯拉2023年最可能的利好因素,或許還是馬斯克的回歸。

Wedbush分析師艾維斯在研報寫道,現在馬斯克和特斯拉必須做到三點。“第一,制定能夠完成的2023年業績目標、交付指標和穩定的利率;第二,停止拋售股票套現,並在下一次財報電話會議上作出明確承諾;第三,盡快確定推特CEO人選,以便特斯拉可以擺脫馬斯克分心和不夠專註的風險。雖然朱曉彤明顯會在特斯拉承擔更多職責,但馬斯克今年必須更多親自抓業務。”(文 / 鄭峻)