陷入困境的加密貨幣交易所FTX昨天似乎註定要破產,因為Binance拒絕向這個陷入困境的實體註入一些急需的現金,將整個加密貨幣行業以及美國成長股拖入眾所周知的困境。雖然此後FTX出現被並購的一線希望,但比特幣和其他加密貨幣的基本動態繼續惡化,因為負面的勢頭現在正在釋放出一連串的二階效應。

讓我們從好消息開始。基於區塊鏈、以娛樂為重點的數字平臺Tron(波場)的創始人孫宇晨在Twitter上表示,他的公司目前正在與FTX合作,為該交易所的流動性短缺提出"解決方案",並設計出一條"前進的道路"。孫在另一條推文中繼續指出。

"我的團隊一直在夜以繼日地工作,以避免情況進一步惡化。我有信心,在與我們的合作夥伴一起采取整體[原文如此]的方法後,情況是可控的。請繼續關註。"

在討論比特幣如何受到這種萎靡不振的影響之前,讓我們回顧一下FTX傳奇的基本事實。對於那些可能不知道的人來說,當Binance宣佈拋售其持有的FTT代幣時,FTX基本上遭遇類似銀行擠兌的窘境,原因是Alameda Research--FTX創始人Sam Bankman-Fried(SBF)的交易部門在其賬面上包含過大的風險,據Binance稱,這也放大FTT代幣生態系統的風險。

之前FTX通過提供有吸引力的交易費折扣以及一系列其他獎勵,激勵其用戶持有FTT代幣。該交易所通過使用其交易傭金的三分之一來回購FTT幣,然後將其銷毀來維持FTT的價值。實際上,FTX和Alameda正在運行一個龐氏騙局,Alameda能夠以非常便宜的價格(通過預先采礦等)獲得FTT幣,而FTX則通過定期燒毀人為地抬高該幣的價格。然後,Alameda將其持有的FTT作為抵押品,借入FTX客戶資金約60億美元。這些客戶資金被Alameda用來進行杠桿賭註。然而,當Binance決定拋售FTT時,遊戲就結束,釋放出的級聯清算沖擊該幣的價格。隨著Alameda抵押品的崩潰和FTX經歷的提款請求的增加,該交易所已經發現自己處於破產的邊緣。

FTX現在需要約80億美元的現金註入以保持償付能力,該交易所還暫停所有的入市和提款。

正是對疫情蔓延的恐懼挖出比特幣價格的上一個低谷。而這些擔心仍然是有道理的。ZeroHedge已經匯編一份與FTX有聯系的實體的綜合名單。例如,紅杉資本現在已經註銷其在FTX的2.1億美元股份。其他投資者包括日本巨頭軟銀、新加坡的淡馬錫、貝萊德、安大略省養老基金、老虎環球、Circle、Paradigm、Ribbit、MultiCoin、VanEck、Thoma Bravo、Alan Howard等。如果交易所倒閉,所有這些實體將不得不註銷他們的FTX股份,也就是價值歸零。

FTX是壓垮比特幣的最後一根稻草。世界上最重要的加密貨幣現在很可能跌至13000美元的價格水平。

作為風險傳遞的其他表現形式,Solana由於與SBF的密切聯系而受到打擊。此外,Tether和Tron的穩定幣USDD已經失去1美元的掛鉤能力。

比特幣昨天沖擊15000美元的價格關口。比特幣的價格現在已經跌破開采世界首要加密貨幣的平均電力成本。這些低迷的價格給比特幣礦工帶來嚴重的痛苦,他們現在面臨著艱難的選擇,要麼關閉業務,要麼拋售他們持有的比特幣,隻是為保持運轉。人們繼續擔心,廣泛的礦工投降將使比特幣陷入困境,迫使加密貨幣向13000美元的價格水平發展。一些人現在認為,比特幣可能會更低,也許會低於10000美元。

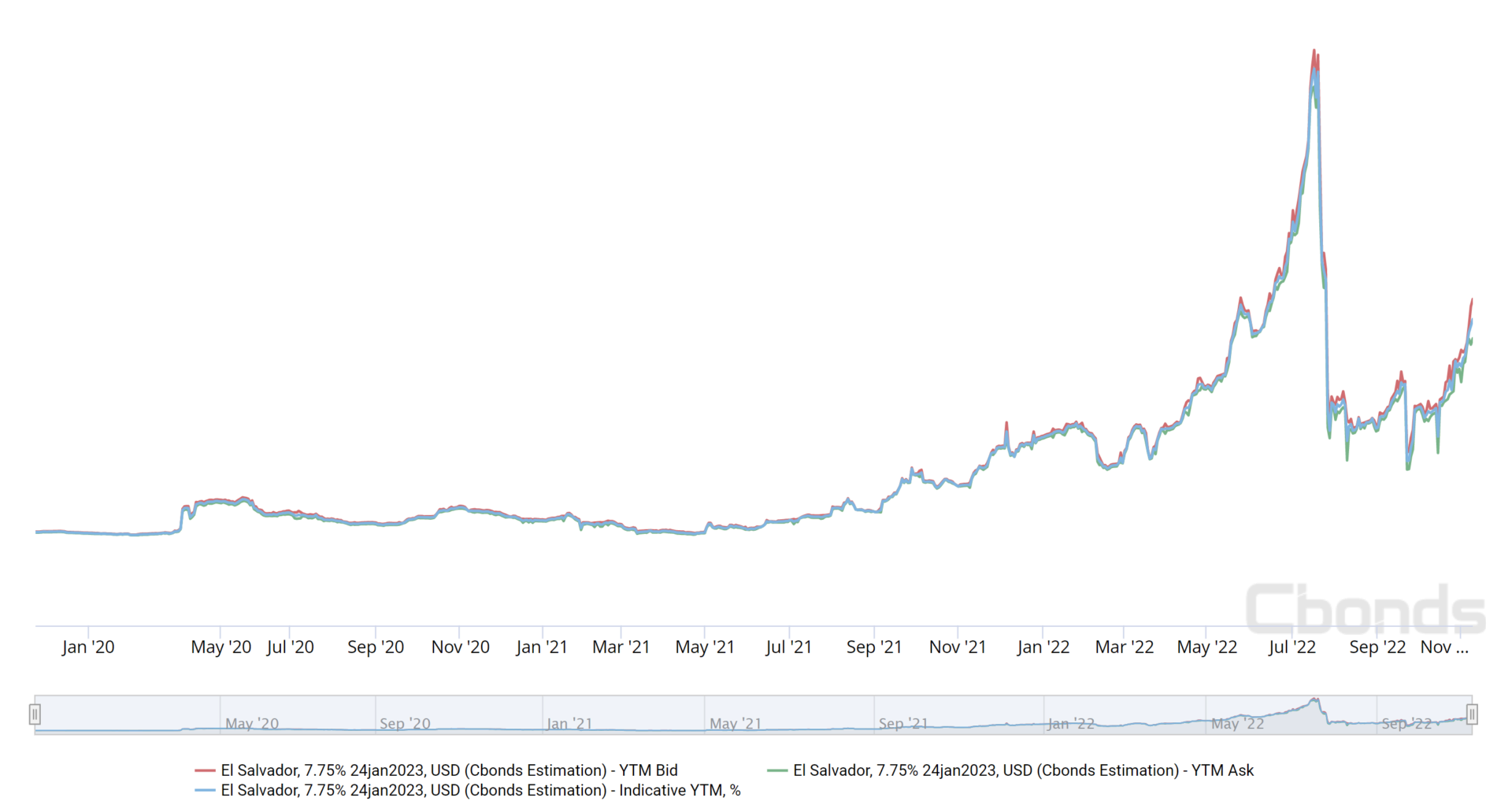

這些恐懼已經對薩爾瓦多等國傢產生相當大的影響,這些國傢對比特幣的風險敞口保持在較高水平。考慮到這樣一個事實,薩爾瓦多2023年7.75%的債券收益率剛剛創下初夏加密貨幣“礦難”以來的最高水平。

今天的情況類似於比特幣之前的周期性低點,這些低點是由於Mt Gox和Bitmex的悲劇所造成的。交易所倒閉已經成為比特幣周期性底部的一個可預見的標志。

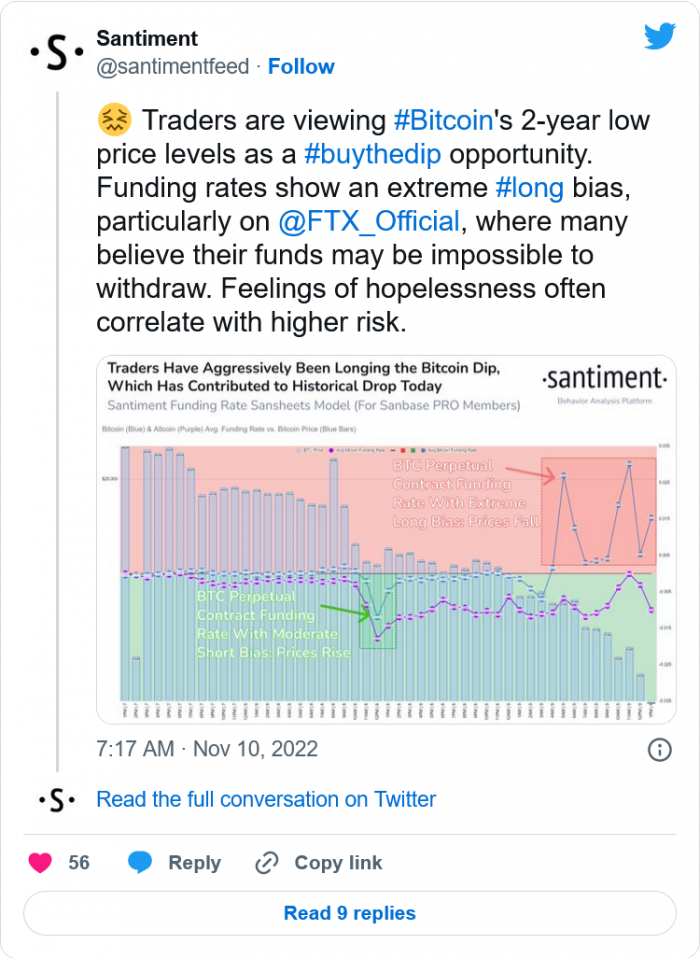

正如Santiment的上述推文所顯示的那樣,這種思路現在正吸引著人們對比特幣的買跌心態。