對美國科技業來說,矽谷銀行(SVB)一直是一傢可靠的“金主”。然而,“金主”正在遭遇大型擠兌,這讓每一個依靠SVB的公司,尤其是初創企業,感到不妙。推特上,大量的投資者和創始人對SVB周四的股價暴跌發表看法。一些人警告應盡早把資金從該銀行中撤出,分散風險;另外的人則呼籲保持冷靜,不參與擠兌,以挽救這顆“矽谷皇冠上的明珠”。

周四,SVB 股價暴跌 60%。此前,該銀行宣佈,已完成210 億美元的債券投資組合大甩賣。而由於利率上升和其他因素,這筆甩賣導致SVB損失18 億美元。

由於這一損失,SVB 表示將通過出售股票和發行相關證券從投資者那裡籌集約20 億美元的資金。這個微妙的時間點,讓不少一些風險投資人和創始人擔心SVB的財務實力,也直接引發SVB股價的暴跌。

科技業為何瑟瑟發抖

矽谷銀行長期以來被認為是美國科技初創企業的命脈。其為初創公司提供傳統銀行業務外,也為不少風險極大的項目提供資金,是名副其實的初創企業“金主”。

SVB也一向被認為是穩健、安全的銀行之一,其擁有40年良好運作的經營歷史,與矽谷技術發展密切相關,這也讓SVB面對科技行業的繁榮和蕭條時有豐富的周期經驗。

然而,不知為何,這一次老師傅卻被亂拳打懵。

初創企業很大程度上依賴於SVB的借款,以便它們向員工支付薪資和其他營業費用。另一方面,初創企業也將自己的存款放在SVB中。

現在,越來越多的企業擔心,它們會成為擠兌潮之中最後拿不到錢的那個倒黴蛋。

而如果SVB破產,或是中斷服務,這可能讓初創企業很難繼續以較低成本借款,這在利率上升的環境中,尤其危險。

Kruze Consulting咨詢公司的運營主管表示,這在心理上打擊科技初創者們,在風險債務市場上也失去一傢主要的債務提供者,可能會推高初創企業的資金成本。

更深遠地講,一傢SVB倒下可能帶動更多銀行爆雷,而這對風險相對較大的初創企業來說意味著更難借到資金。如果恐慌不斷傳染,銀行關閉對初創企業的貸款渠道,那麼下一波集體自由式落體的,就會是矽谷的初創企業們。

善泳者如何會溺水

雖則SVB危機的導火索與其虧本賣債券有關,但細究其失事的原因,這與科技業的疲軟有極大的關系。

根據PitchBook的數據,去年美國風險投資交易活動下降30%以上,降至2380億美元。IPO的稀缺以及過去被高估的公司估值不斷下降,這讓整個風投行業在2023年也十分黯淡。

科技業大量的裁員自保和不斷收縮的風投,讓“債主”SVB這段時間很難實現獲利。

另一方面,雖然風險投資放緩,但由於現金消耗仍在快速增長,過去五個季度,SVB的客戶資金總額有所下降。

據SVB表示,客戶的現金消耗仍然比2021年之前的水平高出約2倍,且它們仍未適應放緩的籌款環境。

在美國現在仍然極高的通脹率推動下,企業的現金消耗速度甚至更快,這也讓SVB的存款業務承擔極大的壓力。

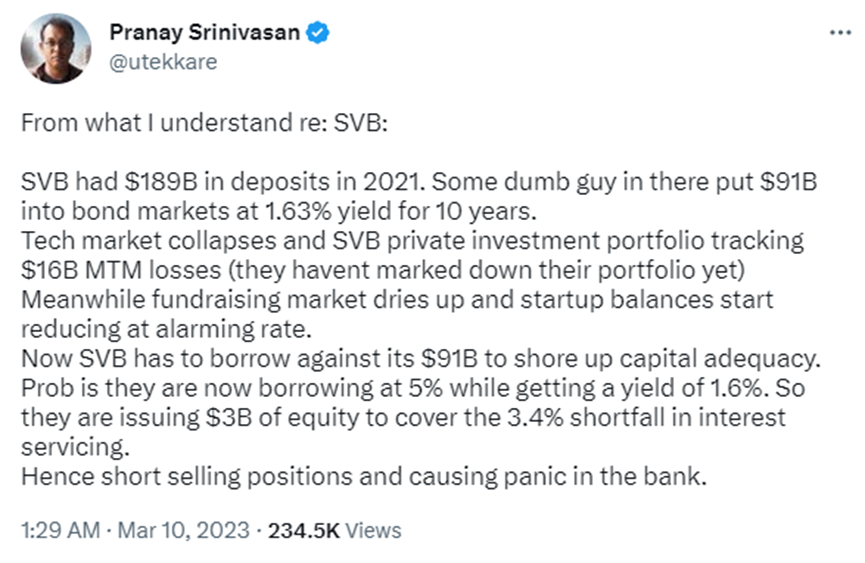

而SVB在疫情期間又吸收大量的初創企業存款,據資料顯示,2021年時大量存款湧入SVB,其存款從2019年底的617.6億美元躍升至2021年底的1892億美元。

還有人則爆料,在擁有大量的存款之後,SVB中的某些人以1.63%的收益率價格購進價值910億美元的債券,現在,收益率升至5%,這筆交易錄得驚人的虧損。

初創人士Pranay Srinivasan對此補充稱,科技市場的崩潰讓初創企業不停提取存款,SVB必須提高其資本充足率,將低利率時買入的債券及時止損。這也是SVB想要發行股權進行額外籌資的重要原因。

有人恐懼,有人貪婪

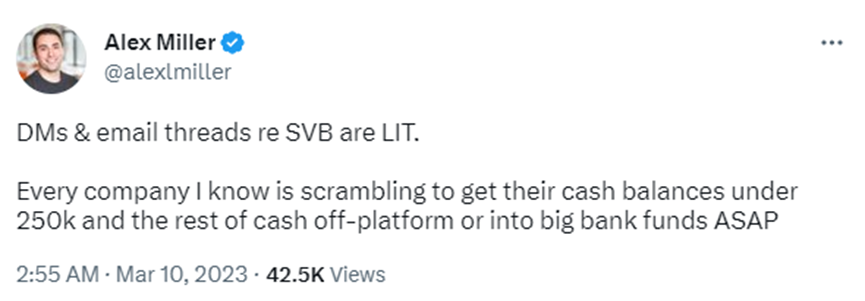

創業者Alex Miller表示,他身邊所有的公司都在從SVB提出資金,將在該行的存款盡量降低至25萬,並把其餘現金轉移到該平臺外或大銀行的基金中。

按照美國銀行業規定,大多數企業賬戶有最高25萬美元的FDIC存款保險。

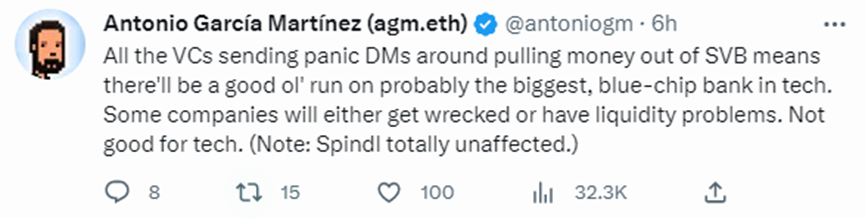

另一名創業者Antonio García Martínez則認為,SVB這傢科技業最大的藍籌銀行可能陷入麻煩。一些初創公司要麼因此破產、要麼出現流動性問題,這對整個科技業來說都不樂觀。

與此同時,有創始人理性評論,認為SVB的各項財務指標並沒有太大的問題,他個人也不希望成為擠兌的一份子,呼籲SVB的初創客戶們可以共同支持SVB渡過現在的難關。

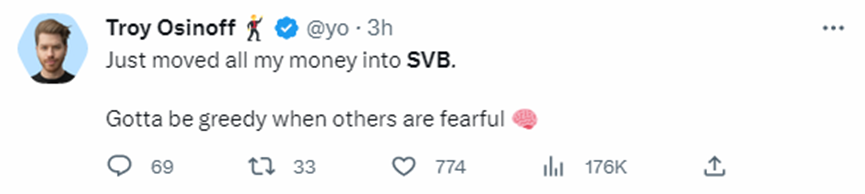

還有人則深諳他人恐懼我貪婪的投資法則,創業者Troy Osinoff就在推特上稱已經將自己所有的錢都轉移到SVB賬戶中。