前不久,中國“安防龍頭”海康威視公佈2023年年報。數據顯示,2023年全年,海康威視實現營業收入893.40億元,同比增長7.42%,實現歸母凈利潤141.08億元,同比增長9.89%,扣非凈利潤為136.66億元,同比增長10.83%。

2022年,受新冠疫情反復影響,國內G端與B端支出同時面臨壓力,C端消費能力亦受影響,海康威視國內三大BG營收均出現同比下滑。在此背景下,海康威視營收增速創下十年來新低,凈利潤則出現罕見的下滑,同比降幅高達23.59%。

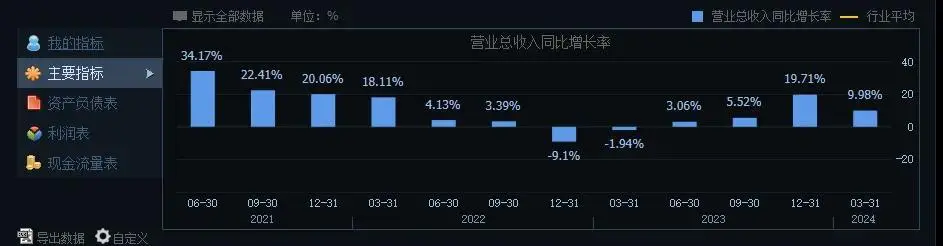

經歷2022年的凈利潤大幅下滑後,海康威視在2023年再度恢復近兩位數的業績增長,營收規模首次逼近900億元大關。分季度來看,2023年Q1-Q4,海康威視營收增幅分別為-1.94%、3.06%、5.52%和19.71%,營收端呈現出逐季改善的態勢。

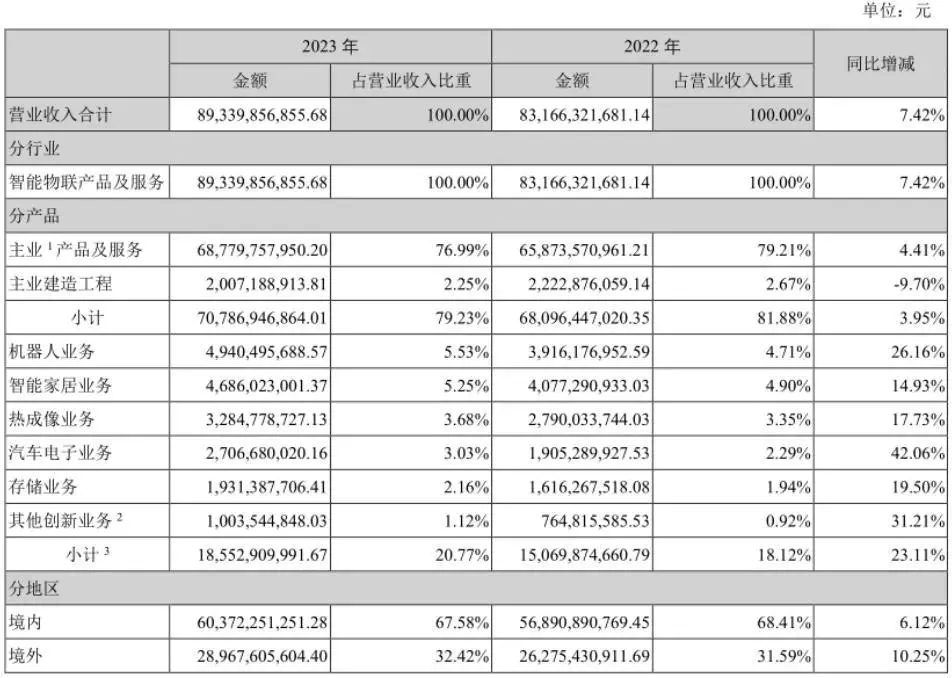

分業務來看,海康威視主業產品及服務共實現營收687.80億元,同比增長4.41%,收入占比為76.99%;創新業務實現總收入185.53億元,同比增長23.11%,收入占比為20.77%;建造工程業務實現營收20.07億元,同比下滑9.7%,收入占比降至2.25%。

分區域來看,海康威視境內業務共實現營收603.72億元,同比增長6.12%,占比為67.58%。其中,公共服務事業群PBG實現營收153.5億元,同比下滑4.8%,主要受到在政府投資總體下行的影響,尤其是公安行業的業務收入出現明顯的下滑;企事業服務群EBG實現營收178.5億元,同比增長8.1%,其中工商企業、能源冶金、教育教學、金融服務等行業均實現較好的增長;中小企業事業群SMBG實現營收126.8億元,同比增長1.5%。

不難看出,PBG政府端成為海康威視三大傳統主業中唯一負增長的BG,這也是PBG版塊連續第二年負增長。不過,由於企事業板塊的收入韌性較強,海康威視EBG收入規模已經連續兩年超過PBG政府端,成為三大傳統主業的增長主力。相比企事業板塊,海康威視中小企業事業群增速明顯偏低,主要是中小企業更容易受到宏觀經濟下行的影響。

相比個位數增長的境內業務,海康威視海外業務增長態勢明顯更為樂觀。2023年全年,海康威視境外市場實現營收289.68億元,同比增長10.25%,收入占比達到32.42%,境外收入占比再創新高。

除海外市場之外,海康威視的創新業務表現也較為亮眼。2023年全年,創新業務整體實現收入185.53億元,同比增長23.11%,收入占比首次超過20%,成為推動公司營收增長的關鍵點。其中,汽車電子、機器人營收增速分別達到42.06%、26.16%,增速相對領先。

整體來看,經歷2022年的低迷期之後,海康威視營收端和利潤端均呈現出觸底回升的態勢,逐季回暖的態勢明顯,這說明海康威視已經走出至暗時刻,重新回到正增長的軌道。

利潤端表現不及預期

最新一季報顯示,2024年1-3月,海康威視實現營業收入178.18億元,同比增長9.98%,實現凈利潤為19.16億元,同比增長5.78%,扣非後凈利為17.6億元,同比增長13.27%。

盡管海康威視的業績增長勢頭仍在持續,但相比去年第四季度業績增速卻出現明顯的放緩。數據顯示,2023年第四季度,海康威視實現營業收入280.65億元,同比增長19.71%,實現凈利潤52.56億元,同比增速高達31.51%。

不難看出,從環比數據來看,海康威視2024年第一季度營收、凈利潤均呈現出環比下滑的情形,其中營收增速環比下降36.51%,凈利潤環比下滑幅度高達63.55%。

實際上,從2023年全年數據來看,海康威視在營收創出歷史新高的情形下,公司利潤端表現仍較2021年同期(168億元)存在27億元的差距。另外,從凈資產收益率這一指標來看,2021年海康威視ROE水平高達28.99%,2023年這一數據則降至19.64%。

顯然,從近三年數據來看,海康威視明顯遇到“增收不增利”的挑戰,或者說其盈利能力的恢復並不理想。

從毛利率指標來看,2023年海康威視銷售毛利率為44.44%,超過2021年同期水平(44.33%),銷售凈利潤率為16.96%,較2021年同期(21.51%)仍有較大距離。由此不難看出,期間費用的增長成為海康威視利潤端表現不及預期的一個主要原因。

年報顯示,2023年全年,海康威視銷售費用支出為108.43億元,同比增長10.94%,銷售費用率為12.14%,同比提升0.39個百分點;研發費用支出為113.93億元,同比增長16.08%,研發費用率為12.75%,同比提升0.95個百分點;管理費用為27.7億元,同比增長4.83%,管理費用率為3.10%,同比下降0.08個百分點。

除管理費用率略有下滑之外,海康威視銷售費用率、研發費用率均有一定幅度的增長。

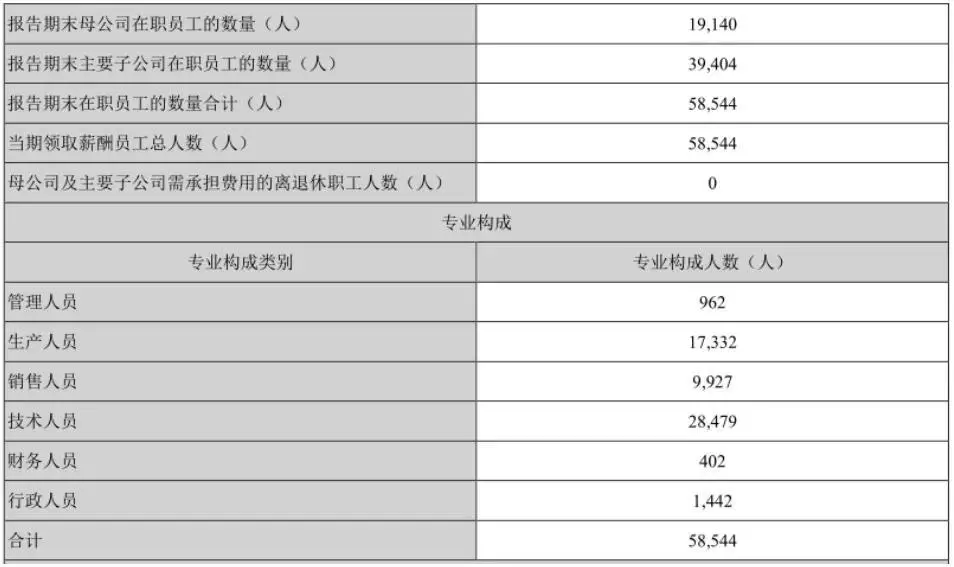

實際上,由於安防及物聯網業務呈現出碎片化的特征,近年來海康威視員工數量不斷增長,費用支出不斷攀升,進而導致公司利潤端增速長期不及營收增速。數據顯示,2016年-2022年,海康威視員工人數從2萬人增長至5.82萬人。

2022年全年,海康威視銷售費用同比增長13.8%、管理費用同比增長23.9%、研發費用同比增長18.9%,三項期間費用增幅均大幅高於營收增幅(2%),導致公司三項期間費用較2021年整體多支出32億元,成為公司利潤端大幅縮水的關鍵因素。

事實上,海康威視持續攀升的費用率已經成為投資者關註的焦點。海康威視曾在2022年業績交流會上表示,過去幾年裡人才的內卷非常嚴重,實體企業在互聯網大廠面前顯得競爭力非常弱。為此,公司采取一些措施包括用漲薪來應對人才的競爭,費用率的改善還是需要靠公司的收入增長來解決。

年報顯示,截至2023年末,海康威視員工數量為58544人,較上一年同期(58284人)僅增長260人。其中,技術人員數量為28479人,同比增長528人。除研發技術人員之外,海康威視銷售以及生產人員總體是呈現下行趨勢,公司應該已經認識到“降本增效”的重要性。

業務碎片化的兩面性

海康威視成立於2001年,最早從事視頻板卡、硬盤錄像機等業務。2004年,海康威視率先將H.264算法引入視頻監控行業,成功抓住安防技術和產品升級換代的發展機遇,迅速成為“全球安防一哥”。

2017年來,華為、阿裡以及商湯科技、曠視科技等為代表的AI初創企業不斷向安防領域擴張。特別是“AI四小龍”等初創型企業,沒有利潤壓力,更加看重企業規模,主要通過價格戰的形式搶占市場,使得安防行業競爭不斷激化,這也一度令外界對海康威視的發展前景感到擔憂。

不過,由於行業需求的高度個性化和碎片化,外來者的入侵並沒有對海康威視造成實質性的沖擊。即便是在各大市場攻城略地的華為,在安防市場卻也是久攻不下。

有分析認為,在一個需求非常碎片化的市場中,客戶的定制化業務很多,應用、產品都很分散。因此,要建立一個從滿足客戶碎片化需求的開發響應、到快速交付能力的建設,是一個非常復雜的體系。對於IT企業、互聯網企業來說,安防業務太過碎片化,就很難有好的抓手,也難以在短時間內有好的產出,業務很容易被邊緣化。

對此,海康威視創始人胡揚忠曾在一次采訪中直言,安防市場增長得很快,但卻是一個“小”市場,科技巨頭的機會並不大,“用通訊行業高成本的人力去跑安防,就像拿步槍打蒼蠅一樣,投入與產出是非常不匹配的”。

顯然,正是憑借著對行業需求的深刻認知,海康威視成功抵擋住跨界者的進攻。據Omdia發佈的2023年《全球智能視頻監控市場報告》, 海康威視在全球視頻監控市場中的市場份額達到25.9%,大幅領先於第二名的大華股份,繼續保持在全球視頻監控市場的壟斷地位。

盡管海康威視仍是公認的全球安防龍頭,但公司現有業務已經遠遠超出“安防”的范疇,公司主營業務收入也從以攝像頭為主的硬件產品轉為系統方案的提供商。2021年,海康威視正式將公司業務領域定位為“智能物聯AIoT”,致力於將物聯感知、人工智能、大數據技術服務於千行百業。

事實上,無論是以前的安防行業,還是目前的智能物聯行業,其需求都始終呈現碎片化、場景化特征,“就像吊在天花板上的無數沙袋,單靠一兩個硬拳頭,隻能撼動個別沙袋,但無法通吃,無法形成規模”。

據年報披露,為支撐市場碎片化需求的快速落地,海康威視歷時三年完成從定制化軟件開發到統一軟件技術體系的蛻變,並基於統一軟件技術架構構建“軟硬融合”“雲邊融合”“物信融合”“數智融合”的軟硬件產品體系。目前,公司組件倉庫中已積累各類組件4200餘個,相比2018年增長超過14倍,平均每個復用組件被18.3個產品型號集成,平均每個產品型號復用80.3個復用組件。

不過,每一枚硬幣都有其正反面。對於海康威視來說,需求碎片化的另一面就是人力成本的持續增大以及管理難度的不斷增加。一方面,在業務模式場景化、方案解決個性化的背景下,碎片化的業務自然需要更多的技術人員對接。另一方面,隨著人力資源的密集投入,就會對企業的精細管理提出更高的要求。

另外,小品類、碎片化的市場需求也意味著規模效應的弱化,這顯然不利於海康威視銷售毛利率的提升。在此背景下,一旦營收增速下滑,剛性的費用支出將必然會侵蝕企業利潤。

從過去幾年的數據來看,海康威視的費用支出已經呈現出明顯的“易增難降”的態勢,這也導致其銷售凈利率的下滑和凈資產收益率的下降。尤其是從公司斷崖式下跌的ROE水平來看,海康威視無疑正從優秀走向平庸。

2021年7月,海康威視股價曾創出68.44元的歷史新高,總市值突破6000億元大關,此後便一路下滑。4月22日,也就是公司年報公佈次日,海康威視股價上漲2.34%至32.85元,之後便又陷入低迷。截至最近一個交易日收盤,海康威視總市值為3089億元,距離其歷史高點仍處於“腰斬”水平。顯然,盡管海康威視實現營收、凈利潤的雙雙增長,但並沒有改變部分投資者對其走向平庸的看法。

整體來看,無論是之前的安防行業,還是目前的智能物聯新賽道,行業需求的碎片化特征都在無形之中為海康威視構築一條寬廣的護城河。但與此同時,碎片化的業務也導致海康威視員工總數不斷膨脹,人力成本持續攀升,利潤端表現總是不盡如人意。未來,海康威視在維持營收規模穩定增長、創業業務遍地開花的同時,還需要加強對期間費用的管控以及人均效益的提升,才能重新贏得投資者對其“安防茅”地位的認可。