比特幣(BTC-USD)正處於潛在變革性加密貨幣牛市周期的前沿,鑒於最近的漲勢,很多人可能會問,現在入場是否太晚?智通財經解到,StonyChambersAssetResearch在當前時點發佈一篇相關文章。除近期討論已較多的現貨ETF外,該文還深入探討在2025年推動比特幣上漲的其他關鍵催化劑。目前,該機構仍然非常看好比特幣的長期(10年以上)前景和未來18-24個月的前景。

四月的“減半”與強勁的宏觀背景

“減半”是今年避不開的話題,該事件在歷史上也是加密貨幣牛熊周期的驅動力。減半是一個已知的預設事件,新比特幣的發行量將每4年減半,這將減少比特幣的供應量,從而提高價格。從歷史上看,比特幣價格在“減半”前後都會飆升。半衰期就如同牛市的中點,半衰期後的漲幅往往大於半衰期前的漲幅。

2024年尤其值得關註,這一年美國須大量發債以償還今年到期的債務,而這將推高比特幣等硬資產的價格。事實上,大多數風險資產今年都展現不錯的表現,這很可能是出於降息和貨幣通脹的預期。

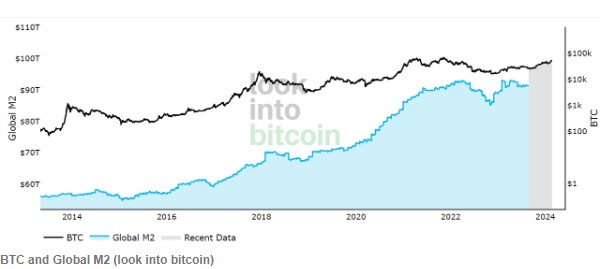

比特幣可以被視為全球法定貨幣流動性的代表。以下是比特幣價格與全球M2的對比圖。這兩個時間序列的走勢非常接近。

結合“減半”政策,宏觀環境似乎非常適合比特幣持續走強。現在,雖然“減半”的供需論證合理,但並不應該一直依賴這一事件。力挺比特幣的投資者經常說,比特幣的流通供應量將持續縮減,因為有一部分買傢永遠不會賣出。這並沒有錯,但這顯然不是價格永遠上漲的理由。短期交易者會進進出出,在短期內這將推動價格走勢。

短期內,情緒將主導一切。但就目前而言,“減半”仍代表著一種令人信服的力量,對整個市場的情緒具有壓倒性的積極意義。因此,這或許仍是當前4年周期最強有力的催化劑。

比特幣的元協議

一直以來,比特幣被視為數字黃金,但隨著Ordinals、BRC20代幣和Runes等元協議的出現,比特幣正發生著微小的范式轉變。這些變化代表比特幣區塊鏈上可交易資產的新時代,將比特幣的效用從價值存儲擴展到同質化和非同質化通證(NFT)。比特幣向代幣領域的擴展可能會使其催化出更廣泛的應用和效用,尤其是重新定位它在加密貨幣愛好者眼中的地位,這些投資者認為比特幣主要是原始區塊鏈,並沒有太大的潛力進行大量高杠桿投機。

這些代幣是比特幣的原生代幣,這也增加它們的吸引力。事實上,代幣隻是寫在比特幣交易中的信息。這些信息遵循一些描述代幣的標準化社區規則。任何遵守規則的人都會承認這些代幣,但大多數比特幣用戶可能不會承認,代幣的規則不在比特幣協議層面上執行:隻有那些遵守約定規則的人才會執行。這就是這些“元”協議的真正含義。它們是作為社會共識的功能而存在,但並不能真正用比特幣的邏輯來執行。

雖然這些在比特幣上鑄造的代幣大多沒有什麼價值,然而卻具有巨大的投機潛力,這也是讓基礎層的原生代幣(這裡指的是比特幣)價格增長的一種行之有效的力量。非比特幣加密貨幣幾乎完全是投機,而牛市是投機最猖獗的時候。在比特幣基礎層上創建這些代幣是一個巨大的機遇,目前已經看到圍繞這些代幣的交易和鑄造項目。這將成為比特幣的積極力量,從而推高比特幣的價格。我們在其他智能合約區塊鏈上也看到同樣的總體情況:這些基礎層上的更多活動往往會提高原生代幣的價值。比特幣上更多的活動應該會提高比特幣的價值。

另一個不太受重視的方面是,這將有助於比特幣的安全基礎。比特幣的安全性來自於保護網絡安全的巨大哈希率。哈希率來自礦工,而礦工的工作基於經濟激勵。由於這些元協議為比特幣交易創造更多的需求,提高交易費的價值,這意味著礦工們獲得更多的收入,礦工們更有動力擴大業務,帶來更多的哈希率,從而保障網絡的安全。因此,盡管代幣除作為投機工具外可能沒有其他價值,但它們產生的正外部性加強比特幣的安全性,從而提高比特幣的效用。因為比特幣的主要創新在於它是一個安全的、去中心化的貨幣網絡,更安全的比特幣證實比特幣價格更高的合理性。

通過DLC衍生工具

謹慎日志合約(DLCs)是另一項發展,直接在比特幣的基礎層上為衍生品奠定基礎。DLC是比特幣上一種特殊的智能合約,鎖定在DLC中的比特幣隻有在第三方發佈與真實世界事件(如金融資產價格或體育比賽結果)相對應的信息時才能使用。將DLC與閃電網絡相結合,就可以創建衍生產品,這些衍生產品可以快速結算和追加保證金,而無需頻繁接觸基礎層。

通過提高基礎層的效用,DLCs吸引新一輪的金融應用和用戶,進一步將比特幣融入去中心化金融的結構中。實用性的提高不僅彰顯比特幣的內在價值,還擴大它對更多用戶的吸引力。雖然替代性智能合約區塊鏈歷來是開發DeFi應用程序的基礎,但DLC正開始將這種行動的一部分引向比特幣。

就實用性而言,這仍然主要是一種猜測。不過,這與上面提到的元協議有些不同,因為合約是用比特幣的邏輯來執行的,而不是在比特幣之上達成社會協議。

兩個值得留意的DLC協議是LN Markets和Atomic Finance。前者剛剛發佈Alpha版本,支持閃電期貨交易;後者已經上線一段時間,支持一種相對被動的覆蓋看漲策略,用於對協議承諾的比特幣進行交易。兩者都引起一些用戶的興趣,這表明DLC的使用可能會成為更多比特幣金融應用的催化劑。

將這些與比特幣價格聯系起來看,更多的實用性意味著更多的價值,包括投機價值和內在價值。比特幣通過DLC在底層支持更多的投機活動,應該有助於比特幣的代幣價格,就像Solana上更多的投機活動有助於提高SOL的價格一樣。

以比特幣為中心的加密項目和第二層解決方案激增

人們對在比特幣網絡上開發項目和第二層解決方案的興趣日漸濃厚,這表明比特幣作為創新平臺的吸引力與日俱增。與之前由獨立鏈或以太坊第二層解決方案主導的周期相比,比特幣現在正在成為區塊鏈創新的核心人物。在所有公開的第二層項目中,Botanix和Citrea值得留意。

Botanix是一個當下就可以在比特幣上構建的股權證明側鏈。它使用多簽名錢包的去中心化網絡來確保比特幣和Botanix區塊鏈之間的雙向掛鉤。Botanix的權益證明也極具創造性,因為它使用比特幣作為權益資產。被稱為“協調者”(Orchestrators)的驗證者負責保護鎖定的比特幣,維護比特幣和Botanix之間的掛鉤和掛鉤退出過程,以及創建區塊和進行狀態更改。這一項目把比特幣變成一種有收益的資產,其收益以比特幣支付、來自於Botanix區塊鏈產生的氣體費用。Botanix是一個等價EVM層,這意味著在以太坊上構建的項目可以復制粘貼並部署在Botanix上。

Botanix很可能成為比特幣原生DeFi和Web3的發生層,它的成功將通過純粹的經濟學直接提升比特幣的價值。這是因為,如果Botanix區塊鏈通過鏈上活動產生大量的氣體費用,那麼比特幣持有者就有動力將他們的比特幣押在Botanix上,以從這些氣體費用中賺取收益。這無疑會增加對比特幣的(不斷增長的)需求,從而明顯提高價格。

該機構認為Citrea離成熟仍有很長的路要走,但Citrea的價值主張非常有趣。要理解這一點,需要追溯到2023年底BitVM論文的發佈,當時人們發現,在一些非常特殊和受限的條件下,比特幣實際上是圖靈完備的。BitVM能夠在比特幣和其他區塊鏈之間建立信任最小化的橋梁。圖靈完備性確保BitVM可以直接在比特幣上計算任何東西,盡管它需要很多輪鏈上交易才能完成整個計算。

Citrea的主要創新在於,它將是一個建立在比特幣之上的ZK-rollup,其中ZK證明以銘文(Inscriptions)的形式存儲在底層(這也是上述元協議的基礎),然後使用BitVM進行驗證。Citrea循環中的所有取款和存款在技術上都是運用基礎層的邏輯、使用基礎層的數據來保證的,這也是以前無法做到的。眾所周知,ZK-rollup在比特幣上是不可能實現的,從技術上講,完全無信任的卷積仍然不可能,但Citrea對BitVM的使用使其盡可能實現信任最小化。ZK證明仍然是一個需要大力發展的密碼學領域,因此比特幣可能還需要一段時間才能獲得良好的用戶體驗。

這些項目表明,長期以來一直是其他區塊鏈遊戲場地的比特幣開始進入人們的視野,比特幣是最初的區塊鏈,也是迄今為止最主要的加密資產。看好比特幣的一大原因在於,所有這些增加的實用性將有助於把其他加密資產的部分市值轉移到比特幣上。以太坊和其他智能合約區塊鏈崛起的歷史原因在於,在加密貨幣發展的最初幾年,比特幣缺乏大量功能(主要是智能合約)。而比特幣在這些年保持其加密貨幣主導地位的同時,也開始獲得這些功能,因此比特幣終於可以從一個非常有利的位置搶占市場份額和心智份額。

在這輪牛市周期中,鑒於人們對非比特幣鏈的大量興趣將很可能重新轉向比特幣,比特幣的表現可能將超越其他幣種。現貨ETF則主要是為機構提供更便捷的方式,使其從這一最有利的價格走勢中獲益,因此隻起到錦上添花的作用。

價格目標:2026年前達到175000美元

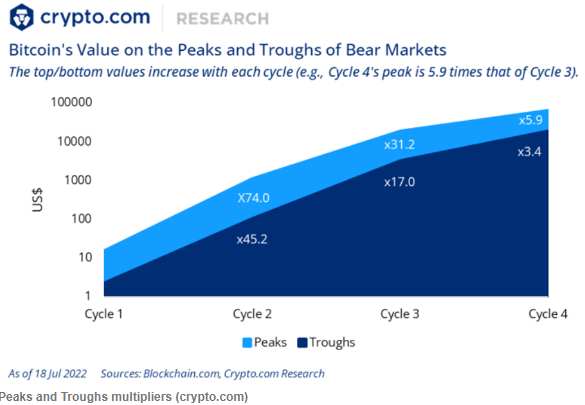

該機構預測這輪牛市周期的頂部將達到每枚比特幣17.5萬美元,主要從下圖中得出這一數字,該圖顯示每個4年周期的峰值到峰值和谷值到谷值的價格乘數。

為更好地解背景,上一輪牛市的峰值略低於7萬美元。從一個峰值到下一個峰值,乘數在不斷降低。基於邊際收益遞減規律,這在某種程度上是合理的,當一項資產變得非常龐大時,就很難再對其市值應用另一個乘數。

該機構預測,下一個高峰的乘數可能是2-3倍。這樣,目標價格就在14萬至21萬美元之間。因此,17.5萬美元是相對合理的。此外,該機構認為目前看到的以比特幣為中心的加密貨幣催化劑將推動這輪牛市向20萬美元靠近。

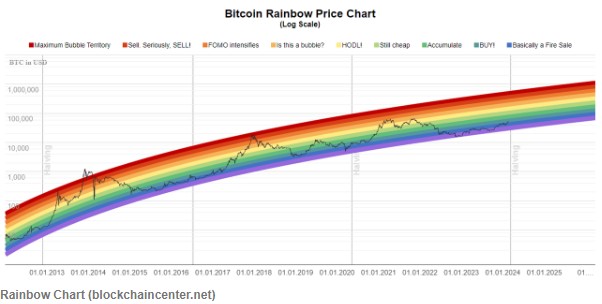

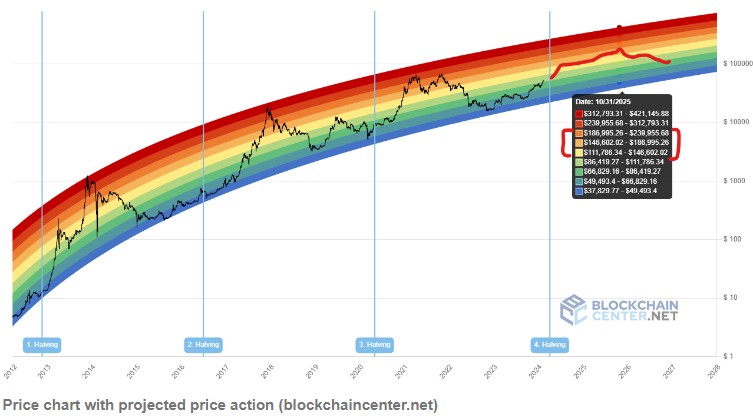

得出這一數字的另一個方法是通過彩虹圖。彩色色帶表示價格范圍,而比特幣在這個對數軌跡中的交易非常符合這些色帶。

由於前兩個周期都突破紅色區域(通道頂部),而第三個周期隻突破紅色區域下方的橙色區域,因此第四個周期或將突破更低的區域。考慮到“減半”後達到頂峰所需的時間,估計這將發生在2025年末,淺橙色波段的價格顯示在14.6萬至18.7萬美元之間。

歸根結底,比特幣是一種新興的資產類別,最近才以現貨ETF的形式被機構所接受,這一事實代表比特幣還有很大空間來追趕貴金屬和其他價值儲存。黃金的市值超過13萬億美元。白銀的市值約為1.3萬億美元,但其年供應膨脹率更高。標普500指數的市值約為43萬億美元。其中一些價值顯然是因其儲值屬性而被存放在美國股票中,而不是真正為賺取相關股票的現金流。由於法定貨幣並不是一種很好的儲藏手段,這實際上是一種“貨幣溢價”。房地產的市值也是如此:大部分是為賺取租金現金流,但也有一部分是因為房地產是一種硬資產通脹對沖工具。

比特幣目前的市值約為1萬億美元。在本輪牛市周期結束之前,該機構認為比特幣的目標價格為17.5萬美元,其主要理由是,如果這些其他資產類別的市值哪怕有一點點轉移到比特幣上,那麼達到17.5萬美元也不是什麼難事。

比特幣還增加上漲的凸性,因為它的供應對其價格完全沒有彈性。如果黃金價格上漲,便會有更多的人開采黃金,從而增加供應量。如果股票價格飆升,公司往往會發行股票,以利用較低的股本成本。如果房地產價格上漲,進行更多開發就會有利可圖。比特幣與此不同,因為沒有人可以隨隨便便創造出更多的比特幣。因此,如果有1萬億美元的股票或房地產市值離開這些市場,進入比特幣,這將使比特幣的市值上漲遠不止1萬億美元。

如果考慮到“減半”即將到來,這將變得更加引人註目,這隻會使供應更加緊張,從而使價格更容易凸起上升。

交易計劃

該機構也披露其交易計劃。除非該網絡的長期安全前景惡化,否則不打算賣出比特幣。而這隻有在哈希率絕對崩潰或使其正常運行的加密技術被破解的情況下才會發生。隻要這兩點還存在,比特幣便是一種具有巨大上升空間的原始資產類別,因為它需要趕上其他資產類別(如貴金屬、房地產、股票)的市值。

該機構主張“對沖而非拋售”,並認為這在客觀上是投資的最佳方式,尤其是當投資者擁有原始資產和該資產的流動衍生品時,首選持有時間應該盡可能長。使用衍生品套期保值意味著永遠不用為標的資產的資本利得繳稅,而且如果套期保值不利的話(比如:標的資產繼續反彈),還能獲得一筆不錯的稅務註銷。

該機構計劃是,隻要比特幣低於100000美元,便會持續買入。如果比特幣突破150000美元,則計劃開始使用熊市看跌期權價差進行對沖。因為是價差,需要資本效率高的期權,所以希望F比特幣或G比特幣在那之前能有期權(寧願使用F比特幣而不是IBIT,因為IBIT的股價更低,所以名義風險敞口會更小)。一般來說,期權更可取,因為它的下跌空間是有限的,隻能損失期權金:從最簡單的形式來看,它實際上就是一份保險合同。如果沒有好的期權選擇(好的期權意味著高流動性、低買賣價差、高名義敞口、資本效率高、合約期限較長),則可能會從17萬美元開始做空/MBT期貨。

另一個仍在研究的可能性是,在突破150000美元後,可能會建立一個比特幣礦工股票的空頭頭寸。雖然作為一個交易者,直覺反應是避免這樣做,因為這實際上是在對抗趨勢。礦機就像杠桿版的比特幣(從技術上講,它們更類似於比特幣的看漲期權,行權價是開采每枚比特幣的總成本),做空這種漲勢可能是一個代價高昂的錯誤,但是,如果比特幣在一周內從180000美元的頂部或更高價位下跌15%,這時熊市可能已經開始,因此可能會開始增加MARA和RIOT的空頭頭寸(無論每枚比特幣的開采成本有多高,資產負債表上的債務有多多)。在達到這些價格目標之前,該機構預計將每周零星地買入這些資產。

風險,熊市

主要的長期風險是比特幣不會流行起來。歸根結底,比特幣是一種商品,其目標隻有一個:去中心化的全球貨幣。

適用於這一市場周期的次要風險是,機構的分析存在嚴重缺陷。大量以比特幣為中心的項目有可能並不能讓更多的加密貨幣重新關註比特幣。多鏈的說法可能仍然非常強大,機構的註意力可能會被拉到這些其他加密資產上。這將使比特幣失去流動性,而在其他方面已經考慮到這一點。這在很大程度上降低風險,因為美國證券交易委員會(SEC)已經明確聲稱,隻有比特幣本身不是證券。正如此前談到的,其他一切都具有類似證券的特征,這可能會阻礙人們對其的接受。

此前的分析也可能存在缺陷,因為乘數和圖表預測也可能過於樂觀。此外,也不能保證任何其他資產類別都會轉向比特幣。在這種情況下,比特幣可能會在減半事件後再反彈一些,然後穩定在100000美元左右。考慮到從谷底到谷底的歷史倍數,比特幣並不一定會在下一個熊市周期大幅跌破33000美元(約為前一個底部的2倍)。因此,對比特幣的熊市判斷介於33000美元和100000美元之間。

結論

元協議、通過DLC進行交易所、以比特幣為中心的項目激增以及BitVM的出現共同預示著比特幣的看漲前景。這些催化劑代表著比特幣在更廣泛的加密生態系統中的角色發生根本性轉變。ETF將成為流動性流入的另一個渠道。此外,最重要的是“減半”和2024年的宏觀背景。到2025年底,該機構的比特幣目標價格約為175,000美元。