回望人類的金融史,危機總是驚人的相似,歷史總在不斷重演。而這次,高舉著去中心化金融革命旗幟的幣圈也並不例外,甚至危機到來的速度和爆發規模更加令人傻眼。大約在一個多月前,全球第四大、市值超過400億美元的穩定幣系統Luna-UST突然崩盤,震驚瞭整個金融市場。

文/Juny

但很多人可能也不會想到,這個看似獨立的事件,會在接下來的這一個多月裡對整個加密行業產生多麼大的破壞性影響。

一隻蝴蝶輕拍翅膀,不久後將在世界的另一端引發颶風。2008年,由雷曼兄弟破產引發的全球金融危機是這樣,如今,從Luna歸零開始所引發的蝴蝶效應,也正在一點點席卷整個幣圈。

投資Luna慘敗,百億加密對沖基金面臨破產清算

6月以來,以比特幣、以太坊等加密貨幣出現瞭持續性暴跌行情,整個加密貨幣的市值已經從去年11月的約3萬億美元跌到瞭目前的不足9000億美元,短短幾個月內縮水瞭近70%。而從上周二開始,下跌態勢繼續惡化,比特幣一度失守18000美元、以太坊跌破1000美元。

而導致這一周來暴跌的直接原因是一個爆炸性壞消息的出現——加密領域目前最大風險投資公司、對沖基金之一的三箭資本(Three Arrows Capital:3AC)正在走向破產。

三箭資本由兩位畢業於哥倫比亞大學的前交易員Zhu Su和Kyle Davies於2012年創立,此前總部位於新加坡。自成立以來,三箭資本一直專註於加密貨幣領域的投資,除瞭直接投資比特幣、以太坊等加密貨幣之外,也投資DeFi、Game-Fi、NFT等各類加密項目。

統計顯示,三箭資本此前曾管理著100-200億美元的資產,是加密貨幣領域最活躍的投資機構之一。

三箭資本的投資項目列表,截自於三箭資本官網

一直以來,三箭資本都是加密領域的忠實信徒。去年2月,創始人Zhu Su甚至還曾提出過一個“超級周期”理論,認為比特幣未來會漲到250萬美元一枚,總市值將跟黃金不相上下。

這種對加密領域超級樂觀的預期,也讓三箭資本在投資策略上始終非常激進。比如使用高杠桿購買比特幣,在stETH的循環借貸上加杠桿,對各種炒作熱點項目大手筆買入等等。

高杠桿打法讓三箭資本在上一波牛市中扶搖直上,但很快也讓它遭到瞭反噬。其中,最先出問題的就是他們曾重金押註的Luna。

在Terra崩潰之前,三箭資本曾花費瞭約5.6億美元購買瞭1090萬個LUNA,但這些Luna並沒有在市場上交易流通,而是幾乎全部質押在瞭鏈上,也就是那個號稱有20%年化收益率的Anchor錢包裡。此外,爆料顯示,三箭資本不僅自己花錢買瞭大量Luna,還通過借貸的方式從多個對沖基金和交易對手那獲取資金來持有UST存在Anchor,接著又把這部分資產包裝成瞭收益率約8%的理財產品賣給瞭大量加密機構。

是不是聽起來有點耳熟?沒錯,這就是一種一層套一層的次級貸模式。

但讓三箭沒想到的是,Luna-UST的崩盤來得猝不及防,在短短幾天的拋售潮中,他們根本來不及處理手上大量的持倉。如今,不僅它在Luna項目上的數億美元的投資隻剩下瞭約600美元,次級貸的連鎖反應也開始逐步顯現。

在上周接受華爾街日報采訪時,三箭資本的聯合創始人Kyle Davies表示,雖然對Luna的投資虧到血本無歸,但當時的損失還在可以承受的范圍,真正的危機來源於後續一連串由Luna引發的螺旋事件。

Luna崩盤之後,整個加密領域一片恐慌,導致比特幣、以太坊和其他加密貨幣出現暴跌,為瞭彌補Luna的虧損,三箭資本也不得不開始拋售手中的加密資產。但就像我們之前說的,三箭資本此前的投資可以說處處都加入瞭高杠桿,據爆料它賬上可流動的資產僅有不到30%,其他幾乎全被質押出去從而獲得杠桿資金。

Luna崩盤之後,很多機構不願再向三箭資本借出資金,並且要求它追加保證金,很多此前購買瞭三箭理財產品的機構也開始要求贖回資金。但問題是,此時的三箭賬上根本拿不出這些錢。上周早些時候,關於三箭資本流動性危機還處於傳言狀態,直到周二其創始人發佈瞭一條Twitter表示“正在跟相關方處理這些問題”,幾乎印證瞭市場的猜測,導致恐慌開始大范圍蔓延。

三箭資本創始人Zhu Su的Twitter

據瞭解,加密領域內與三箭資本有資本往來的機構非常多,其中包括BlockFi、Genesis、Celsius等多個大型借貸平臺。大傢都知道,一旦三箭資本的清算開始,相關機構別無選擇隻能選擇拋售質押資產強制平倉,而這勢必將會對整個市場造成“地震級”的破壞。

自從上周發佈“正在處理問題”的消息後,三箭方面至今都沒有再更新任何資訊,還刪除瞭Instagram 等社群賬號。與此同時,有人註意到三箭正在瘋狂拋售手中資產。

最近一周多來,三箭資本出售瞭約17萬枚以太坊,旗下的 NFT基金StarryNight已經將其總計70件NFT藏品全部清空。此前,很多人都認為此前傳出暫停交易消息的借貸平臺Celsius 是拋售stETH的“罪魁禍首”,但最近大傢才發現,最大的拋售方其實也是三箭資本。

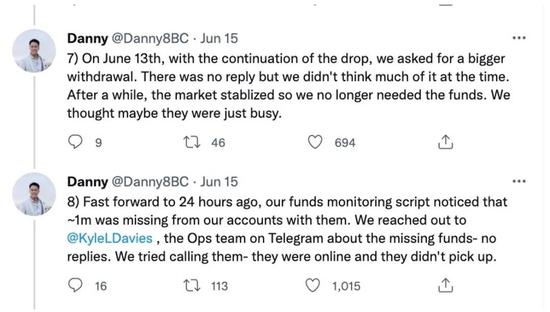

更危險的信號是,三箭還被曝出私自挪用用戶資金填補窟窿。上周,知名做市商8blocks capital的聯合創始人Danny在Twitter發佈長文,表示三箭資本私自違反瞭協議在沒有告知他們的情況下挪走瞭8BC賬戶上的100萬美金,並且三箭方面對此沒有任何回復幾乎處於失聯狀態。

圖片來自8BCDanny的Twitter

擠兌潮下多個平臺暫停交易,幣圈內部開始“自救”

在三箭的破產清算危機下,恐慌情緒大幅蔓延,機構和散戶都開始拋售手中資產,市場出現瞭明顯的傳導性風險。而在擠兌潮開始顯現的情況下,很多中小型交易平臺不得不選擇暫停贖回和提款。

6月16日,加密交易平臺AEX宣佈暫停比特幣、以太坊等主流資產的提現,暫停期限為36個小時。

6月17日,加密交易平臺Babel Finance宣佈暫停所有帳戶贖回和提幣功能,稱面臨較大流動性壓力,行業內發生瞭具有傳導性的風險事件。

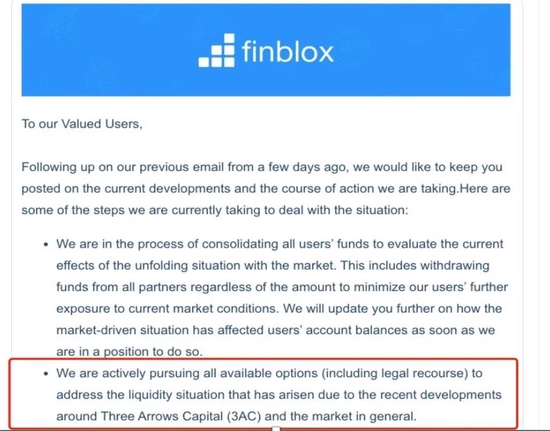

6月19日,加密交易平臺Hoo通過 Twitter官方賬號宣佈將停止提款,表示將在 72 小時內重新開始交易,以便“處理大量用戶”。同天,三箭資本支持的加密貨幣交易平臺Finblox暫停瞭獎勵發放並設置瞭每月不超過1500美元的提款限制,在公告中明確指出三箭資本的業務出瞭問題。

可以說,當前加密領域內跟三箭資本有關聯的機構都處於人人自危的狀態,一時間關於三箭資本將引發系統性崩潰的謠言和猜想也盛囂塵上。

為瞭幫助穩定市場情緒,最近一些圈內的“中流砥柱”也站瞭出來,有的明確表態表態跟三箭資本沒有任何關系不會受到影響,有的則開始出手幫助“救市”。

6月15日,全球最大穩定幣 USDT 的背後公司 Tether明確表示Tether的儲備中沒有Celsius,從來沒有接觸過三箭資本,同時自四月以來Tether已減少瞭近50%商業票據持有量。

加密借貸平臺Nexo也在同天發佈公告表示,Nexo與三箭資本的業務和風險為零,表示自己早在2年前就拒絕瞭三箭資本的無抵押信貸請求。

對於那些受Celsius、三箭資本問題影響嚴重的機構,加密交易所巨頭FTX也在關鍵時刻伸出瞭援手。

在三箭資本暴雷之後,有分析表示下一個就將輪到中心化金融服務機構巨頭BlockFi,因為它跟Celsius、三箭資本都深度掛鉤,是目前最令市場感到擔憂的雷點之一。但就在昨天,BlockFi的CEO Zac Prince發文表示已經獲得瞭FTX所提供的2.5億美元循環信貸額度,在必要時候用以幫助緩解平臺的流動性問題。

圖片來自於OtterooooTwitter

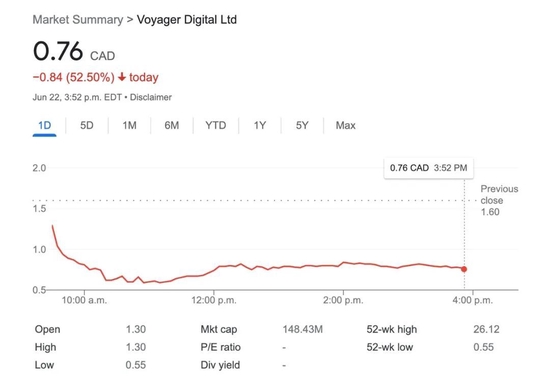

此外,今天加密平臺 Voyager Digital在披露瞭對三箭6.6 億美元的風險敞口後股價一度暴跌60%。但同時它也表示,由FTX CEO背書的Alameda Venture上周為其提供瞭價值 2 億美元和USDC 穩定幣以及1.5萬個比特幣的信貸額度,用以幫助緩解客戶的流動性需求。

危機尚未解除,更大的海嘯或許還在前方

雖然FTX帶頭開始瞭圈內自救,但三箭資本的波及面和影響程度究竟有多大目前還不得而知。

從Nexo發佈的公告中可以看出,三箭資本此前的杠桿加得非常大,除瞭通過資產抵押之外,還在大量使用無抵押信用貸來獲得資金。雖然Nexo當時沒有貸給它,但消息顯示有很多機構都參與其中。

從當前的情況來看,清算其實還未真正開始,三箭資本現在還仍處於拋售資產、四處籌集資金試圖填補窟窿的狀態下。比如,今天股價暴跌的Voyager就表示,他們對三箭提出的要求是在6 月 24 日之前償還 2500 萬美元的 USDC,然後在 6 月 27 日之前償還其他 USDC 和比特幣的全部餘額。

如果屆時三箭資本未能按要求還款,真正的清算和法律程序才會開始。今天披露信息的Voyager可能僅僅隻是三箭事件牽扯機構之一,接下來或許還會有更多機構浮出水面。更令人擔心的一點是,目前很多機構其實都跟三箭一樣在玩高杠桿,所以一旦出現大范圍爆雷,或將引發真正的海嘯。

Voyager交易平臺今天的股價表現

跟以往幾次的加密寒冬不太一樣,此次幣圈的暴跌受到瞭內外因素的多重擠壓。

行業內部,熱門項目崩盤、平臺凍結提款再到對沖基金破產,壓力層層傳導,市場風險蔓延;行業之外,經濟不景氣、通脹高漲,資本市場步入熊市。此外,各國政府也加快瞭制定規范加密市場政策的步伐,加密市場將受到更多約束和監管。

對於整個加密領域來說,如何在沒有央行調節救市的情況下順利渡過這次危機,可能是去中心化金融系統所要面臨的一次大考。